2019年的前三季度已过,车市寒冬仍在继续,孱弱的汽车市场需求与技术转型的拐点对全球车企造成了巨大的压力。

时间进入11月,全球车企进入财报季。近20家车企于日前密集发布了2019年第三季度的财报,透过各大车企已经发布的前三季度财报,不同地区的车企逐渐在车市寒冬之中逐渐显现出不同的趋势:

1、以大众为代表欧洲车企在2019年前三季度逐渐开始复苏,戴姆勒与宝马也在走出“排放门”的阴影,营收与利润在今年前三季度的后半部分出现正增长。此外,中国市场的增长也为捷豹路虎品牌带来了营收与利润的双增长。

2、通用、福特、特斯拉三家美国车企在2019年前三季度降本增效策略均取得了一定成果,福特在营收下滑2%的基础上实现了近10%的利润增长,通用虽然顶过了带来巨大损失的“罢工潮”,但前三季度的利润也下滑了8%,特斯拉在今年前三季度利润增长达到99%,增长势头迅猛。

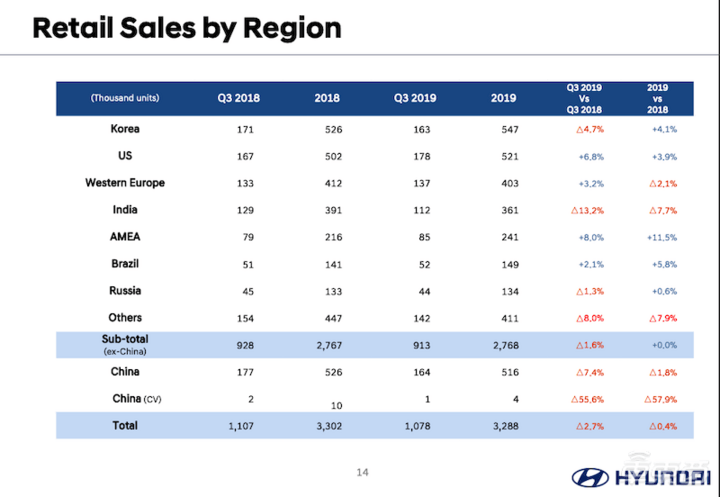

3、韩系车企现代也开始了实现营收与利润的回升,去年发动机与安全气囊质量问题的爆发使得该公司营业成本大幅上升,今年风波过去后,现代汽车的营收与利润回到正常水平。但现代汽车认为这一增长仍低于预期,主要原因是现代汽车今年在华销量骤减。

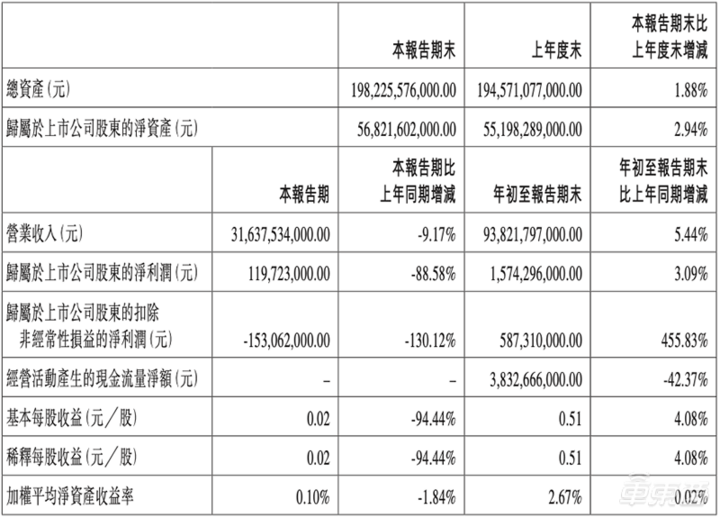

4、中国众多车企陷入利润增长困难的泥潭,在已经公布2019前三季度财报的九家车企中,有7家利润出现下滑,只有江淮汽车依靠政府补贴实现了营业利润的“正增长”,一汽夏利今年亏损幅度有所收窄。其中,江淮的利润大头来自政府4.63亿元的补贴,而夏利则是将亏损从去年的10亿元缩减到了今年的7亿元。

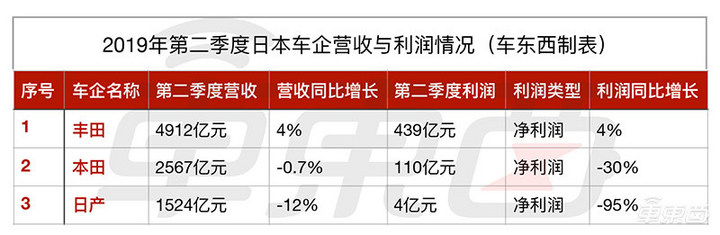

5、丰田、本田、日产三家日系车企目前仍未公布第三季度财报。但从第二季度的财报来看,三家公司的增长情况也并不乐观,只有丰田一家实现了营收与利润的微增,本田与日产的营收和利润仍在持续下滑之中,今年第二季度,本田营收下降了0.7%,营业利润下降了30%;日产营收下降了12%,营业利润下降了近95%。

从欧、美、韩、中、日,全球五大车企分布地区的车企表现来看,2019年,全球车企已经进入了缓慢复苏的阶段,尤其是在今年第三季度,不少车企的营收与利润都开始出现大幅正增长。但从今年前三季度来看,全球汽车市场仍然处在寒冬之中,不少车企利润大幅下降。

一、第三季度:欧韩车企6家车企利润上升 中美日系车企仍在挣扎期

2019年汽车市场持续下行,来自德国汽车工业联合会(VDA:VerbandDer Automobilindustrie)的数据显示,今年上半年,全球主要汽车市场销量约为3265.51万辆,对比去年同期下降幅度超过25%,车市寒冬加剧的舆论甚嚣尘上。

然而刚刚结束的第三季度,全球各大车企所公布的财报却预示着,这一轮“寒潮”即将进入尾声。

由于各家企业公布的利润类型不尽一致,因此我们取了营业利润、息税前利润、税前利润等几个大致一致的利润标准,以此来判断车企的经营能力。

▲全球车企2019年第三季度营收与利润情况

将已公布财报的20家上市车企按地区划分,不同地区的车企在第三季度的营收与利润情况各不相同,这与不同地区汽车市场的恢复情况以及各家车企所采取的策略密切相关。

(1)整个欧洲汽车市场在第三季度的复苏趋势明显,在营收方面,除雷诺之外,大部分欧洲车企的营收均出现了小幅增长,大众与沃尔沃的营收同比增长幅度分别达到了43%、90%。

而在利润方面,除了没有公布利润情况的标致雪铁龙与雷诺两家法国车企,其余欧洲车企均出现了不小的利润增幅,捷豹路虎受中国市场品牌销量增长的影响,第三季度销量为12.9万辆,虽然同比下滑了0.9%,但利润同比增长达到273%。

(2)美国汽车市场也开始复苏,通用、福特两家车企的紧缩策略目前已经取得了一定的成效。

两家在第三季度的营收巧合般地定格在2489亿元,对比去年同期降幅不到1%,利润降幅不到10%。值得一提的是,通用在受到“罢工潮”影响的情况下,利润降幅仍然只在6%,可见成本控制到位。

另一则需要注意的现象是特斯拉在今年第三季度再次实现盈利,第三季度交付汽车近9.7万辆,同比增长16%,息税前利润达到61亿元,同比下降7%。

(3)韩国汽车工业今年也进入了复苏期,去年,现代汽车受到安全气囊与发动机质量问题影响,利润大降。今年,现代汽车基本已经走出了质量事件的阴影,第三季度汽车销量约为108万辆,同比下降1.8%,息税前利润上升了近31%。

(4)与进入复苏期的欧、美、韩系车企对比,中国车企目前仍然处于调整期。

今年第三季度,长城、江铃、江淮等国内车企也实现了利润的大幅增长,增长幅度均超过100%,长城汽车营业利润增长幅度甚至达到了766%。

但需要注意的是,国内车企的利润增长大部分来源于结构调整与政府补贴的下发,长城汽车在今年第三季度财报中不再合并子公司长城滨银的风险因素和成本情况;江淮汽车则是因为政府的4.63亿元补贴到账,刺激了一波财报利润的增长。

(5)日系车企第三季度的财务情况目前尚未公布,因此此处参考丰田、本田、日产三家车企第二季度的财报。今年第二季度,三家日系车企中仅有丰田一家实现了利润的增长,本田与日产均陷入了营收与利润的双重下滑,日产的利润更是下跌到仅剩4亿元,同比下滑幅度超过95%。

▲日系车企2019年第二季度营收与利润情况

二、1-9月:车市寒冬仍在继续 11家车企利润滑坡

虽然各大车企在今年第三季度的财报描绘了一幅汽车市场复苏的景象,但将时间线拉长,看向今年的前三季度,我们就会发现“车市寒冬”依然在显现它的威力。

▲全球车企2019年前三季度营收与利润情况

(1)今年欧洲汽车市场的前三季度,已公布财报的七家欧洲车企三家营收出现下滑,戴姆勒、沃尔沃、大众汽车的营收同比上升。

大众汽车在今年的前三季度实现了稳健的增长,汽车销量超过800万辆,同比下降1.5%,营收同比上升7%,息税前利润同比上升11.2%;捷豹路虎得益于中国市场的增长,今年前三季度品牌整体销量约为26万辆,同比增长了24%,息税前利润同比上升37%;戴姆勒与宝马则由于排放门受到欧盟罚款,前三季度利润大幅下滑。

(2)在美国汽车市场,传统车企通用与福特的营收今年继续下降,二者营收均下降近2%;但得益于降本增效的措施,福特今年前三季度汽车销量约为180万辆,同比下滑3.5%,营业收入下降2%,息税前利润上升10%;通用汽车虽然在前三季度卖出了近568万辆,下降7.4%,但受困于罢工潮,前三季度息税前利润同比下降8%。

值得一提的是,此前盛传陷入需求危机的特斯拉今年交付了超过25万辆汽车,同比增长65%,实现了营收与利润的双重上升,营收达到1209亿元,同比上升54%,息税前利润为86亿元,同比增幅近99%。

虽然单季度的利润有所下滑,但对于目前的特斯拉来说,盈利就是最好的消息。今年第四季度,特斯拉上海临港工厂也已开工,特斯拉的盈利能力将得到进一步强化。

(3)韩国车企现代今年也逐渐走出了安全气囊与发动机问题的阴影,前三季度汽车销量约为329万辆,同比下滑0.4%,实现营收4713亿元,同比增幅达9%,实现盈利1448亿元,同比增长26%。

但现代汽车表示这一增长仍然低于现代汽车的预期,近两年现代汽车在华销量大减。今年年初,现代汽车关闭了现代汽车在北京的第一工厂,现代汽车在中国的翻身仗越发难打。

(4)国外的市场尚且能称得上喜忧参半,但国内车企前三季度的情况却不容乐观。在已经公布前三季度财报的九家国内车企中,仅有江淮和一汽夏利实现了营业利润的“正增长”。

其中,江淮营业利润的大头来自政府4.63亿元的补贴,而夏利则是将亏损从去年的10亿元缩减到了今年的7亿元。

位于国内新能源汽车第一梯队的比亚迪与北汽新能源在今年前三季度的日子也不好过,受新能源汽车补贴退坡的影响,第三季度后,两家公司营业利润分别下滑78%、3192%,进而导致前三季度营业利润分别下滑11%、488%。

从今年各家车企公布的前三季度财报可以看出,车市寒冬仍在继续影响全球汽车市场。

但从不同市场来看,车市复苏的趋势已经开始显现,欧洲车企恢复的趋势较为明显;美国车企仍然处于调整期,特斯拉表现亮眼;韩国车企现代汽车实现营收与利润的双重增长,但增长幅度不及预期;中国车企前三季度整体仍然呈下行趋势。

三、欧洲车企:大众利润上升11% 欧洲地区6家车企Q3利润上升

全球汽车市场的复苏之风从欧洲市场刮起,单看今年第三季度,戴姆勒、捷豹路虎、沃尔沃、大众四家车企的息税前利润均出现了不同程度的增长;而从今年前三季度来看,大众的利润增长也依然稳健,捷豹路虎在中国市场销量上升了24%,利润也有所增长。

1、大众押注电动化与自动驾驶 开启复苏之路

在戴姆勒与宝马被欧盟开出数十亿欧元天价罚单的同时,大众今年在营收与利润方面的表现称得上是“稳健发育”。

在经历了连续三个季度营收与利润上升之后,大众今年前三季度汽车销量超过800万辆,同比下降1.5%,营业收入达到14644亿元,对比去年同期上升7%;息税前利润达到1163亿元,同比上升11.2%。

虽然车型销量下滑,但由于加强了成本管控,大众今年的利润增长十分可观。但除了贯彻降本增效的思路,大众今年还可以称得上是全面拥抱电动化与自动驾驶的一年。

在电动化方面,大众今年布局四大电动汽车平台,其中,MEB模块化电动汽车平台已经投入使用,大众旗下奥迪e-tron、ID.3、ID.初见等车型都是基于这一平台打造。

▲大众基于MEB平台打造的ID系列车型

此外,为掌握电动汽车核心的三电技术,大众还在今年投资了瑞典动力电池公司Northvolt,双方将联合成立股权占比50:50的合资公司。

一方面营收与利润情况向好,另一方面积极拥抱新技术,尽管车市寒冬还未散去,但大众已经开启了复苏之路。

2、戴姆勒走出排放门阴影

与大众相比,戴姆勒今年前三季度表现有些不尽如人意。综合戴姆勒前三季度的财报,该公司前三季度汽车销量超过240万辆,同比下降1.2%,营收共计9886亿元,同比增长4%;息税前利润为310亿元,同比下降53%。

但在第三季度,戴姆勒的营收、利润与汽车销量均出现了上升,戴姆勒2019年Q3财报显示,该集团第三季度总营收为3405亿元,息税前利润为212元,同比增长均为8%。戴姆勒第三季度汽车销量为83.9万辆,同比增长5.6%。

从这一数据来看,虽然戴姆勒因为“排放门”被欧盟罚款8.7亿欧元(约合人民币67亿元)并召回近百万辆汽车,但时间进入第三季度之后,“排放门”对于戴姆勒的影响正在逐渐减弱。

今年上半年,戴姆勒还与宝马成立了合资出行公司,布局未来出行中的汽车分时租赁、网约车、充电等服务,并宣布共同研发自动驾驶技术。

▲戴姆勒与宝马宣布共同研发自动驾驶

除此之外,戴姆勒旗下梅赛德斯奔驰的首款纯电动车型EQC也已在国外上市,并将于11月8日在国内上市。

整体来看,戴姆勒也在从车市寒冬中逐渐恢复。

3、宝马第三季度营收、利润、汽车销量逐渐恢复

与戴姆勒一样,今年上半年,宝马也因为卷入“排放门”事件而出现利润的大幅下滑。今年1-9月,宝马集团汽车销量约为187万辆,同比增长1.6%,宝马集团营收金额为5797亿元,同比增长3%;但息税前利润仅为393亿元,同比下降29%。

第三季度后,宝马的营收、利润与汽车销量逐渐恢复,宝马刚刚发布的2019年Q3财报显示,该集团第三季度营收为2065亿元,同比上升8%;息税前利润为174亿元,同比上升23%。宝马集团第三季度汽车销量约为61万辆,同比增长3.6%。

对比前三季度与第三季度的营收、利润、汽车销量等情况,排放门对于宝马的影响也在逐渐减弱。

与此同时,宝马还在与戴姆勒、英特尔等公司共同进行自动驾驶技术的研发,目标是推出L4级无人驾驶汽车。

在电动化方面,宝马计划在2023年之前推出包括BMW Vision M Next在内的25款新能源汽车,其中超过半数都是纯电动车型。此前宝马在燃油车系列的主力车型3系、5系与7系均将推出电动车型。

▲BMW Vision M Next

欧洲地区的整体情况可以概括为,德系三强大众、戴姆勒、宝马正在逐渐摆脱车市寒冬所带来的影响,其余车企也在迅速跟进。

值得一提的是,此前一直处于亏损状态,甚至卖身印度汽车集团塔塔汽车的捷豹路虎在今年前三季度的利润也大幅上升。据了解,这一现象与捷豹路虎在中国市场销量的上升有关。

在上述车企之外,沃尔沃、标致雪铁龙也出现了营收或利润的上升,众多欧洲车企中,目前只有雷诺还受困于车市寒冬,营收没有上升的迹象。

四、美国车企:特斯拉利润增长近99% 福特通用降本策略成效初显

欧洲车企逐渐开始从“寒冬”中复苏,美国车企也开始了复苏的脚步。

今年1-9月,美国车企巨头福特实现息税前利润的正增长,增长幅度为10%;特斯拉增长势头十分迅猛,1-9月营收利润均出现大幅增长;通用受到罢工潮影响,营收与利润双双下降,但由于紧缩策略的成功,并没有出现预想中利润的“跳水”。

1、特斯拉再度盈利 前三季度利润同比增长近100%

特斯拉的前期投入终于取得了回报,今年前三季度,特斯拉的息税前利润实现了近100%的利润增长。

综合特斯拉前三季度的财报,该公司今年1-9月总营收为1209亿元,同比增长54%;息税前利润为86亿元,对比去年同期增长99%。

值得一提的是,特斯拉前三季度的汽车交付量已经超过了25万辆,这一数据超过了特斯拉2018年一整年的汽车交付量。

而在第三季度,特斯拉实现营收442亿元,同比微降8%;息税前利润约为61亿元,同比下滑7%。

特斯拉今年涨势的迅猛可以说是意料之中,自从去年特斯拉Model 3销量超过14万辆,这款车型就为特斯拉带来了巨大的利润空间。这款车型上市以来,特斯拉的毛利率已经从15%上升到了22.8%。并且,随着上海工厂的投产,国产版Model 3的上市,特斯拉的毛利率还将继续上升。

▲特斯拉上海超级工厂

据了解,特斯拉计划在今年交付共计36万辆汽车,该公司还表示,随着Autopilot自动驾驶和全自动驾驶功能的上线,特斯拉未来将会逐步释放近5亿美元(约合人民币35亿元)的累计递延收入。

2、福特降本策略成功 前三季度利润增长10%

特斯拉电动汽车龙头位置的确立使得美国的老牌车企在今年面临着不小的挑战,福特在这样的挑战之下,一面布局电动化与智能化,另一面则在大力压低生产成本。

目前来看,福特的动作取得了一定的成效,福特2019年前三季度的财报显示,福特今年1-9月汽车销量约为180万辆,同比下降3.5%,营收约为8163亿元,同比微降2%;息税前利润为288亿元,同比增长近10%。

第三季度,福特汽车营收约为2489亿元,同比微降0.9%,息税前利润约为161亿元,同比下降9%。

据了解,福特汽车利润下降的原因主要为中美市场汽车销量的下滑与在电动化转型上的投入。

今年年初,福特与大众结成联盟,宣布使用大众的MEB平台开发电动车。据了解,福特将为该项目投资至少100亿美元。

▲福特CEO韩·恺特(左)、大众CEO赫伯特·迪斯(右)

在投入需求巨大,销量下滑的同时,福特为了管控成本,开启了大裁员模式。今年5月,福特宣布在全球范围裁员7000人,这是福特大规模重组计划的一部分,此举将每年为公司节省约6亿美元(约合41.4亿人民币)。

事实证明,福特裁员的措施取得了一定成效,福特前三季度的利润出现了回升,同比增长达到10%。

3、通用罢工潮每天损失超6亿元 但利润仅下滑8%

与福特的顺利裁员不同,通用在宣布裁员时,由于劳资合同等问题没有与美国联合汽车工会达成一致,该工会约48000名工人进行了为期近一个月的罢工潮(横跨Q3、Q4)。

受罢工影响,通用汽车在第三季度停工约两周,罢工潮期间,通用汽车每天承受约9000万美元的损失。

这一损失也直接体现在了通用前三季度的财报中,今年1-9月,通用汽车销量约为568万辆,同比下降7.4%,营业收入约为7480亿元,同比下降2%,息税前利润为583亿元,同比下降8%。

在今年第三季度,通用汽车营业收入与福特汽车相同,均为2489亿元,同比下降0.8%,息税前利润为210亿元,同比下降6%。

从这一数据可以看出,虽然罢工潮使得通用成为了前三季度唯一一家息税前利润下滑的美国车企,但整体来看,通用仍然是息税前利润最高的美国车企。

▲通用汽车遭遇罢工潮

需要注意的是,罢工事件并未影响通用汽车在美国的销量,其第三季度在美国销量为73.9万辆,同比上涨6%,且旗下各个品牌销量均有上升。

但在中国市场,通用汽车陷入了苦苦挣扎的境地,通用汽车第三季度在华销量为68.9万辆,环比下滑8.5%,同比下滑17.5%,这也是连续第5个季度出现下滑,旗下五大品牌只有凯迪拉克出现了增长。

据了解,为了扭转这一局面,通用此前曾计划今年下半年在中国推出20余款全新车型。截止至目前,通用汽车今年在中国上市7款新车,首发3款新车。

美国车企在车市寒冬中的恢复并没有欧洲车企那么顺利,福特、通用纷纷开启大幅裁员,特斯拉则在今年陷入了交付困境。但从结果来看,福特通用所面临的危机暂时有所缓解,特斯拉则是度过了交付困境开始了向上之路。

五、韩系车企:现代利润上升26% 中国销量不及预期60%

韩国车企现代汽车在经历了去年营收微增,利润腰斩的局面之后,今年该公司的营收与利润逐渐开始回升。

现代汽车2018年财报显示,该公司2018年前三季度总营收为4322亿元,营业利润为116亿元,汽车销量为330.2万辆。与2017年对比,营业收入与汽车销量虽然微增,但营业利润几乎腰斩。

按照现代汽车的预期,2019年该集团的营收与利润将会回到2017年的水平,甚至有所超出,这意味着现代汽车需要实现营业利润50%以上的增长。

但实际情况是,现代汽车2019年前三季度汽车销量约为329万辆,同比下滑近2.7%,营收约为4713亿元,同比增长9%;营业利润为148亿元。

因此,虽然从数据上看,现代汽车今年的增长势头不错,但并没有达到现代汽车的增长预期。

据了解,现代汽车今年营业收入与营业利润的上升主要是由于美国、西欧、亚太(除中国以外)、巴西等市场销量出现了不同程度的上涨。

但不及预期的原因,主要是由于曾经现代汽车最大的海外市场中国市场今年销量下滑7.4%。今年前三季度,现代汽车在中国市场仅卖出50余万辆,不及预期的60%。

▲现代汽车2019年前三季度销量分布情况

在中国燃油车市场的折戟使得这家公司将目标瞄准了新能源市场,此前不久,现代汽车热销欧美的现代Kona在国内上市,改名北京现代昂西诺纯电,综合续航可达500公里。而在此之前,北京现代已经推出了多款纯电、插混车型。

▲北京现代昂西诺纯电

除此之外,现代汽车还宣布要在2025年之前投资2450亿元实现汽车“新四化”方向的转型。

不久前,该公司动用了这笔资金中的140亿元与汽车Tier1安波福成立了合资公司,共同研发自动驾驶技术,双方计划在2022年为无人驾驶出租车供应商、车队运营商和汽车制造商提供一个可生产的自动驾驶平台。

积极拥抱新技术将会为现代汽车在未来的汽车市场提供更强的竞争力,但地缘政治等因素或将为现代汽车的未来增长增加更多不确定性。

六、中国车企:九家车企七家利润下滑 江淮汽车靠政府补贴勉强盈利

与逐渐复苏的欧、美、韩三系车企相比,国内的车企今年的日子显得格外不好过。

今年前三季度,绝大多数国内车企的营收与营业利润出现了下滑,力帆汽车、北汽新能源、长安汽车等车企营业利润下滑幅度较大。

在统计的9家国内上市车企之中,仅有江淮汽车与一汽夏利在今年前三季度出现了营业利润的“正增长”。

与国外车企主要受经济形势与技术转型影响不同,国内车企在2019年的营收、利润与销量变化还会受到“国五”“国六”标准切换、新能源汽车补贴退坡的影响。因此,今年大部分国内车企营收、利润与销量的衰减情况明显。

1、比亚迪上半年表现强势 第三季度后劲不足

今年上半年,比亚迪一度成为国内车企逆势上涨的中坚力量,1-6月,比亚迪实现营收592.15亿元,同比增长14.06%;营业利润17.89亿元,同比增幅达到82.36%。

汽车业务是比亚迪集团营收的大头,在总营收中占比超过54%;其中新能源汽车业务发展迅速,营收达到251.11亿元,同比增长38.84%,占比亚迪集团营收比例42.41%。

结合此前的产销快报,比亚迪上半年汽车销量228072辆,同比增长1.59%,新能源汽车销量145653辆,同比增长94.5%;纯电动乘用车销量95779辆,同比增长301.76%,插电式混合动力乘用车销售44982辆,销量下降5.16%。

但整个第三季度,新能源补贴退坡之后,比亚迪后续增长的势头明显出现衰减。

▲比亚迪2019年第三季度财报

比亚迪在10月29日公布的Q3财报中表示,该公司2019年前三季度总营收约为938亿元,同比下滑5%;营业利润约为21亿元,同比下滑11%。

今年前三季度,比亚迪汽车销量约为34万辆,同比下滑4%,新能源汽车销量约为19万辆,同比增长34%。

但今年第三季度,比亚迪新能源汽车销量仅为4.7万辆,同比下滑31.5%。新能源汽车销量的下滑,使得比亚迪第三季度的营业利润仅为3亿元,同比下滑78%。

2、长城汽车第三季度营业利润暴涨766%

不同于比亚迪,长城汽车在今年第三季度迎来了一份漂亮的财报。第三季度,该公司营收约为212亿元,同比增长18%;营业利润约为16亿元,同比增长766%;净利润达到14亿元,同比涨幅超过500%。

但整体来看,长城汽车的情况并不容乐观,今年1-9月,长城汽车销量约为72万辆,同比增长7%,营收约为626亿元,同比下降6%,营业利润约为34亿元,同比下降26%,下滑态势明显。经营活动产生的现金流入约为99.06亿元,同比下滑40%,现金流进一步收紧。

▲长城汽车2019年第三季度财报

据了解,长城汽车营业利润暴涨的主要原因,是因为子公司天津长城滨银汽车金融有限公司转为合营公司,第三季度财报中不再合并该公司的财务报表,因此盈利情况大大改善。

3、江淮汽车借政府补贴扭亏为盈

在本次统计的9家国内上市车企的前三季度财务报表中,只有江淮汽车在今年1-9月实现了营收与利润的双增长。

今年1-9月,江淮汽车销量约为32万辆,同比下滑11%,营业收入约为372亿元,同比增长2%;营业利润约为4亿元,同比增长326%。

▲江淮汽车2019年第三季度财报

而在今年第三季度,江淮汽车营业收入约为102亿元,同比下降19%;营业利润约为0.6亿元,同比增长129%。

据了解,江淮汽车此次实现利润大幅增长的原因主要为政府补贴的到账,公开数据显示,今年前三季度,江淮汽车共计收到政府补贴4.63亿元,高于其营业利润4亿元。可以说,江淮汽车借助政府补贴实现了扭亏为盈。

除了上述三家车企,江铃、力帆、长安、一汽轿车、北汽新能源等国内车企均在今年前三季度出现了营业利润的下滑,仅有一汽夏利凭借博郡注资,勉强实现亏损的减小。

总体来看,国内汽车市场还处于调整期,政策交替与经济增长放缓都对车企的经营情况产生了影响。短时间来看,这样的影响还难以消除。有分析认为,明年开始,国内车市将会出现恢复性地增长。

结语:车市寒冬下,车企开启复苏之路

由于日系车企目前暂未公布2019年第三季度财报,因此本次的观察视角中并不包括日系车企。

在此之外,欧、美、韩、中四大主要车企分布地区在今年的前三季度出现了不同的变化趋势,整体来看,欧、美、韩三系车企在车市寒冬之中逐渐呈现出复苏的趋势,营收、营业利润开始呈现不同程度的正增长。而国内汽车市场仍处于调整期,各家车企今年的发展情况不太乐观。

具体来看,德系三强大众、戴姆勒、宝马领衔了欧洲地区汽车市场的增长,捷豹路虎收益于中国高端市场增长,利润出现了一定程度的上升。

美国地区,特斯拉今年前三季度增长势头迅猛,福特与通用降本增效的策略初显成效,并没有出现车市下行,利润“跳水”的情况。

而韩国车企现代则在今年走出了安全气囊与发动机故障的阴影,销量、营收与利润都在恢复之中。

相比之下,中国车企在“国五”“国六”切换与新能源汽车补贴退坡的大背景下,显得有些水土不服,今年前三季度,各大车企的营收与利润均不容乐观。

从各个地区的车企的表现来看,虽然车市寒冬尚未结束,但部分地区的车企已经开启了复苏之路。

来源:车东西