前两周爆出个“大新闻”,被新能源汽车和锂电媒体都广泛转载,也就是UBS拆了中日韩四强,松下、LG、CATL、三星的电芯,得出了CATL的方形电芯成本被松下和LG吊打的结论,还顺道给了个short(空)CATL,long(多)LG的建议,搞得一时大家都很紧张,然后也有很多同僚质疑UBS这份报告的准确性和公正性。于是,出于做财务工作者做成产业工作者的苦逼心态,小司机找了这两份报告研究了一下,发现UBS的这个结论,只能说对也不对,具体原因可以这么来看。

1、比较对象不公平

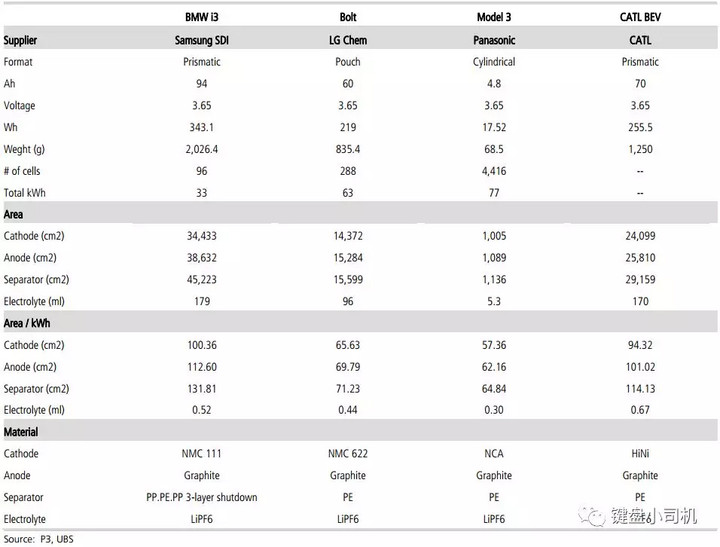

首先我们来看,UBS选了Model3的松下2170NCA电芯,单支容量4.8Ah(国内圆柱厂商瑟瑟发抖),Bolt的LG622软包电芯60Ah,i3的三星111方形电芯94Ah,以及咱们吉利帝豪的CATL523电芯70Ah。 NCAvs622vs111vs523就不说了,毕竟松下和LG牛逼,不过CATL现在已经量产的最高水平应该也是622了吧?拿最好的产品比较可能相对更加公平。

2、不考虑比较对象的问题,从绝对金额来看,UBS说得对

自媒体们在转载相关信息的时候,都没有把话说清楚。

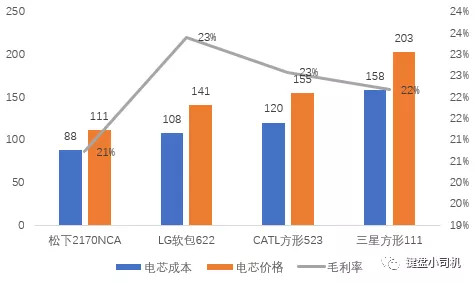

首先,UBS报告中成本的概念,其实是主机厂采购到的电芯的不含税价格,也就是说,比如松下2170电芯111$/KWh的成本,包含了材料成本、制造成本、SG&A(折算到度电的销售、管理费用)、研发费用,还有电芯厂的利润,所以,如果从严格意义上电芯的成本来看,大致还原之后的结果是下图这样的。从绝对金额来看,松下2170的电芯成本已经降到了100$/KWh以下,同时UBS还假设其拥有超过20%的毛利率,之后是LG、CATL、三星,顺序没有发生变化,所以从绝对金额角度看,UBS说得是对的。

此外,根据司机得到的另一个路边社数据,松下提供给特斯拉的2170电芯价格为1.4美元/支,按照4.8Ah*3.65V计算,价格为80$/KWh,是的,更夸张。因此如果有产业大佬知道真实的价格,欢迎留言。

3、绝对金额推演过程的很多假设可能是错的,所以UBS说得不全对

正向拆解可以得到量的数据,但是怎么算出绝对金额的数据呢,猜测UBS用了很多价的数据的假设。因此,在其中一份报告中,司机找到了相当重要的一张表:电芯的材料面积,也就是部分量的数据。朱校长的文章中其实也放了这些数据,但是进行分析后,可能得到了一些更有趣的结论。

Area/kWh这一部分UBS貌似犯了个小错误,应该是Area/Wh的数据。正极负极用了面积而不是质量,隔膜和电解液用了面积和体积,所以我们把隔膜和电解液的数据单独拿出来看,用度电材料成本/度电用量,就可以发现UBS的价格假设。能够很明显的发现,UBS认为四家电芯企业的原材料价格可能是接近的。以隔膜为例,基本在0.5$/m2,也就是3.5元/平米左右,即使是CATL的涂覆隔膜,好像都不止这个价格,而根据司机之前了解的进口隔膜价格,可能2倍都不止。这里其实有个tricky的点在于,CATL在成本端的核心竞争力,一部分就在于供应链更低的成本,而日韩三强出于多种原因,包括需要采用更高端的材料、对供应商的价格更友好、日韩本土供应商成本更高等,目前在材料单价层面,比国内企业特别是CATL应该还是会高不少。因此,从这个角度分析,UBS给出的绝对金额测算,可能存在不小的问题。

但是,拆解的好处就是让我们能够从0-1去观察电芯企业之间的差别,这也是为什么司机觉得材料面积这张图,有很大的意义。说一个有意思的点,可怜的三星111在正负极和隔膜度电面积上都大于其他三家,但是在电解液用量上,CATL却是最多的那个,每瓦时电解液0.67ml,远超其他三家,不知道是什么原因。此外,UBS还说因为CATL技术差,所以为了安全性,用了更多/厚的隔膜,但是在报告中没有看到清晰的数据。

4、总结

其实除了材料成本之外,UBS还做了制造成本等多方面的分析,有些司机也没看懂,所以就不放上来了。

整体来看,由于松下和LG(特别是松下)应用了更高能量密度/高端的材料,因此在成本(量)的角度上有优势,但是在绝对金额的角度上,其实还不好说。当未来随着CATL622甚至811的大规模量产,成本端谁胜谁负还无定论,我们也不用觉得松下就是会全方面碾压CATL,至少我觉得在成本层面,CATL还是能够有一战之力(品质方面就不好说了。。。)

当然,通过拆解的方式能够让研究者和业界同仁看到顶尖企业的产品情况和更详细的数据,仁者见仁智者见智,这样的操作还是多多益善的好。