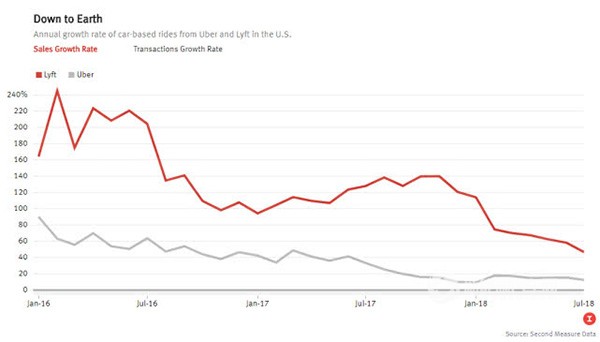

亚洲新能源汽车网获悉,Second Measure是一家追踪信用卡和借记卡交易的研究公司,它的数据显示,今年夏天Uber和Lyft在美国的网约车营收增长率放缓到了多年来的最低点。它们的订单量增长也在放缓,位居第二的Lyft尤其如此,这可能和Lyft涨价分不开。

出现这样的情况也算合理,网约车业务经过了这几年的快速增长,终究也会进入成熟期。正是由于预见到这一天,Uber和Lyft都在小摩托和电动自行车上投资,希望吸引那些不想花钱坐车的短程旅客。这两家公司预计将于2019年上市,投资者当然想知道它们未来的增长率会是什么样。

这个问题的答案部分取决于它们是否能够找到某种方式,进入更广阔的运输市场。否则它们在美国的增长将达到上限,开始和整体经济增长率同步——这意味着每年增长几个百分点。

Lyft在7月份的同比增速为46.6%的,低于2017年7月的127.7%和2016年7月的204%。增长率可能在未来几个季度上下波动,但整体趋势似乎很明显。这两家公司的发言人都没有对此置评。但是一个对Lyft比较了解的人士表示,Second Measure的数据低估了该公司最近的增长率。 Second Measure自称跟踪了所有信用卡和借记卡交易的大约3%。

市场份额可能不会有太大变化

对于Lyft而言,放缓可能更为令人担忧,因为Lyft在美国的市场份额比Uber小得多。Second Measure的资料显示,以销售额来看,7月份Lyft的市场份额增长至28%,而去年同期为23%,其余份额基本都被Uber占据。

整体市场的增长在放缓,但Lyft希望通过占据更大的市场份额来获得增长,最终能超越Uber。可惜从Second Measure的数据来看,Lyft蚕食Uber份额的势头似乎也在放缓。数据显示Lyft的份额在2018年前七个月仅上升了一个百分点。尽管如此,Lyft自称以订单量来看,它已经占有35%的市场份额。这个数字得到了一些第三方数据的支持。

其他一些第三方数据也显示,相对Uber而言,Lyft的增长率将趋于平缓。移动应用跟踪公司App Annie的数据显示,就每月的app下载量而言,在过去一年左右Lyft的市场份额为40%,而Uber为60%。App Annie的数据还显示,两家公司的用户留存率目前差不多。除非Lyft能获得比Uber更多的新注册用户,或者能让更多的新客户留下来,否则不会取得太大进展。

足够大的规模和其他增长引擎

如果不能缩小市场份额差距,Lyft就无法赚取更多利润,无法像Uber那样有足够大的规模来为自动驾驶汽车等新技术的营销和研发买单;这些技术还需要很多年的发展才能真正对网约车业务产生影响。

Lyft也没有Uber那样多的其他增长途径(比如食品配送和卡车货运)来吸引股市上的机构投资者。

据知情人士透露,更重要的是,Uber在世界其他地区(包括英国和拉丁美洲)也是网约车市场上的领头羊,该公司高管并未指望在短期内从美国获得多少利润。 而Lyft的业务几乎全部都是在美国开展的。

Uber首席执行官Dara Khosrowshahi已经将食品配送、货运和小型电动车(如自行车和踏板车)作为公司下一步发展的重要增长引擎。他预测10年内,这些业务的交易量会大过Uber的网约车业务。上周他在一个大会上说,就增长而言,“我们有三个非核心业务,看起来和UberX(Uber的核心业务)差不多”。

增长的放缓可能意味着投资者会更加关注两家公司的亏损,而不是营收。 Lyft在2017年实现了10亿美元的净营收,但从一些数据来看,它肯定亏了5亿多美元。

而Uber在2017年的净营收为75亿美元,净亏45亿美元。Uber没有公布其在美国市场的数据,但据信,该公司的大部分营收都来自美国,因此它也会受到网约车业务增长整体放缓的影响。