2018年对于所有的新能源汽车企业都有一些转折性意味,从行业的欣欣向荣、资金大量涌入,排头兵Tesla在Model 3上面的产量和烧钱的疑云,使得从业者和对于新能源汽车有关注的产业内外人士对这个事情产生了深度的思考。

新能源汽车企业的独立和赢利性

从新能源汽车角度来看,北汽新能源和比亚迪两者是较为典型的企业,两个企业都在新能源乘用车领域迈过了10万的年销量等级,从销售的体量来看与特斯拉相当,他们的情况到底如何,我们以北汽新能源为主要的入口去剖析。这是第一个车企把新能源汽车独立出来的企业,北汽新能源成立于2009年10月,注册资本1亿元。公司早期融资主要是由北汽主导,累计投资规模大约21亿。在2016和2017年公司分别迚行了A轮30.72亿、B轮111.18亿融资,总的来说这个企业已经完成融资163亿。也是从旧有的车企体系拿到了基础的开发体系和车型平台,算是有底子的了。后续奇瑞新能源等都是按着这个路子来走,很多车企在新能源汽车里面投入多了,也需要社会资本来填充。

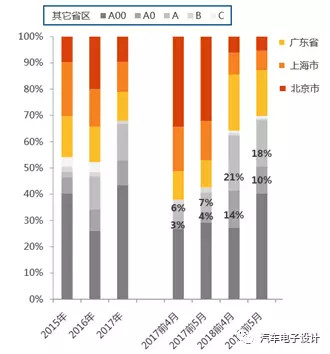

如上图所示的那样,随着北汽新能源从2万台规模(34.7亿营收)爬坡到5.1万台(93.7亿营收)再到2017年前十个月的65385(73.77亿营收),我们可以发现单车的收入在下降,特别是车辆销售结构往A00级别去。这里面电池的成本比例从前两年的40%略微下降到35%。纯电动汽车的投入,需要不断提高产品的迭代速度,在规模的基础上才能获取足够的支撑。

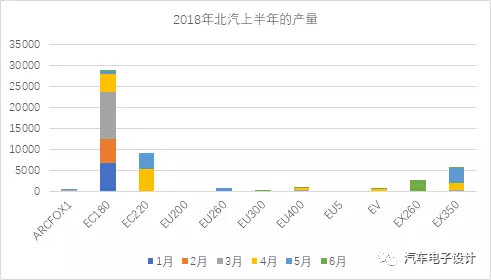

中国纯电动汽车市场是在快速变化中的,依靠之前的补贴的优势,以北汽为例还是在A00发力的情况下去扩大市场占有率,如下图所示,这种情况即使在2018年上半年还是存在的。随着补贴政策的调整,在考核车辆先进性以能耗和能量密度为抓手,以车辆是否满足未来的需求,车企其实不能建立在补贴上求生存,这势必需要在A0、A级甚至是B级这样的纯电动平台上做出尝试建立根据地,寻求与爆款的燃油车竞争的本钱。因此即使是北汽新能源的年销10万的基数的企业,还得不断地寻找产品优化。在EU系列,从EU200、EU260、EU300、EU400到EU5,不断的提高电池系统的能量密度,拉高续航里程并对驱动系统进行优化,对产品的成本控制进行极致的压缩,这是一个痛苦的过程。在EX260、EX350/360再到下一步的车型,也是寻求真正消费者的认同。

事实上,留给车企的时间并不多,如果没有找到补贴退坡之后的办法,这个恶劣环境主要有几个方面。

补贴的绝对数额在减少,企业需要考虑在单车的盈利分析模型里面,补贴的比例和边际效益的关系。如下图所示,之前补贴的变化,是鼓励高质量的车型,在之前普遍做到250km到顶的情况,而企业如果把之前A00电池加大仅仅使得续航里程从150公里增加到250公里,而整车质量、品质和消费者满意度没有根本性的变化,会使得补贴获取的难度和2019年的补贴政策进一步一减到底。目前就有传闻说,2019年的补贴可能以30%以上的幅度减少,这个幅度还是保守的。而且补贴的考核机制越来越严,从接入数据监控到车辆的运行成效都会有全方位的要求。

双积分的运行,使得国外整车企业必须要要在国内投放一定比例的车型。这部分车型一方面是政策需求的产物,这使得其定价机制和销售规模是沿着企业的积分诉求来走的,会对国内的购买市场产生冲击。

奔驰:目标是电动彻心在2025年占到总销量15~25%,发布EQ子品牌,2025年前10款电动车型,首款19年投产,未来大部分电动化车型都将国产

宝马:2018年销量10万,2025年总销量15~25% ,在发布BMWi子品牌上继续推出新的车型,2020年之前,所有车系具备插电式的配置,在国内开始生产Mini 的传电动车型和iX3 BEV

奥迪 2025:2018-2020将会考虑7款引入中国,其中BEV车型包括Q2、Q5、Q6、etron Sportback量产版及一款小型SUV;PHEV车型包括:A8、Q4; 2020之后量产智能网联汽车;2023:一汽合资车型增至12款; 2025:25款车型,其中12款为纯电动汽车。 这个战略是非常清晰的。

而对于大众、通用、丰田和本田而言,也需要足够的车型才能符合要求,这几家企业激进的在推动电动汽车专有平台,保守的以合规销量为目标。真到双积分可以变现的时候,其实是很难实现一个足够的买家购买积分,单独的电动汽车生产企业也很艰难。积分斱案目标2020年200万辆乘用车,预计实际120万-180万辆,由于续航里程的提高,到时候高级分的4-5分的平均NEV单车积分更可能实现,对应5.1%-6.8%的新能源汽车渗透率。

羊群的踩踏效应

中国汽车关税的调整是个很深远的事情,由于进口关税的下降使得进口和国产车辆之间的价格区间,豪华车和合资车型上端的车型产生了重合,随着贸易方面的协商不断深入,整个燃油车在国内的价格体系将会重塑。而电动汽车企业的头牌特斯拉,一个方面是在美国的Model 3车型引发的沉浮和对资金的需求,让我们看到了一个独立的新能源汽车企业建立自己的竞争优势需要时间和资金量,而且它本身已经决定下一家超级工厂已在中国上海的临港,在中国的市场,特斯拉也要来占据一定的市场份额。

未来,不仅是国内自主品牌的新能源汽车,仿效特斯拉路线的蔚来汽车、威马汽车和小鹏汽车们,受到了最为直接的挑战。谁能让企业站住脚,核心是做好产品,不断获取资源在产品设计、工程开发、制造工艺、质量控制和规模上升带来的成本控制,这些都是新能源汽车企业的生命线。短期来说,尽一切可能做好产品,让市场认可才是关键,盈利那是没有阶段性的产物,首先要活下去。