HUD为ADAS信息最佳展示方式,渗透率有望借势智能化快速提升。未来三年内, ADAS渗透率有望快速提升,国内L1-L2级ADAS渗透率有望从2021年的46.3%提升至2025年的75%,全球L1-L2级ADAS渗透率有望从2021年的45%提升至至2025年的58%。

HUD可以将ADAS的车道偏离预警、防碰撞预警等多项信息呈现于HUD界面,是ADAS信息的最佳展示方式。HUD也可以更方便、更直观的实现导航功能。HUD渗透率有望随着ADAS渗透率的提升而快速提升。

HUD(Head Up Display)中文名叫抬头显示器,也叫平视显示系统,用于将重要的信息(导航、车速、油量等)投射到前挡风玻璃上,使驾驶员不用低头就能看到这些重要信息,方便又安全。

车用HUD主要有3种产品形态,分别是C-HUD、W-HUD及AR-HUD。

2013年前,显示技术不成熟加上楔形PVB前挡风玻璃未研发成功导致W-HUD难以落地并且商业化。后来,由于政府对新型显示技术的大力支持,中国TFT-LCD技术有所突破,加上2013年福耀集团楔形PVB挡风玻璃的研发成功,W-HUD开始逐渐商业化。华阳基于DLP及TFT方案的AR-HUD将于今年四季度实现量产,9月份上市的上汽飞凡R7全球首发华为LCOS方案AR-HUD。

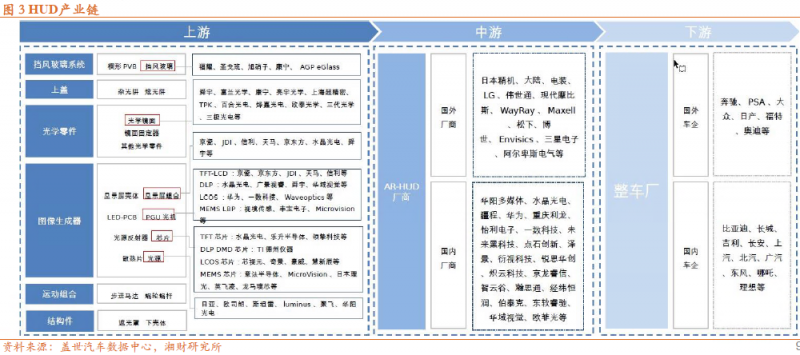

中国抬头显示器上游为零部件,包括影像源、光学镜面、玻璃、软件等,技术要求高,主要依赖于进口,但PGU层面国内企业正加速崛起。中游为HUD制造商,外资供应商市场份额较大,但主要集中在W-HUD。下游为整车厂,议价能力强。

TFT-LCD大量运用于W-HUD,DLP是目前AR-HUD领域最为成熟的技术,但其可靠性较低。LCoS技术可以在放大VID和FOV的同时,将硬件体积减小,很好的解决AR-HUD当下“卡脖子”的问题,基于LCoS的AR-HUD解决方案正在快速推进中,未来将成为主流。

02

智能化、车企积极配装、成本降低

构成三重驱动力

2.1 借势汽车智能化HUD渗透率快速上升

2020年之前,HUD行业的发展一直不温不火,直到2020年,奔驰S级搭载AR-HUD,HUD再次得到广泛关注,随后,各品牌车厂纷纷搭载开始HUD。

HUD行业的快速增长主要受益于ADAS技术的成熟和普及,HUD可以将ADAS的车道偏离预警、防碰撞预警等多项信息呈现于HUD界面,是ADAS信息的最佳展示方式,此外,相比于手机导航或车载导航,HUD也可以更方便、更直观的实现导航功能。

未来三年内,ADAS渗透率有望快速提升,国内L1-L2级ADAS渗透率有望从2021年的46.3%提升至2025年的75%,全球L1-L2级ADAS渗透率有望从2021年的45%提升至至2025年的58%。

L3阶段以上,除可以应用普通AR-HUD外,还可以通过3D-AR-HUD输出的信息不仅仅在前挡风玻璃上进行展示,更多会与车外环境进行合成,如:道路、前方行人、车辆、周围的建筑物等,友好提醒驾驶员,从而有效防止事故发生。

2.2 HUD可改善驾驶体验自主品牌快速上车

HUD可提升驾驶舒适感、安全性,获得车企青睐,HUD不仅仅是屏幕显示系统,AR可与多种功能实现融合。在汽车领域,AR可以分别与导航系统、智能座舱以及智能驾驶进行拟合叠加,产生出较多的“AR+”的可能。

2.3 HUD成本将不断下降

随着HUD技术的不断成熟,HUD的平均价格逐渐降低是必然趋势。亿欧智库测算,在2022年单车前装W-HUD的价格为1710元;AR-HUD的价格仍然较高,为5058元。预计在2025年W-HUD价格降至1466元,AR-HUD价格同样会大幅下降,达到3585元。随着AR-HUD的成本下降,以及性能的强化,AR-HUD将不再是整车厂高价位车型的“标配”,AR-HUD会逐渐渗透至低价位车型,未来将成为智能汽车的“标配”功能。

2.4 市场规模快速上升

2019-2021年中国车载HUD保持稳定增长态势,2021年中国汽车前装HUD的市场规模达到29.6亿元。随着汽车智能化进程加速,HUD进入放量阶段,亿欧智库预计2022年HUD的市场规模将实现大幅提升,达到90.5亿元,并持续保持高速增长,预计2025年市场规模达到317.4亿元。

03

国内厂商具多重优势

AR-HUD有望赶超国外厂商

3.1自主供应商以本土化优势取胜

中国HUD供应商竞争格局仍然是以外资头部供应商为主导。外资头部HUD厂商在中国零部件领域起步较早,沉淀时间较长,并且在资金、技术等方面具备先发优势,目前日本精机和电装占据着中国HUD市场的主导地位。

但中国头部自主供应商凭借完善的配套设施、较低的成本、以及较大的本土客户订单等本土化优势实现抢夺外资供应商市场份额。华阳集团凭借13.6%的市场占有率进入市场份额前三,并仍存在上升空间。外资HUD供应商在中国的主要客户还是奔驰、宝马、大众等外资以及合资品牌为主,内资以本土客户为主。

3.2AR-HUD有望赶超国外厂商

外资厂商优势主要存在于W-HUD领域,在AR-HUD领域,内外资厂商处于同一起跑线,国内新能源汽车市场增长势头强劲远超国外;不同于国外相对保守的政策环境,一项产品从上报到落地长达3-5年的周期,国内这个周期只有短短1年甚至不到1年。AR-HUD成为国内非常有机会实现弯道超车的一款产品。

3.3 竞争格局良好,国内厂商发展迅速

中国HUD市场竞争格局呈高度集中态势,主要以国际企业为主,形成垄断的局面。根据高工智能汽车研究院数据,2020年标配HUD的市场份额前五为日本精机(33.3%)、大陆(27.0%)、电装(20.1%)、台湾怡利(9.1%)、江苏泽景(3.6%)。

随着技术逐渐成熟,规模化应用使成本下探,自主Tier 1供应商加速崛起, 2021年国内HUD市场份额前五,分别为电装(39.4%)、华阳集团(16.2%)、台湾怡利(16.0%)、大陆集团(11.1%)、日本精机(9.3%)。

3.4黑马企业将加剧竞争

自主领先企业发展较早,主营业务较广,客户资源累计较多,产品技术较成熟,已形成较稳定的配套供应体系。亿欧智库认为,这类企业由于客户资源较多,所以更专注于量产。在量产的过程中,成本控制是企业主要在意的,因此更具性价比的HUD解决方案是自主领先企业的首选。

随着自主品牌对AR-HUD的需求量增加,逐渐涌现出例如锐思华创等具备竞争力的“黑马”企业。这类HUD企业迅速成长,并向自主领先企业发起冲击。AR-HUD是HUD供应商竞争的拐点,一批国内新兴的黑马企业会更聚焦于AR-HUD的技术研发与量产。

华阳多媒体已经掌握了AR生成器的完整算法能力,并搭建了完善的AR-HUD功能实现的整套平台,包括ADAS、仪表、车机、DMS等。华阳多媒体已经围绕AR-HUD全产业链核心技术进行了布局,并且所有的开发都是100%自研,同时华阳采用的是完整的国内供应链资源。

截至2021年6月,HUD累计出货20万台,已应用在长城、广汽、北汽、东风日产、长安等多个车型上。基于DLP技术的AR-HUD已经在广汽传祺车型实现量产出货,领跑了国内AR-HUD市场,后续将有更多AR-HUD项目进入量产。

华为2021年4月发布基于LCOS投影技术的AR-HUD,VID为7.5米,视场角为13°x 5°,显示画面达到70寸。与DLP技术相比,体积大幅缩小,只有10L,并能在普通挡风玻璃上直接使用,而无需对挡风玻璃进行特殊处理。

华为AR-HUD具备“小体积、大画幅、超高清”的特色,体积仅10L,更易适配多种车型。可提供仪表信息显示、AR导航、安全辅助驾驶、夜视/雨雾增强提示和影音娱乐等丰富应用场景,2022年9月上市的上汽飞凡R7全球首发搭载了华为AR-HUD。

来源:智能网联汽车网