日前,在美上市的激光雷达公司纷纷公布二季度财报。从交卷结果来看,亏损是主旋律。从很大程度上而言,这样的成绩单在预料之中,因为这些公司正处于上升阶段,团队扩张、技术研发和生产设施建设都是烧钱巨坑。

不过,即便激光雷达领域竞争加剧、商业化落地不确定,仍有投资者源源不断地向该领域注资。这也意味着,这一赛道仍有商机——砸钱是为了以后更好地赚钱。

Velodyne &Luminar:上市打头阵,商业化路漫漫

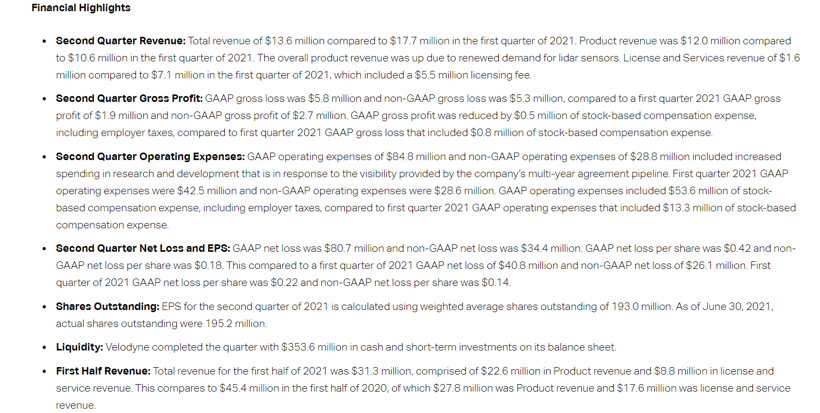

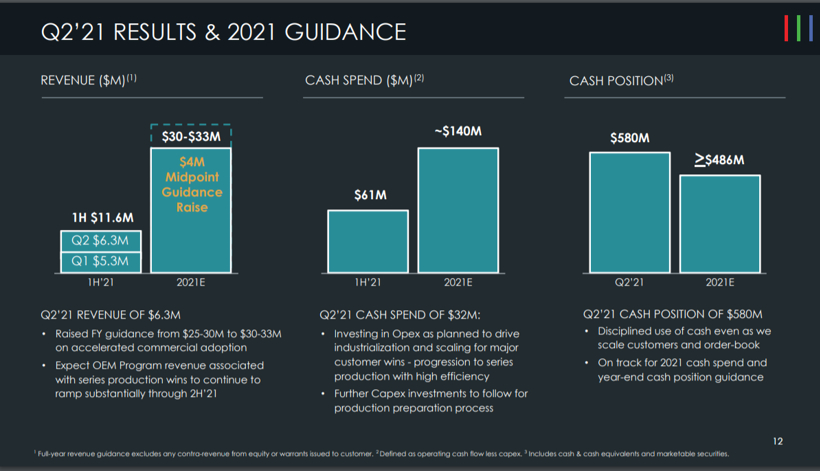

在去年上市的激光雷达公司中,Velodyne公布的二季度营收和亏损都是最高的。值得注意的是,Velodyne不仅是激光雷达第一股,也比大部分激光雷达公司拥有更久远的历史。在截至6月30日的第二季度,该公司营收为1360万美元,远低于去年同期的2839万美元。随之而来的是,Velodyne二季度营业亏损逾9055万美元,净亏损为8069万美元。如果将基于股票的薪酬成本一并计入,现金消耗接近2800万美元。

想要实现年度目标,Velodyne下半年还需加足马力。该公司预计,2021年全年营收为7700~9400万美元。值得注意的是,其一季度营收为1770万美元,上半年总营收为3130万美元,下半年总营收至少要达到4570万美元才能完成年度目标。

图片来源:企业官网

也有比较乐观的数据,比如其出货量处于领先地位,客户数量不断增加,潜在收入可观。Velodyne Q2激光雷达出货量超过3800个,其中以现货购买方式交付与客户的产品占72%,另外28%则是依据长期协议交付给客户。在固态激光雷达传感器销售方面,Velodyne依旧保持领导地位,二季度共售出二百五十多件。Velodyne预计,到2025年将从已签署并获批的项目中获得逾10亿美元收入;尚未签署和授予的一系列项目将贡献约45亿美元的收入。

Velodyne在技术方面的最新进展是,于上月推出一款全新软件开发套件Vella。该套件允许客户在其自动驾驶解决方案中使用Vella激光雷达感知软件高级功能,从而将先进的激光雷达功能引入自动驾驶汽车、高级驾驶辅助系统等领域。

实际上,自从Velodyne去年利用SPAC上市以来,公司面临一系列挑战。上半年,Velodyne高层发生重要变动,其首席执行官Anand Gopalan被报道于7月底离职,任职时长为一年半。而公司整体运作交由首席运营官Jim Barnhart、首席财务官Drew Hamer、首席人事官Kathy McBeath和首席商务官Sinclair Vass等负责。招聘新首席执行官的工作同步进行。

此前,外媒直接将Gopalan的离职界定为内斗闹剧,但是Velodyne官方并未就此置评。鉴于内部发生变动以及业务尚且处于上升期,Velodyne市值下滑较大,从上市之初的18亿美元跌至当下的14亿美元。

图片来源:企业官网

Luminar 是去年第二家通过SPAC方式上市的激光雷达公司。第二季度,其营收同比暴增84%至630万美元,也高于今年一季度的530万美元。该公司的管理团队已经将全年的营收预期提高到3000万至3300万美元。

由于汽车激光雷达的目标市场仍处于起步阶段,Luminar上季度的营业亏损达到4400万美元;净亏损为3683万美元。SPAC上市之后,该公司的资产负债表中有超过5亿美元的现金和其他流动资产。当下,Luminar仍持有闲散资金,交易性金融资产为4.5亿美元左右,此前也曾购买包括政府债券在内的理财产品。

今年上半年,小马智行的橄榄枝成为Luminar最大的收获之一。后者表态,下一代Robotaxi将使用Luminar生产的激光雷达。差不多同一时间内,网络上流出一张特斯拉车型配备Luminar激光雷达的图片,于是有网友猜测Luminar向特斯拉出售传感器。只不过后续事实证明,特斯拉并非计划将激光雷达传感器应用到量产汽车上,只是利用它们进行实地验证。

即便如此,在全球十大汽车制造商中,已经有7家成为Luminar客户。获得主机厂认可,自然也在资本市场有所反映。该公司当下的股价为16.5美元,市值位居5家上市激光雷达公司之首,为56.5亿美元。

上月,Luminar宣布收购其独家铟镓砷(InGaAs)芯片设计合作伙伴OptoGration。Luminar正在整合OptoGration和BFE的最新技术,旨在为其最新的第五代Iris激光雷达芯片赋能。据称,Iris是目前唯一一款能够满足量产车自动驾驶需求的系统。

Ouster 与Aeva:亏损之下,蕴含亮点

第二季度,Ouster的营收同比大增72%至740万美元。目前,该公司预计全年营收约为3400万美元。与同行一样,Ouster也在不断“烧钱”,净亏损从去年同期1130万美元扩大到为3200万美元。该公司在其资产负债表上列出了2.4亿美元的现金和等价物。

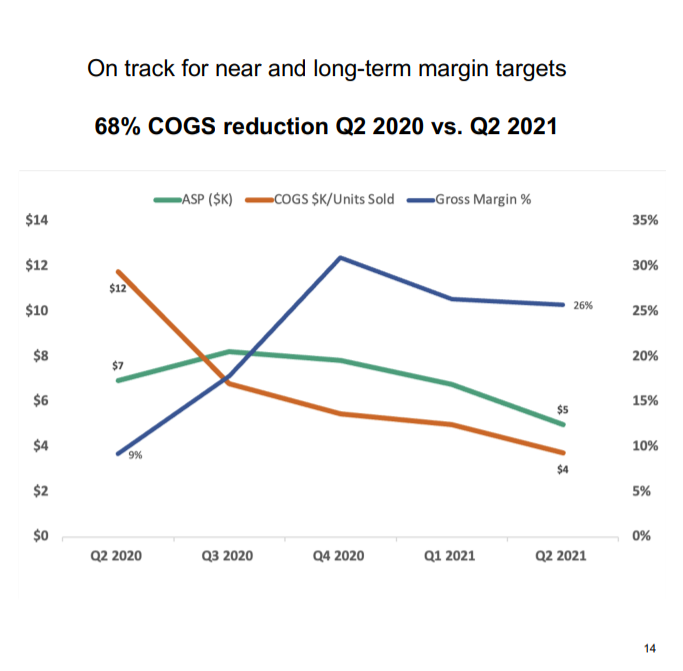

从Ouster财报中我们可以看出,2021年Q2主营业务成本同比下滑68%,毛利率高达26%。值得注意的是,今年一季度,其毛利率已经实现扭负为正。要知道,即便对于老牌玩家Velodyne来说,这一目标也是暂且难以达成的。

图片来源:企业官网

Ouster从第一款产品OS1开始就以低于竞品85%的售价杀入市场,现在能将成本控制做得比较好也不奇怪。另一方面,其于去年将大部分劳动密集型业务转移到泰国代工,在提高产能的同时也降低成本。

财报显示,Ouster的主营业务主要分布在汽车、机器人、工业自动化和人工智能领域,客户群体呈现多样化特点。业界周知,激光雷达不仅仅应用于自动驾驶领域,开矿、仓储和其他工业生产也需要使用激光雷达。而对那些对质量要求不高、追求性价比的采购方而言,Ouster的低价产品具有一定意义。

今年上半年,该激光雷达公司在中国市场也有收获。3月,获字节跳动投资的轻舟智航与Ouster正式达成战略合作关系。未来,Ouster将持续为轻舟智航提供激光雷达传感器,助力后者打造自动驾驶的“自动化生产超级工厂”。

得益于低价杀手锏和广阔的市场,Ouster市值比较稳定,在15亿美元左右,略低于Aeva。Aeva正在研发的FMCW虽然量产时间不确定,但是性能强,因此也较受资本青睐。

图片来源:企业官网

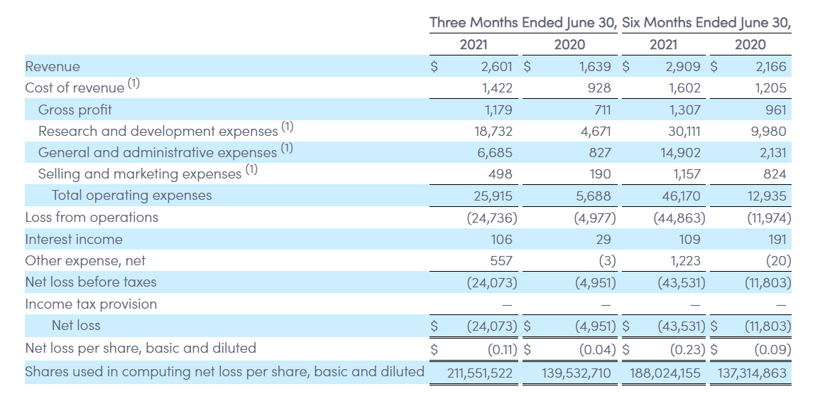

Aeva表示,其第二季度营收上升至260万美元,营业亏损和净亏损分别达到2500万美元和2407万美元左右。不过与Luminar一样,Aeva的资产负债表显示,其流动资产价值约为5亿美元。这意味着,其或拥有额外的财务空间,可用于FMCW研发。

值得注意的是,这家激光雷达公司于年初宣布和自动驾驶卡车公司图森未来合作,在后者的自动驾驶卡车中部署Aeva 4D激光雷达。此外,Aeva还与包括采埃孚和电装在内的头部零部件企业建立了合作关系,并且获得保时捷的战略投资。

竞争加剧,量产落地具有不确定性

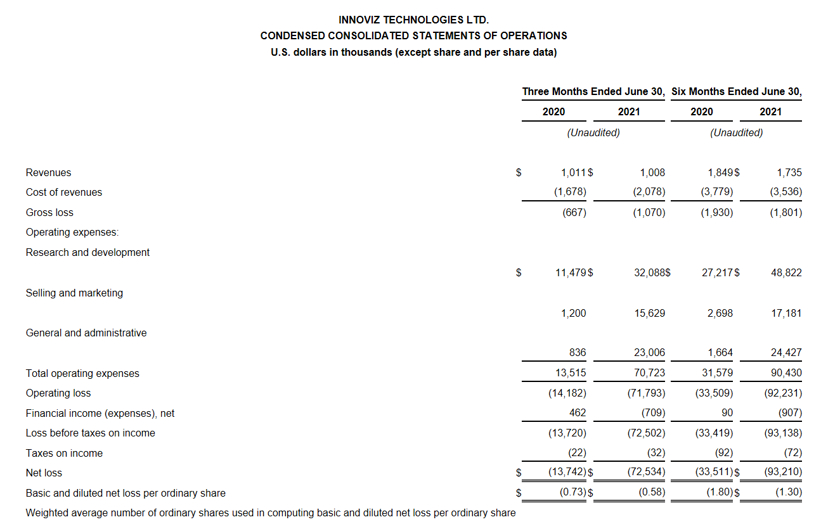

五家在美上市公司里,Innoviz市值最低,低于10亿美元。在截至6月30日的二季度,该公司的营收基本与去年同期持平为100万美元,与2021年第一季度相比增长了38%。和其他竞争对手一样,Innoviz成本也在激增,这导致其同期净亏损超过7000万美元——尽管其中5000万美元与基于股票的薪酬有关。

图片来源:企业官网

综上,虽然上市能够为企业带来一定“粮草”,但是企业尚未解决持续亏损的本质难题。而且值得注意的是,在主营业务尚未站稳脚跟之前,企业风险会被放大,Velodyne就是一个例子。毕竟,资本市场对业界各种风吹草动高度敏感。

从2020年至今,我们看到激光雷达公司扎堆上市,不同技术路线的玩家层出不穷。但实际上,激光雷达何时规模化量产落地,企业何时能够实现营收规模增长仍具有较大不确定性。亮道智能CEO剧学铭博士曾在接受盖世汽车采访时直言,因目前真正能够提供完整激光雷达供应的资源非常稀缺,挑战依然存在,行业实现大规模量产预计将在2024年以后。

而且,自动驾驶究竟需要什么样的雷达传感器,至今仍需打上问号。从某种程度上而言,4D毫米波雷达与激光雷达性能差异不大,且商用程度几乎处于同一水平,但是前者价格更低。试想,如果激光雷达的价格迟迟没有下降,而更高性能的4D成像雷达开始涌现市场,人们又会作出怎样的选择?

再者,现在激光雷达的路线也呈现多样化趋势,虽然长远来看纯固态是大势所趋,但是现阶段行业仍处于机械式、混合固态、纯固态等多种技术路线并存的局面。

图片来源:企业官网

除了未来的不确定性,激光雷达领域竞争越来越激烈:战场还是那片战场,而舞台的主角不仅仅有它们。一方面,国内的初创企业在激光雷达领域紧锣密鼓地布局。8月上旬,禾赛科技被报道计划进行规模约3亿美元的美国IPO,有望成为中国激光雷达第一股。同一时间段,Innovusion宣布获得6600万美元B+轮融资。

另一方面,华为、大疆等科技公司也在抢滩车规级激光雷达市场。去年底,华为首次面向行业发布了车规级高性能激光雷达产品和解决方案,并称该款激光雷达更适合我国路况下的场景。从去年初在CES上发布泰览-15,到去年中正式发售,大疆只用了仅仅半年的时间,且同时兼顾了实用、量产、便宜,大疆在激光雷达领域的研发实力可见一斑。

今年以来,蔚来、长城和上汽等自主品牌纷纷发布新车型,且确认将搭载固态或半固态激光雷达。所以,即便是在大背景不确定的情况下,资本市场还是为激光雷达添了一把火。

伴随着自动驾驶逐渐普及的东风,雷达市场或将迎来一波机遇。未来的赢家有哪些,我们尚且不能确定,但是可以确定的是,积极迎接挑战、善于把握机遇的玩家将脱颖而出。