截至3月19日,欧洲汽车企业陆续发布财务业绩与未来5-10年期规划。面对2020年,欧洲车企表现不一。

从整体来看,过半欧洲汽车制造商2020年下半年也逐渐抹平上半年巨额亏损的情况,并未像早期预期那般严重下滑,企业净利润、利润率并未因此降低;同时,现金流状况得以改善;不过,面临欧洲碳排放法规“真金白银”的罚款,多数欧洲车企业将面临数十亿欧元罚款;2025年、2030年已经成为欧洲车企向电动化完全转型的关键节点。

与此同时,受疫情和市场因素影响,汽车企业估值波动较大,似乎这样的结果在外界看来显得不可思议。但是,2021年后资本市场对于传统车企的态度趋稳,对应估值也回归客观。

汽车预言家对已公布财报的欧洲车企,从销量、营收利润、研发投入、碳排放等多角度进行梳理对比,尝试还原2020年欧洲车企众生像,同时通过整理展现欧洲车企接下来5-10年的经营思路。

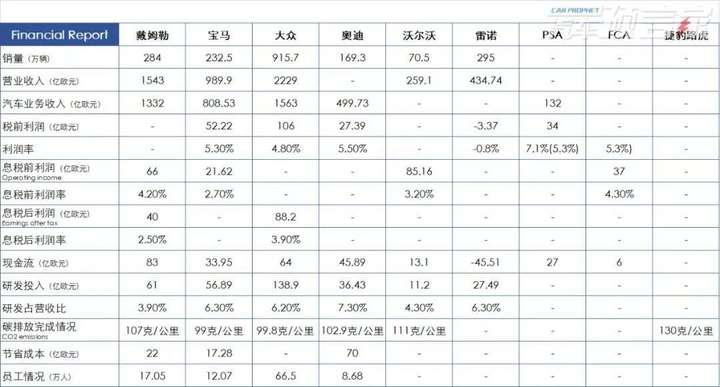

销量:大众保持第一,戴姆勒超过PSA

注:截止目前FCA并未公布2020年整体销量业绩

通过梳理已公布销量的欧洲车企销量数据,从整体来看,相较于2019年,2020年整体销量均有所下降,大众(包含奥迪)依然位列欧洲第一大车企地位,由于FCA与PSA合并在2021年完成,因此双方合并后Stellantis并未将2020年业绩进行合并,且FCA尚未公布2020年全球销量。

同时,相比2019年,欧洲车企销量排位发生变化,戴姆勒超过PSA成为欧洲第三大销量车企,超过PSA约35万辆。此外,在受疫情以及欧洲环境波动的影响下,沃尔沃汽车全球销量2019年与2020年近乎持平。

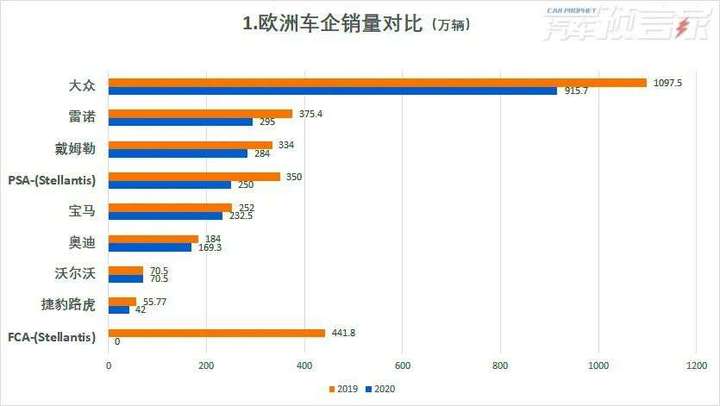

营业收入:戴姆勒高单价优势明显,与PSA“低价车”形成对比

在上述财务数据中,奥迪、PSA并未公布整体营业收入,雷诺、沃尔沃汽车未公布汽车业务收入,但从公司架构、产品阵容,与整体营收差异不大。

2020年,大众营业收入总量位居欧洲车企第一,与戴姆勒之间的差距逐渐缩小,宝马距离千亿营收仅一步之遥。

需要注意的是,大众、戴姆勒、宝马旗下涉及业务板块较多,包括软件、出行等,因此不计入汽车业务收入。

就汽车业务收入而言,戴姆勒与大众差距很小,但从整体销量体量而言,戴姆勒产品高单价优势明显,结合戴姆勒未来产品策略,接下来将专注豪华车的增长。但是,PSA则展现出“低价车”在营收项的弊端,虽然整体销量很高,但营收低,同时将传导至利润项。

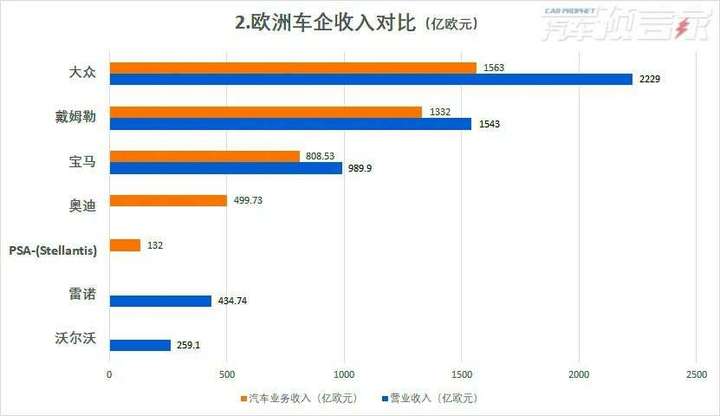

利润项:大众总量大但利润率低,PSA利润率最高

在欧洲车企公布的财报利润项中,就具体数据而言,分为营业利润、税前利润、息税前利润、息税后利润、净利润等,但公布项目并不统一,因此以税前利润项汇总整理。

除未公布税前利润的车企外,大众汽车税前利润总量最高,宝马居第二位,虽然PSA与奥迪在销量上有近一倍的差距,但税前利润差异不大。

从利润率角度来看,PSA利润率最高,达到7.10%,奥迪、宝马、FCA纷纷超过5.0%,与2019年差异不大,但大众利润率下降至4.80%。与此同时,对于雷诺而言,似乎外部挤压与内部竞争的负面影响正在持续扩大,税前利润率为-0.8%,具体而言,2020年雷诺集团的净亏损达80亿欧元,为有史以来最大年度亏损,需要注意的是,在其80亿欧元的巨额亏损中有近50亿欧元的亏损来自日产。

虽然在疫情的重创之下,几乎所有车企的营收和利润均出现不同程度的下跌。但戴姆勒集团成为全球跨国车企中唯一一个净利润同比大涨的车企。虽然戴姆勒集团的营收有所下降,但其在2020年的净利润同比增长了48%,达40亿欧元。

不过,梳理2019年财报便可知,净利润出现大幅上涨主要原因是基数较低。2019年,由于排放未达标付出的巨额罚款使戴姆勒集团的净利润仅27亿欧元。

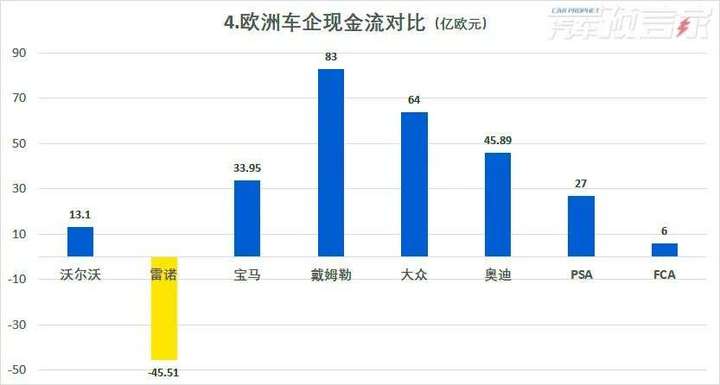

现金流:戴姆勒最高,两极差距明显

相比于利润来讲,正向富裕的自由现金流是车企重要的财务指标,在企业运营过程中,不用依靠投资者后续投入,也不用靠企业负债经营,就可以实现稳定发展,甚至推动经营业绩和自由现金流的增长。

2020年,多数欧洲车企进行降本增效,节约成本甚至高达70亿欧元。从总量来看,戴姆勒现金流储备最高,达到83亿欧元,雷诺受日产影响严重,现金流流出超过45亿欧元。不过,虽同为豪华品牌戴姆勒、奥迪、宝马三家企业之间现金流差异同样明显。

同时需要注意的是,现金流的改善将对欧洲车企年终的财务表现起到至关重要的作用,甚至影响投资人预期信心。

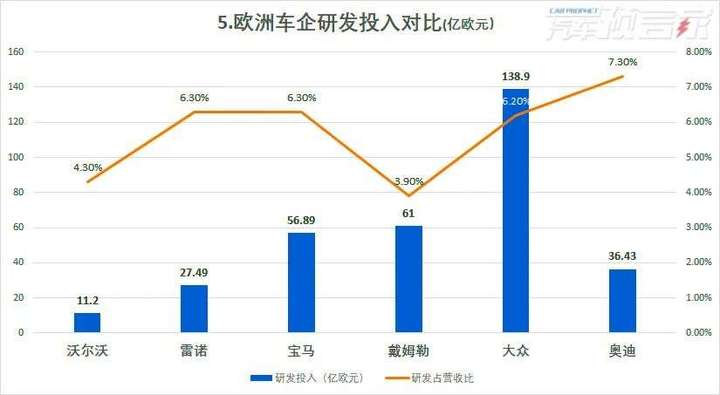

研发:大众研发总量最高、奥迪比重最高

从已知数据来看,大众研发投入总量最高,但在奥迪的独立财报中,奥迪的研发占营收比例7.30%,超过全球车5.5%左右的平均值。相比2019年报告,欧洲车企的研发投入比例普遍增高,业内人士分析称,其原因一是数字化转型,二是电气化转型。

需要注意的是,戴姆勒研发投入61亿欧元,占营收比重仅3.9%。此前,在梅赛德斯-奔驰线上投资者及分析师大会上,研发董事马库斯·谢弗表示:“至2025年,通过削减支出、调整产能及降低人员成本,固定成本较2019年将减少20%以上;资本和研发支出较2019年将减少20%以上;通过增加和延长材料成本的节省目标,可变成本较2019年将每年净下降1%。”这是自2019年11月以来,戴姆勒“降本增效”取得阶段性成效后开始的围绕“研发”进行降本。

相反,沃尔沃汽车看似研发投入较低,但与其他车企不同的是,一方面沃尔沃汽车与吉利共享研究成果,另一方面,沃尔沃汽车在电气化层面的投入较早,结合体量而言,已经度过“重资本投入”阶段。

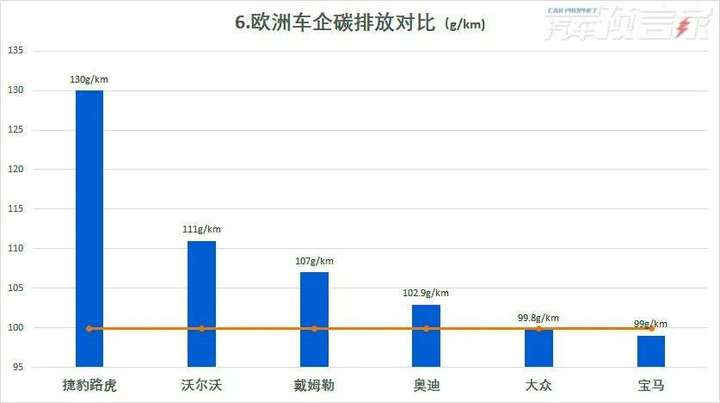

碳排放普遍不达标,面临巨额罚款

尽管各个车企对于新能源电动车有着不同的表述,但是背后共同推动这些企业朝着电动化方向发展的最根本因素就是“碳排放”,“碳”已经成为影响汽车企业财务数据的最核心指标。

欧洲议会制定号称全球最严格的汽车碳排放控制目标,目标要求汽车制造商到2021年前将汽车二氧化碳排放量削减27%。2020年欧盟范围内所销售的95%的新车二氧化碳排放平均水平须达到每公里不超过95克,到2021年这一要求必须覆盖所有在欧盟范围销售的新车。

通过计算,2020年欧洲车企碳排放达标线为99.95G/km。但从数据上来看,捷豹路虎远高于达标线,仅有宝马过线。为避免高额罚款,大众集团正与爱驰汽车、伦敦电动车公司(LEVC)和 Next E.Go Mobile 三家电动车制造商组建排放池,以帮助其满足欧盟严格的二氧化碳减排目标。

相关数据显示,一台2.0T排放的燃油车碳排放大约在160g/km,而一台同等2.0T动力的插电式混合动力车型仅60g/km。届时汽车制造商无法达到上述标准,超出碳排放标准的车辆将受到欧盟每辆车95欧元(约合130.60美元)/克/公里的罚金处罚。

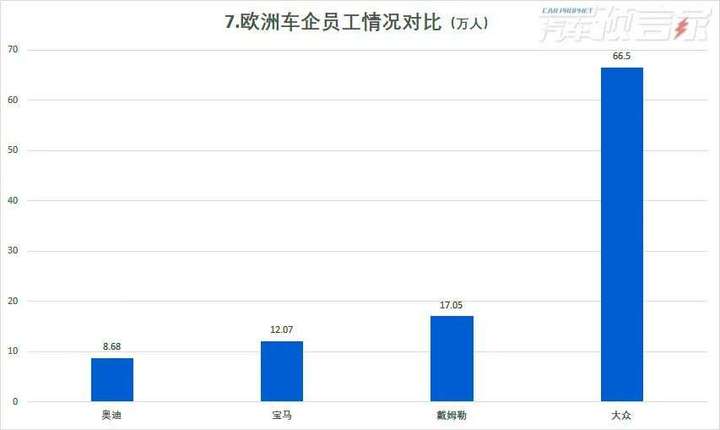

欧洲车企裁员潮仍将持续

2020年,在进行了融资借贷、暂时降低员工薪资、发行企业债券的方式后,欧洲车企的经营状况仍不见有效好转,只得进行裁员。雷诺、沃尔沃、宝马等车企以及采埃孚等汽车零部件供应商陆续宣布裁员。

戴姆勒集团宣布预计在2025年底前再裁员1万人,宝马也计划将裁减6000人,但未宣布具体完成时间,也未说明今年会裁减多少员工,法国雷诺也宣布增加1500个裁员名额,沃尔沃集团也将裁撤4100名员工。

截止目前,戴姆勒已裁减约4000名员工,固定成本降低了12%,而该公司的目标是到2025年,通过缩减产能和人员开支,将成本降低20%以上。似乎对于欧洲车企而言,裁员是降本最有效的方式之一。

未来5-10年,电气化是欧洲车企核心

宝马:

2025年,完成第200万辆纯电动车的交付;纯电车型销量年均增速超20%;MINI完全聚焦纯电动车型;

2030年,停售燃油车;MINI全系车型都将实现纯电动化。

大众:

2025年,大众汽车将在中国投放25款MEB纯电动平台的电动车,预留约160亿欧元用于投资纯电动汽车、混合动力汽车和数字化等未来趋势;

2030年,采用智能技术的标准电芯覆盖大众汽车集团旗下80%的电动车型。

奥迪:

2025年,提供超过20款全电动车型,纯电动或混动车型占全球范围三分之一;

2030年,全面转型成“电气化公司”。

捷豹路虎:

2025年,捷豹品牌打造为纯电动品牌;

2030年,捷豹路虎旗下的所有车型都将拥有纯电动版本。

沃尔沃汽车:

2025年,实现全面电气化,纯电动车型占比将达到50%,其余为混动车型;与全球供应链相关的二氧化碳排放量减少25%;

2030年,仅出售纯电动汽车,且所有车型将全部在线上销售。

戴姆勒:

2025年,基于MMA平台推出更多电动车型;2000万台实现完全互联的车辆;

2030年,插电式混合动力车型或纯电动汽车占到总销量的50%以上,内燃机车型减少70%。

雷诺:

2025年,推出24款产品,提升盈利能力,成为电气化领域的领军者;

2030年,至少20%的收入来自服务、数据和能源业务。

PSA+FCA(Stellantis):2021年下半年公布2030规划。

从整体来看,2025年-2030年成为欧洲主要车企向纯电动企业转型的关键阶段,同时,由智能化衍生的服务收入将成为2030年业绩的关键指标。但细分来看,各企业间的差异愈发明显,扩大纯电动车型阵容与打造纯电动品牌之间的差异受体量影响较大,MINI、捷豹将提前实现由燃油车企向纯电动车企的彻底转型。

从技术角度来看,混合动力在2025阶段仍占较高比例,这意味着,欧洲车企仍在探索汽车动力的最终形式,也可以推断,以动力电池为主的电气化仍占据主导地位,不排除部分企业投入氢燃料电池车的可能。但欧洲电动技术整体偏向“纯电占主、混动占辅”的技术格局。

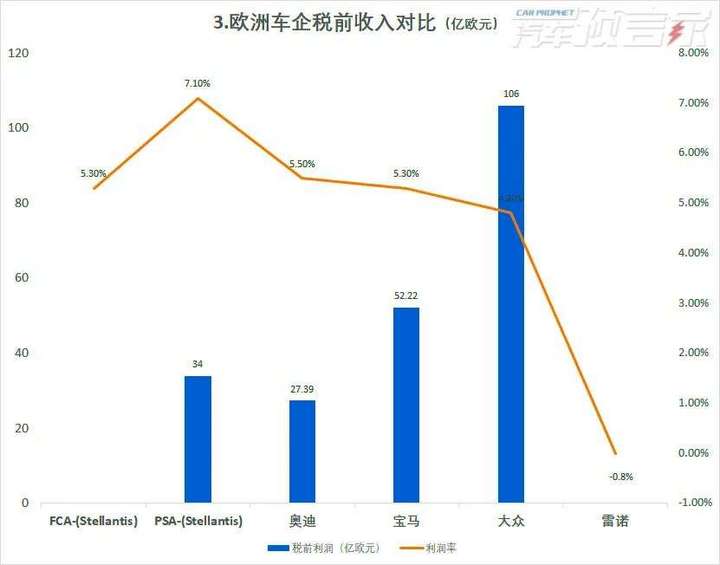

附:整体数据