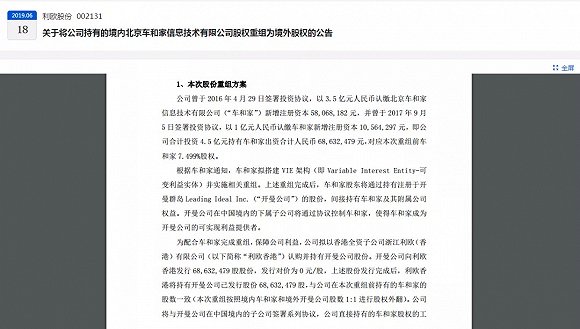

“理想汽车上市早有计划表,根据车和家股东之一利欧股份去年6月的公告,车和家在去年就开始拟搭建VIE架构,并实施相关重组。”

造车新势力两极分化之势愈发明显。

7月5日,理想汽车创始人李想在微信上转发一篇《拜腾汽车怎样烧掉84亿元融资》的文章时表示:这么难的汽车行业,必须训练一个从18层地狱为起点往上爬的创业企业。

截止今年6月16日,理想汽车交付量突破1万辆,创造新势力最快交付记录。6月24日,据天眼查显示,理想汽车又获5.5亿美元融资。

在融资和量产都步入正轨之际,理想汽车终于要开启IPO的临门一脚。据知情人士透露,媒体所传最快7月上市对于理想来说不现实,8月左右或是一个合适的时机。

7月3日,理想汽车方面向时代财经表示,对相关上市一事不予回应。

事实上,理想汽车上市早有计划表。根据车和家(理想汽车运营主体)股东之一利欧股份去年6月的公告,车和家在去年就开始拟搭建VIE架构,并实施相关重组;此外,2016年A轮融资中占股11.745%的利欧股份在签订协议就表示,若6年内未能进行IPO,则车和家需回购全部或部分股权。

图片来源于车企官网

此外,利欧股份还在近期表示,公司累计投资车和家4.5亿元人民币,作为理想汽车的战略投资者,公司非常看好理想汽车的未来发展空间,将继续推动理想汽车的上市工作。

种种迹象都表明,理想汽车的IPO之路已箭在弦上。

后来居上的理想

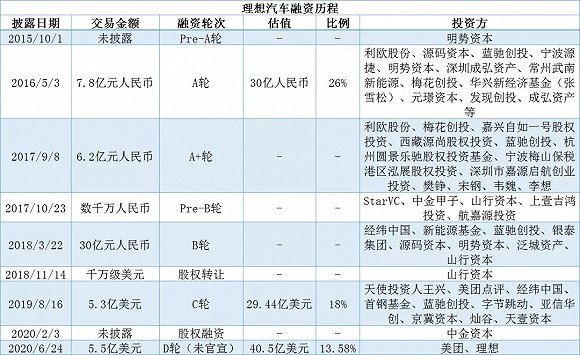

在造车新势力洗牌之际,理想汽车成为后来者中难得的“晋级者”。时代财经根据公开资料梳理统计,自成立以来,理想汽车迄今至少已获得超17亿美元的融资。

与之形成鲜明对比的是,拜腾汽车烧光了84亿元融资依然还未实现量产,此外,赛麟、博郡等新势力也都难掩败局,疫情冲击之下,造车新势力中,包括蔚来、小鹏、威马在内的车企韧性凸显。

数据来源于天眼查,时代财经制图

7月5日,理想汽车创始人李想在微信上转发一篇《拜腾汽车怎样烧掉84亿元融资》的文章时评论却表示,这么难的汽车行业,必须训练一个从18层地狱为起点往上爬的创业企业。

由此可见,李想也很“难”。他还提到,理想汽车超过3200人的团队,只有两个VP,连高级总监都寥寥无几。行政要求出差经济舱都必须买折扣最低的,经济酒店都要两个同性在一起住。

7月6日,理想汽车公关人员向时代财经表示,李想所言不虚。

如今,造车新势力的发展虽然只有短短数年,但行业格局已初步显现。对于理想和头部新势力的优势,7月6日,出行行业分析师宋谨向时代财经表示,“理想、蔚来、小鹏和威马这四家的资源、产品、生态、用户布局和节奏掌控得相对不错,且都抓住了电动车普及的拐点前上市了车辆。”

不过,全速前进的理想汽车也并未那么一帆风顺,今年5月,理想汽车就陷入刹车故障、疑似自燃等质量风波。

今年5月8日,各大社交媒体平台就有不少关于理想ONE疑似自燃的视频传播,据视频综合显示,涉事的理想ONE,前机舱有明显过火痕迹;就在前一天,网上还传出某理想ONE车主在高速公路上遭遇了刹车失灵的情况,据网传消息及图片,涉事车辆在高速路上突发刹车失灵,车主只能靠“溜车”逐步降低车速并靠边。

随后,理想汽车方面向时代财经解释称,车辆起火原因为前机舱右下部的排气管前段表面附着了外来异物造成,该异物为事故车辆在交付前整备过程中遗落在前机舱内的一块车漆防护垫;而刹车故障属供应商罕见个案,不存在批量风险。

上市早有计划表?

日前 ,理想汽车赴美IPO传言四起。理想汽车方面对此“不予回应”。事实上,理想汽车赴美上市一事从其股东利欧股份的互动轨迹中也能洞悉一二。

去年6月,车和家(理想汽车运营主体)股东之一利欧股份的公告表示,车和家在去年就开始拟搭建VIE架构,并实施相关重组。

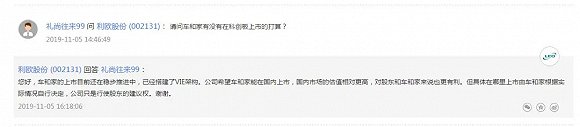

图片来源于互动平台

在去年11月,利欧股份在回答投资者提问时还表示,目前车和家上市正稳步推进中,并已经搭建了VIE架构。值得注意的是,利欧股份还提到,公司希望车和家能在国内上市,因为国内市场的估值相对更高,对股东和车和家也更有利。

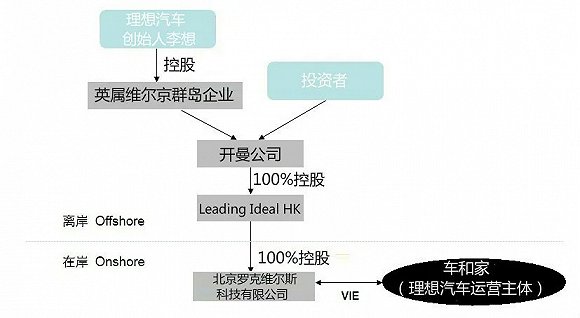

根据公开资料整理,时代财经制图

此外,在2018年3月,利欧股份也在互动平台上表示,车和家的股权结构为纯内资架构,历次融资也以人民币基金为主。如果车和家符合国家关于独角兽企业在A股上市的规则并且愿意在A股上市,与同行业公司相比,车和家在A股上市将更便捷,速度会更快。

据时代财经了解,利欧股份投资车和家,一开始就是奔着理想汽车IPO来的。2016年,利欧股份在理想汽车A轮融资中领投并签订协议,以3.5亿元取得车和家11.745%的股份,随后股权在A+轮融资中被稀释为9.348%。

双方协议表示,若车和家在A轮投资交割后6年内未能进行合格IPO,则投资人有权要求车和家回购全部或部分持有的A轮股权,回购价格应等于A轮投资总额加上自交割日起按年利率8%单利计算的固定回报。

如今,距离理想汽车A轮融资已过去四年,理想汽车IPO已然迫在眉睫,不过,理想汽车似乎有自己的想法,相比在A股上市,理想汽车更倾向于美股。

2019年6月,车和家开始搭建VIE架构并实施相关重组,利欧股份也同步将其持有的境内车和家股权重组为境外股权。重组完成后,车和家股东开曼公司(Leading Ideal Inc)在中国境内的下属子公司通过协议控制车和家,利欧股份持有开曼公司已发行股份68632479股。

图片来源于利欧股份公告

在随后的8月,理想汽车完成5.3亿美元C轮融资,投后估值29.3亿元。

这是理想汽车的首轮美元基金融资。一般来说,以美元基金为主导的创投在退出时多以企业的海外上市为主要通道。香颂资本执行董事沈萌在接受时代财经的采访时表示,这有利于创投顺利减持退出并降低成本。

7月1日,利欧股份回应美团5亿美元领投理想汽车D轮融资时表示,目前相关交易正在进行中。至此,据不完全统计,理想汽车人民币融资额达到44亿元,而美元融资额达10.8亿美元,折合人民币超过70亿元。这也更加坐实了理想汽车赴美IPO的一系列传闻。

在6月30日,天眼查数据显示,车和家包括利欧股份在内的11位股东出质股权,质权人为北京罗克维尔斯科技有限公司,该公司法定代表人为李想,并由Leading Ideal HK全资控股。沈萌认为,车和家股东出质股权可能是为了搭建海外上市结构。

图片来源于天眼查

利欧股份也在近期表示,公司累计投资车和家4.5亿元人民币,作为理想汽车的战略投资者,公司非常看好理想汽车的未来发展空间,将继续推动理想汽车的上市工作。

7月6日,时代财经就推动车和家上市等问题致电并邮件采访利欧股份董秘办,截止发稿,未获正面回复。

值得注意的是,当前美国上市的中概股信誉受损、遭受打压,同时今年A股吸引境外上市股票回归的利好政策不断,理想汽车选择赴美IPO真的合适吗?

“理想汽车赴美IPO有其必然性,2019年理想就已完成VIE结构,前面这些工作已经做好,变更成本很高;其次,理想还未实现盈利,美股对该类公司的宽容度更大。”宋谨告诉时代财经,美股上市流程相对国内更灵活和简单,而理想汽车随着新车研发、渠道拓展都继续大量资金,美国能够更高效的融到资。

“国内A股虽然估值高,但是投资者特别是外资投资者退出不易,因为资金出境需要交纳巨额税费。而此前中概股受打压只是国内非市场因素营造的舆论环境而已,难以阻挡国内企业赴美上市。”沈萌向时代财经表示。