“譬如被新冠肺炎疫情折腾得死去活来之后,新能源车反而有望迎来新一轮利好。肯定有许多人会问:这是什么逻辑?有什么依据?”

后疫情时代,新能源车更好卖?

那些能够承受短期压力的汽车制造商、电池供应商和初创企业们,在未来将从新一波市场需求浪潮中受益。

社会上愈来愈常见的“反转”,不仅在于吃瓜大戏,也在于商业机遇。

譬如被新冠肺炎疫情折腾得死去活来之后,新能源车反而有望迎来新一轮利好。肯定有许多人会问:这是什么逻辑?有什么依据?

提出这个观点的彭博社,其实来了一次“欲扬先抑”,在论证新利好之前,劈头盖脸先是一通看衰:新冠肺炎导致全球车市暴跌,电气化车辆销量跳水的同时,牵扯到动力电池出货量滑落,颓势可能会一直延续到2021年。

然而,短期和长期趋势,并不能等量齐观——

眼前一两年的低迷,并不妨碍紧接在其后就是“东山再起”。如果将观察周期拉长到五年,那么2015-2019年的动力电池与电动汽车产销量已经取得长足进步,从产业惯性看,2020-2025突然跌落的可能性太低。

而各国政府和车企在电气化领域的大量投资,以及电池为代表的电气化技术演化进步,将赋予新能源车最根本的内生增长驱动因子。

短期承压后的新一轮利好

彭博社近日撰文称,由于新冠肺炎的冲击,电气化车型的销量或将在中短期内大幅下滑。受此影响,动力电池的市场需求或将在今年出现首次下降,全球电池出货量预计将降低14%,而放缓的趋势极有可能一直持续到2021年。

今年上半年,LG化学已下调了年度销售预期,而其它电池制造商也陆续发出了出货量下滑的预警信号。彭博社研究员预测,基于汽车制造商面临的艰难销售环境,动力电池行业高歌猛进了三十年的产能扩张或将暂时放缓。

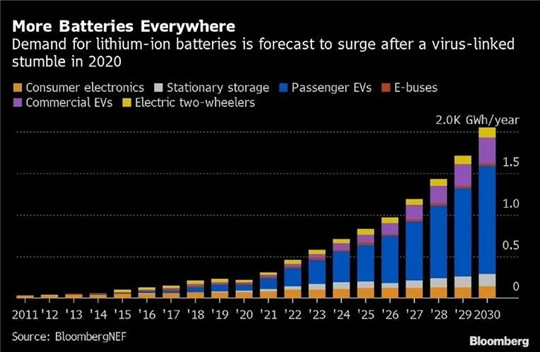

尽管如此,对于电动车与动力电池来说,后疫情时代依旧是短期压力和长期利好并存。根据彭博社的观察,自2015年以来,锂离子电池的市场需求增长了一倍以上,与刚过去的2019年相比,2029年左右的市场需求将增长至少9倍。

在短期内会遭遇产销下滑,但业界对锂离子电池的长期前景依然乐观。宁德时代董事长曾毓群表示,尽管暂时会因为新冠肺炎的冲击而感到压力,但他对动力电池的市场走向依旧抱有很大信心。

值得一提的是,突如其来的新冠肺炎大流行,或将成为部分国家“新四化”转型的一个机会。包括德国和法国在内的欧洲汽车强国,都在利用疫情复苏的刺激基金来帮助汽车行业从传统燃油向电气化的过渡。

就拿法国来说,政府将向汽车行业提供约80亿欧元的复苏资金,主要用于电动汽车销售的支持;而德国的经济刺激方案里,也包括向汽车行业提供约56亿欧元的资金,并要求相关机构加速电气化领域的基础设施建设。

今年6月,有英国媒体爆料称,该国政府正考虑给予车主高达6000英镑(约合人民币6.4万元)的补贴,激励他们把柴油和汽油车型换为电动汽车。这一报废计划将于7月6日被英国首相鲍里斯·约翰逊(Boris Johnson)正式宣布。

而根据路透社7月初的最新消息,意大利也将加入法国和德国之列,用政策手腕扶持受新冠肺炎重创的汽车行业。该国议会已于近日批准了一项刺激计划,以鼓励销售先进的内燃机汽车、电动汽车和混合动力汽车。

欧洲汽车制造商协会UNRAE的数据,刚过去的2019年,电动车仅占意大利新车总注册量的0.56%,混合动力车占比稍高,但也仅有6.1%的份额。而根据意大利交通部的统计,意大利今年上半年的新车登记量减少了近50万辆,降幅为46%。

新一轮机遇,美国是个例外。

一方面,是美国政府对汽车政策支持逐渐减弱,另一方面,则是美国的几家汽车制造商囿于现金压力,不得不把业务重点放在最有利可图的产品(例如汽油卡车和SUV)上。根据彭博社的预测,美国未来几个月的电动汽车销售或将出现大幅放缓。

尽管如此,美系依旧在转型的赛道上狂奔。

通用汽车仍在思考,究竟该在何时正式推出GMC Hummer和凯迪拉克Lyriq这两款至关重要的电气化车型。而该公司负责电气化和自动驾驶的副总裁也在最近表态称,他们的电动汽车时间规划并没有因疫情而改变,部分业务按下了暂停键,但是在电气化转型方面,通用并没有失去应有的节奏。

动力电池的新突破

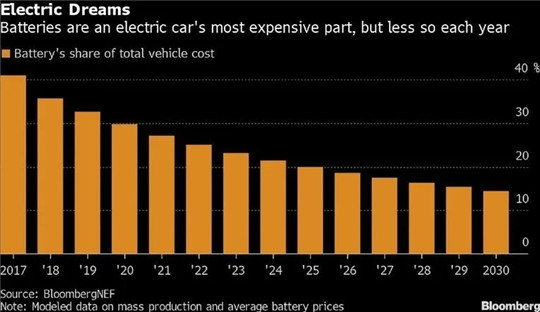

除了总体销量的向好,未来几年,整个动力电池行业还将在成本方面实现较大突破。在过去10年里,锂电子电池的价格暴跌了87%,使得部分电气化车型的终端价格能与传统燃油车型逐渐靠近。

从整车制造商那里,也陆续传来利好动力电池的各类消息。就在刚过去的6月中旬,大众集团宣布向电池技术初创公司QuantumScape追加2亿美元投资,后者由前斯坦福大学研究人员创立,此前大众曾在2018年承诺投资约1亿美元。

而在今年5月,大众汽车还成为中国电池生产商国轩高科的最大股东,而戴姆勒拟入股孚能电池的消息也在业界频传,显而易见的是,跨国汽车制造商们想要实现中国市场的电气化野心,绑定电池供应商已是本土化深耕的重要一环。

Volta Energy Technologies首席执行官杰夫 • 张伯伦(JeFF Chamberlain)则向彭博社表示,可再生能源和电气化转型是大势所趋,没有任何力量能让历史潮流回到过去,正如一辆已经出发的列车,没有人能让它反向运行。该公司总部位于芝加哥,专注于能源投资。

电池寿命、动力和成本——

这是电池制造商最聚焦的三大话题。

宁德时代在最近宣布,该公司将很快量产一种可运行120万英里的电池,使用寿命能达到16年左右。董事长曾毓群在6月初向彭博社透露,他们对这款新电池的性能充满信心,只要制造商愿意下单,宁德时代就会着手生产。

特斯拉和通用汽车也都在研发可续航里程为100万英里的电池,但两家公司至今未明确表示正式量产的最终时间。通用执行副总裁道格 • 帕克斯(Doug Parks)在5月的一次活动上表示,该公司已在延长电池寿命方面达到了相关的技术水平。

特斯拉则在6月初的一份报告中说,传统燃油汽车在行驶了约20万英里后,在美国基本上就被报废了,这意味着,更长续航里程的电池可大幅延长汽车的寿命,尤其是对出租车或商用货车来说。如果考虑到二手车市场,这样的需求更是迫切。

业界关注的另一个关键指标是——

动力电池的制造成本。

在这一方面,特斯拉已为业界的成本结构设定了赶超标准,截至目前,动力电池仍占电动汽车总成本的30%左右。根据彭博社旗下机构BNEF的数据,技术和制造能力的突破已让锂离子电池的价格大幅下跌,已经从每千瓦时1000多美元降至2019年底的平均每千瓦时156美元。

BNEF的行业分析师James Frith在5月的一次研讨会上曾表示,2024年锂离子动力电池平均价格有望达到每千瓦时100美元,让电动车和传统燃油车价格的持平成为可能。

这将是一项有待突破的关键技术——

在电池阳极中,用硅代替石墨。

戴姆勒参与投资的纳米技术公司Sila在最近表示,硅可以帮助充电时间延长至少20%,这项最新技术将计划应用于明年上市的相关设备。最早在2023年左右,该公司可将这一技术应用于超级跑车或豪华车,之后则逐渐应用于大众消费的乘用车。

另一个拐点,或将来自固态电池的商业化。一旦固态电池全面大批量投入生产和应用,安全风险将被大幅度降低,能量密度也将被极大提高,续航里程方面也将实现突破性进展。

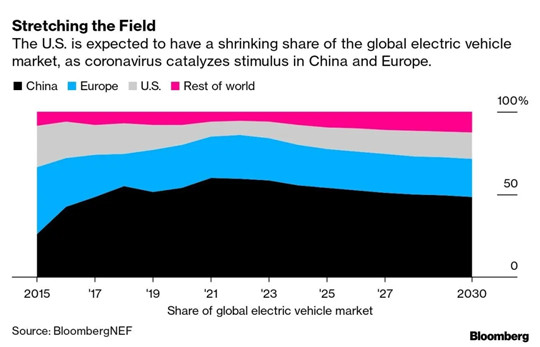

在BNEF看来,从现在到2040年的汽车市场,不同国家对待电动车的支持态度将有很大差异。

拿美国市场来说,到2021年,电动汽车的销售量将缩减至仅占汽车零售市场的1.7%,但中国市场却将呈现不同的态势,那里的电动汽车销量将以激增的方式占据新车销量的8.1%,成为全球电动汽车销售份额最大的国家;而在欧洲,相关比例约为5%。

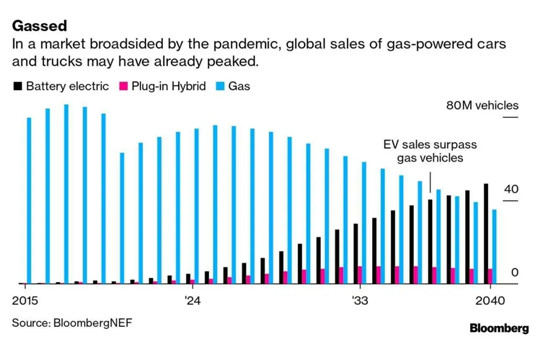

尽管传统燃油汽车在未来几年仍将占全球汽车销量的一半以上,但市场已经达到顶峰,世界范围内,如2017年那样的传统燃油车销售高潮已不会再出现了。到2025年左右,全球每卖出10辆汽车,就有1辆是电动车型,彼时的销量规模将达到约850万辆;到2040年,电池驱动的乘用车约能突破5亿辆,将占全球总体量的的31%。

那些能够承受短期压力的汽车制造商、电池供应商和初创企业们,在未来将从新一波市场需求浪潮中受益。

(本文来自于每日汽车)