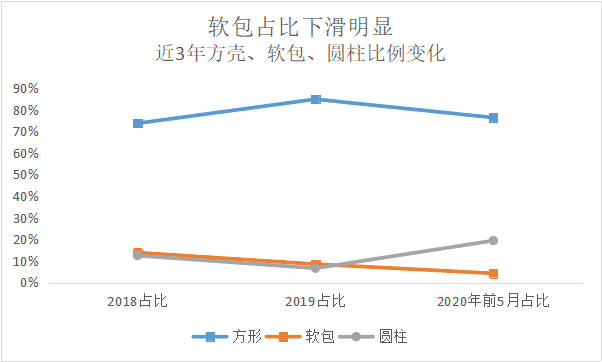

软包电池在中国,似乎越来越不受待见。

2020年前5月,中国软包动力电池累计市场份额低至4.3%。

而2018年,中国软包动力电池市场占有率还在13%以上。

从装机量上来看,2020年软包电池的装机量下滑速度超过动力电池整体市场。根据整车出厂合格证数据,2020年前5月,软包电池装机543.89MWh,累计同比下滑74.5%,远超过整体装机量45.4%下滑幅度。前5月方形电池装机量同比下滑49.7%,也明显小于软包的下滑幅度。

资料来源:整车出厂合格证数据

与此相对的是,软包电池在国际市场上蓬勃发展。2019年,全球销量排名前十的新能源乘用车中,软包电池配套上升至 4 款。全球软包动力电池 企业 LGC、SKI、AESC等已为大众、奥迪、日产、现代起亚、通用、雷诺等车企配置了多款主流车型,其中,日产 Leaf 车型使用软包动力电池,该车型自2010年12月上市至今,总销量已经突破50万辆。

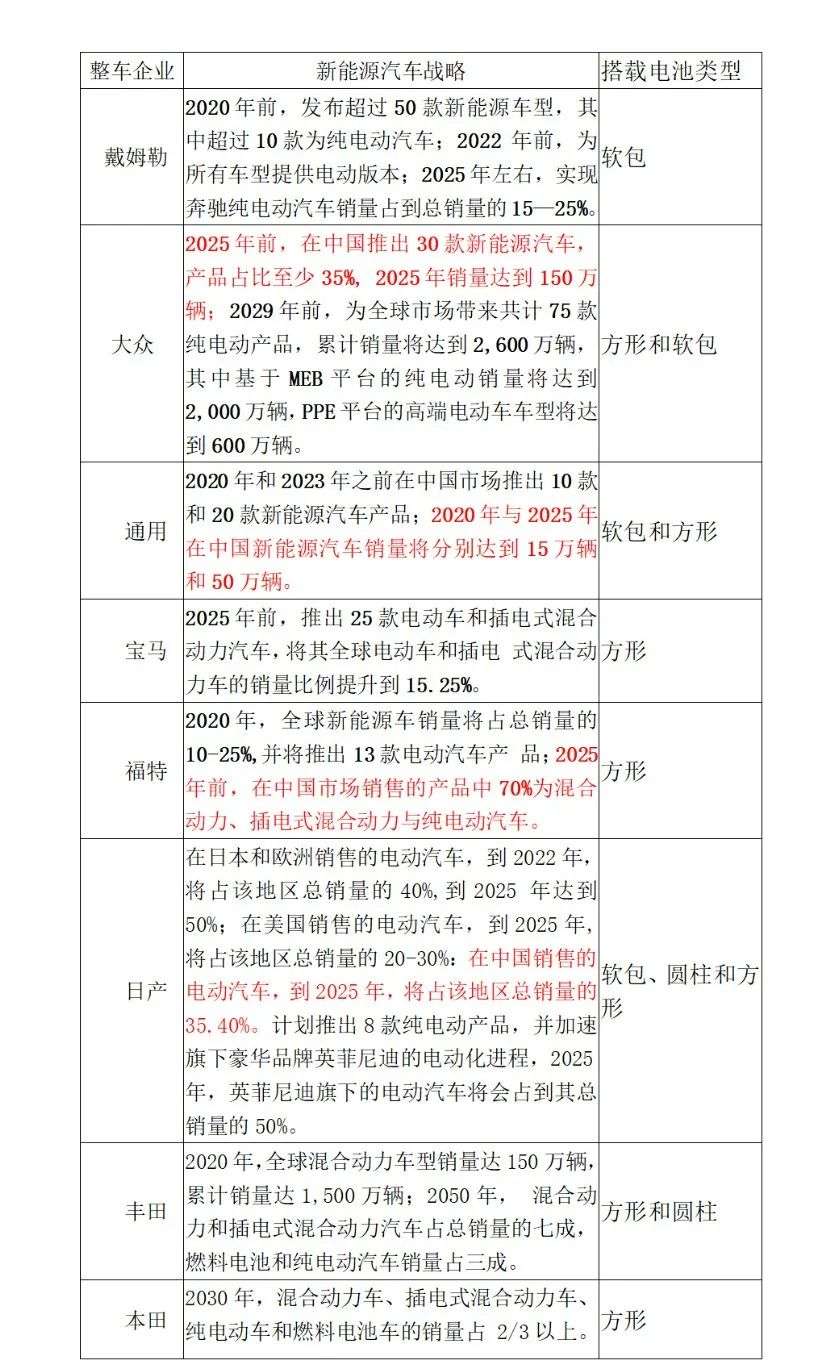

国外采用软包电池的车企和车型:

资料来源:根据公开资料整理

从上述车型可以看出,国际车企对软包电池还是青睐有加的。

唯独中国市场软包电池的装机市场占有率下滑明显。是软包技术路线问题,车企不认可?还是中国软包电池供应商产品质量问题?

要弄清这个问题,首先要了解下软包电池。

软包电池的优劣势

所谓软包电池,是相比圆柱和方形这两种硬壳电池的一种叫法,其内部组成(正极、负极、隔膜、电解液)与方形、圆柱锂电池的区别不大,最大的不同之处在于软包电池采用铝塑复合膜作为外壳,方形和圆柱电池则采用金属材料作为外壳。

软包电池的优劣势都有哪些呢?孚能科技在招股说明书中总结了软包电池的四大优势,三大劣势。

优势主要集中在能量密度高、安全性好、内阻小及设计灵活方面。

首先,能量密度高,GGII数据显示,目前动力电池行 业 内 量 产 的 三 元 软 包 动 力 电 池 平 均 电 芯 能 量 密 度 已 达240-250Wh/kg,但同材料体系的三元方形动力电池能量密度为 210-230Wh/kg。三元软包动力电池单体电芯能量密度比三元方形动力电池平均高10%-15%。

其次,安全性能好。同材料体系下,三元软包动力电池在铝塑膜软包封装下,如果发生电池热失控,一般胀气释放热量;而方形、圆柱电池由于采用硬壳包装,热量无法释放,内部压力较大,则会引起爆炸。

另外,采用卷绕生产工艺的方形、圆柱电池,随着电池使用时间增加,更容易出现电池内部温度不一、应力分布不均匀,尤其是卷绕弯曲处,从而产生安全隐患。

第三,三元软包动力电池具备容量大、内阻小的电化学性能优势。三元软包动力电池由于内阻较小,可以极大的降低电池的自耗电,提升电池倍率性能、循环寿命,产热量小。

第四,电芯层面,三元软包动力电池电芯的尺寸以及形状设计灵活。企业可以依据自身产品设计、客户需求进行定制。在模组和电池包层面,三元软包动力电池的空间布局更为灵活,可以呈矩形或T字形布局,能够满足更多车型对动力电池的空间要求。

劣势则体现在工艺上更为复杂、成组效率低及成本高三方面。

例如,封装环节等较难控制,容易发生鼓胀等问题,使得产品一致性较差,对企业的技术水平、制造工艺等提出了更高的要求;相对于同材料体系的方形、圆柱动力电池,三元软包动力电池成组效率相对较低;三元软包动力电池电芯的自我保护性较差,在出现极端情况时容易被刺穿,因而在电池包环节需要加入金属防护层等给予更多的保护,会带来成本提升的问题。

那么是这些劣势,导致软包电池市场占比不断下滑的么?

恐怕没那么简单。从数据上看,近几年,中国搭载软包电池的车型有明显增加,2016-2019年配套软包动力电池的新车型数目分为67、72、95和103款。

这说明车企对软包电池的接受度在提升,但是配套的规模却没有显著提升。同时也说明车企对软包电池仍抱有疑虑。

车企的疑虑到底是什么?

车企、系统集成商对软包有疑虑

《电动汽车观察家》在采访中发现,车企有两种态度,一种企业对技术路线有偏好,例如长安习惯采用方形电池、江淮更喜欢采用圆柱电池;另一类企业对技术路线没有特殊偏好,只要能符合要求即可,这类车企比较多。

(1)某传统车企:中国品牌软包电池安全、一致性不满足需求

“在软包电池上吃过亏。”某车企动力技术副总工程师张先生对《电动汽车观察家》说,之前软包质量情况并不好,电池会出现鼓胀、漏液情况,一致性、安全性都不好,车企采用存在一定风险。

“我们现在习惯采用方形电池。”张先生坦言。“就我们去过国内一些软包企业来看,他们质量控制的水平比方形电池还是低一些。”

张先生认为,LG化学、远景AESC和SKI做软包电池的基础更扎实,他们对软包的控制更加严格,产品质量应该会更好一些,不过这些企业还没有在国内推这些产品,比中国品牌的企业好多少还不清楚。

(2)合众:方形、软包都喜欢用

合众汽车就是典型方形软包都能接纳的车企。合众汽车研究院院长邓晓光表示,他们方形和软包电池都喜欢用。不过随着国内CTP(cell to pack)电池包使用的逐渐增多,软包电池的短板就暴露出来了。软包电芯的结构强度不够,因此模组不能完全省掉。

哪吒N01主要搭载软包和方形电池,及少部分圆柱电池

此外,电芯的发展趋势也是在逐渐做大。软包电池厚度上受到铝塑膜限制,因此只能在长度和宽幅上不断延伸,才能将电池容量做大;或者是采用镍含量更高的正极材料,增加化学活性来提升单体容量。

软包电池采用叠片技术,对对齐和毛刺的工艺要求很高,“稍微对不齐或者有毛刺,就会造成内短路。”

邓晓光告诉《电动汽车观察家》,他了解的几家软包企业,电芯长度做到500-600mm就已经到极限了,再长一些,生产工艺就算不过来账了,直通率就会大幅下降。

因此,在集成效率和电芯厚度方向上,方形硬壳电池完胜。因此,车企对方形电池更加偏爱。

(3)江淮:软包电池不能满足热失控和寿命要求

江淮是一家典型的以圆柱电芯为主的企业,并有少量的方形硬壳电池。谈起为何不采用软包电芯,江淮汽车新能源汽车研究院电动车平台总监秦李伟告诉《电动汽车观察家》,江淮对电池的热失控要求比较高,“我们的目标是一颗电芯爆炸,不引发电池热失控,只有圆柱电池可以做到。”

其次,他对软包电芯的寿命也有疑虑。一般来说,电动汽车的整车寿命是十年以上,软包电池铝塑膜的寿命还没有得到验证,成组后能不能达到整车寿命时间是不确定的。

第三,软包电芯的供应链不完善,对供货稳定性存在疑虑。

由于软包路线和中国主流路线有所差异,部分原材料、生产设备的采购渠道仍较为单一,主要包括铝塑膜、锂电池生产设备、少量辅材等,相关供应商一旦出现问题,将对电池企业生产经营及产线建设,以及整车企业供货稳定性上产生一定的不利影响。

这里所指的原材料应该是铝塑膜。根据公开资料显示,国内企业生产的铝塑膜进展总需求量的7%—8%,绝大部分依赖进口。中国市场几乎被日本DNP(约50%)、日本昭和电动(20%)、日本T&T(10%—15%)韩国栗村化学(约9%)四家瓜分。

2016年,新纶科技斥资95亿日元收购T&T涉足铝塑膜业务,获得T&T在日本三重县的锂电池铝塑膜工厂及相关资产,并获得制造及销售铝塑膜软包产品的全部专利和专有技术在中国的独占许可及在日本的非独占许可。

目前,新纶科技已经在常州建立了两条生产线,合计产能500万㎡/月,根据规划将在建设两条生产线,达产后,产能将进阶1.5亿㎡/年。

也就是说,能够获得软包电池企业认可并在中国有产能的铝塑膜企业并不多,这在整车企业看来,电池上游原材料的供应是存在风险的。

在电池系统集成商来看,软包电池的问题也很大。

(4)某电池系统集成商:软包不好用

谈到软包电池,某电池系统集成商负责人刘先生直言,软包电池不好用。

刘先生表示,从成组角度看,软包电池比较软,所以要在电芯外面装好多塑料支架,很浪费空间,成组效率比较低。

软包电芯容量不能做太大,由于铝塑膜的限制,电芯的厚度不会太大,只能在长宽上进行弥补,太长太宽的电芯很难摆放进电池包。

所以软包电芯容量相对较小,因此电池包内需要并联很多电芯,导致中间需要的结构支架、汇排流等,电池包的成本就高了很多。

刘先生认为,对成本要求较高的车企大多不会采用软包电池。

体量、成本、补贴政策 制约软包发展

对于为何抓不住市场份额,软包电池企业有自己的看法。

国内某软包电池企业战略负责人陈女士对此略感无奈,她认为这是市场环境使然。“中国市场宁德时代市场占有率最高,与整车企业绑定关系较强,软包电池企业产能小,只能和车企谈二供,因此所占市场份额较小。”陈女士说。

软包动力电池

大多作为二供,也与软包电池企业体量较小有关。陈女士告诉《电动汽车观察家》,由于宁德时代的体量大,产品供应稳定性较强,“选他家不会出大问题,选其他家就有可能会有风险。”

这个风险指的是能否稳定供货。

其实在原材料成本相同的情况下,软包电芯的成本会更低。但是由于企业进货量的差别,原材料的价格很难做到与宁德时代这种体量的厂家做到完全一致。

对于成组效率,陈女士认为并不一定方形的就比软包的高,这主要根据车企平台情况,不同的包络成组效率差别较大,成组率在60%—76%之间。“成组率较高的情况下,不比方形电池的差。”

在业内人士看来,软包的质量做好,工艺层面需要耗费非常多的时间,而这方面的知识和资源储备比方壳电芯要差一些。

三元软包动力电池在生产工艺上更为复杂,例如封装环节等较难控制,容易发生鼓胀等问题,使得产品一致性较差,对企业的技术水平、制造工艺等提出了更高的要求。

除了规模和工艺难度,政策变化对软包电池产生间接影响。前述传统汽车企业工程师张先生表示,2019年财政补贴下降较快有关,软包电池成本相对还是贵一些,大容量的方形电池的优势更加凸显。方形电池的大踏步前进,进一步挤压了软包电池市场份额。

前景:PHEV、HEV以及合资车企

软包电池在中国没希望了吗?

并不是。

前述电池集成商负责人刘先生认为,软包电池的应用完全可以扬长避短,例如用在对成本不那么敏感的PHEV、HEV车型上。

刘先生解释说,PHEV、HEV车型需要的电池容量相对较小,采用容量较小的方形电池成本并不低,而软包电池的散热性较好,安全性的优势得以体现。

合资、外资车企的发展也为软包电池带来希望。

中国另一家软包电池企业的市场部经理张女士认为,合资车企、外资车企正在大力发展新能源汽车,其中不少车企采用软包电池,中国软包电池市场份额将会被拉动。

在国际市场,采用软包电池的车企不在少数,这类车企对技术路线都有自己的想法和规划,例如,大众、通用、戴姆勒、现代、日产等企业LG化学的大客户,将会大规模采用软包电池;在中国市场上,这些企业往往也会采用自己熟悉的电池路线。

全球各整车企业新能源汽车战略:

资料来源:《中国传统燃油汽车退出时间表研究》和公开资料整理

张女士认为,随着上述车企的产销放量,软包电池企业的机会不可小觑。

可以看到,国际市场上,车企对软包电池的认可度并不差。中国软包电池市场份额较低,是行业发展自身特殊性使然:中国方形电池市场份额较大,留给软包企业市场不多,导致企业规模、技术成长过慢或许是主因。

如何突破这一瓶颈,像孚能科技和国轩高科这样,抱住一颗大树,在品牌和产品质量、性能上更进一步或许是个不错的选择。