「华为不造车,聚焦 ICT 技术,帮助车企造好车」。

2019 年 4 月,华为轮值董事长徐直军用简单直白的表述,道出了华为对汽车领域的心声与战略选择。

如果用这种通俗句式来描述比亚迪的一系列动作,也毫不违和。

今年 3 月 16 日,比亚迪宣布 5 家以「弗迪」命名的全资子公司成立。

3 月 25 日,比亚迪和丰田各自持股 50% 的比亚迪丰田电动车科技有限公司宣布成立。

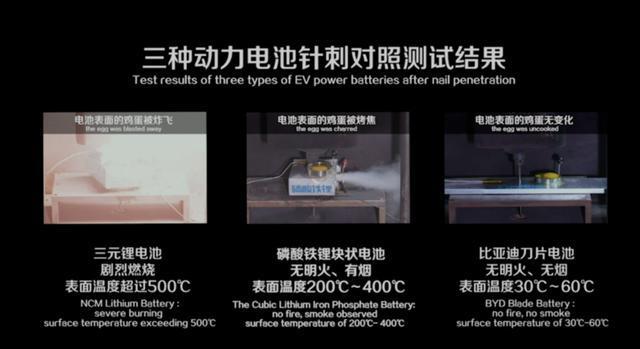

3 月 29 日,比亚迪发布「刀片电池」。比亚迪掌舵人王传福更是放出狠话:要把「自燃」这个词从新能源汽车的字典里彻底抹掉。

这半个月,比亚迪通过「三板斧」对外释放信号:比亚迪不仅要「造好」车,还要聚焦电池技术,帮助车企造「好车」。

听惯了「比亚迪牌」汽车,可能很多人都忘记了:电池才是比亚迪的本行。

1、「劳动密集型」高科技公司的诞生

比亚迪创立之初

1995 年,在王传福创立比亚迪之初,电池还是日企的天下,国内的大多数电池厂家是买来电芯自己组装,利润少的可怜,产品也毫无竞争力。

像比亚迪这样的小公司,要怎么打开这个局面?

王传福当时做的一件事情,依靠自身技术积累,把目光投向技术含量更高,利润最丰厚的充电电池的核心部件——电芯的生产。

方向是对的,技术也有,但摆在比亚迪面前的困难并不少。

比如镍镉电池生产线。日企要价几千万元人民币,加上日本禁止设备出口,比亚迪买不起也买不到。

当时国内劳动力资源多且成本低,王传福想了一个法子:把比亚迪的整个生产线流程分解成一个个可以人工完成的工序,最后比亚迪只花了 100 多万元人民币就建成了一条日产 4000 个镍镉电池的生产线。

这条生产线建成后,成为电池行业的另类风景线:

日本的镍铬电池生产线,很多任务都是机械完成,整条生产线人员不超过 20 人。而比亚迪的生产线俨然是劳动集约型加工厂,生产线两端坐着成百上千个工人。

比亚迪被业界戏称为「劳动密集型」的高科技公司。这种半自动化的生产线,后来被王传福总结为「人+夹具=机器手」的模式。

比亚迪用这种生产方式,大大降低了锂离电池的生产成本,以极高的性价比开始抢占全球市场。

2、比亚迪电池王国初长成

1997 年,东南亚金融风暴爆发不久,全球电池产品价格暴跌了 20%~40%。

日系电池厂商普遍处于亏损边缘,但比亚迪凭借低成本的优势,在市场上越发显得游刃有余。

王传福分解了电池的生产过程,自主开发部分关键设备,以半自动半人工来完成生产,将电池生产成本削减至比日本厂商低 40%。

那时候比亚迪最大的竞争对手——日本三洋,生产一块锂电池的成本需要 4.9 美元,而比亚迪生产的成本只有 1.3 美元,还不到三洋的 1/3。

在那一场金融风暴之后,比亚迪从一个名不见经传的小角色迅速成长为一个年销售近 1 亿元的中型企业。

2001 年,比亚迪的镍镉电池生产量、镍氢电池生产量和锂电池生产量分别名列全球第二、第三、第四名。

2002年,比亚迪在香港上市

在镍镉电池市场,王传福用了三年的时间,抢占了全球近 40% 的市场份额,成为镍镉电池市场的老大。

从那时起,一个新兴的电池王国悄然壮大。

3、王传福「扑进」汽车行业

2003 年 1 月,毫无汽车生产经验的比亚迪,以 2.96 亿元收购秦川汽车 77% 的股权。

王传福说:「当我发现比亚迪也有做汽车的市场机会时,我冲上去都嫌慢,我要扑过去。」

这段话曾经被很多人视为头脑发热。反映到股市上——比亚迪迎来基金机构洗仓,股价从 18 港元急跌至 14 港元,两天内比亚迪市值蒸发近 27 亿港元。

即便外界不看好,王传福为什么坚持要造车?原因有三:

一是比亚迪涉及的二次充电电池市场细分市场是可以按照产品应用场景来区分的。应用于传统用途,比如电动工具玩具消费电子产品等的镍镉、镍氢电池,锂离电池的全球市场规模,王传福估计是 30 亿到 50 亿美元。

在这个 30 亿到 50 亿美元的盘子里,比亚迪在 2002 年的市场占有率已经是全球之首,未来可以让比亚迪继续增长的空间有限。

二是比亚迪有 12.4 亿的资金闲置在账户上。

三是,如果能够开发出高效的车用电池,那么比亚迪就能率先抢占市场。实际上国外的汽车公司最主要的技术优势就在汽车发动机上,一旦全世界的汽车都使用电池,那么这些汽车公司上百年的技术垄断也就在一夜之间被打破。

进军汽车行业,王传福看得通透:

「汽车投入大研发高的说法,其实是对手给后来者不断营造的一种产业恐吓。」

「手机可比汽车难多了,汽车是一个做了 100 多年的低科技产业,手机里面的 LPC、摄像头、LCD、精密塑胶才是高科技。」

这种底气来源于比亚迪在 IT 代工业务的成功经验。

比亚迪的 IT 业务群,包括两个板块:二次充电电池业务和手机部件及组装业务。

也许很多人不知道,比亚迪是仅次于富士康的全球第二大手机代工厂商,代工收入占比亚迪收入的三分之一。大家耳熟能详的手机品牌,如苹果、小米、华为、OPPO、VIVO 等都出自比亚迪工厂。

正如王传福所说:代工只是比亚迪的一种服务,背后卖的是比亚迪的零部件和技术。

从早期的仅为客户提供充电电池,逐步扩展到液晶面板,外壳,键盘,摄像头,振动马达,FPC 柔性线路板等零部件供应商比亚迪进一步升级为客户提供整体开发设计。

这种垂直整合的一站式制造模式,经受住了国内外买家严格的质量管控与成本控制,是比亚迪最为核心的竞争力之一。

比亚迪的垂直整合有两个特征:一是自主研发所有核心零部件;二是大量自制生产设备。所以当造车时,比亚迪希望将在 IT 业务发展上的成功经验,移植到汽车领域。

从未涉足过汽车领域的比亚迪,依靠半自动化加人工生产模式,从电池生产线到最后的汽车模具,将人力资源利用到了极致。

如比亚迪 F3,当时月销 2 万多辆,据说丰田曾把它买来研究,一度惊讶于为什么比亚迪能模仿的如此像,而价格却比花冠便宜那么多。

这里的诀窍就是垂直整合:最大限度的利用资源节约成本,让比亚迪产品更具性价比。

4、「双料冠军」的反面

大量使用低价人力,高性价比技术路线与垂直整合模式,这带来的成绩是:

在电池领域,比亚迪用 30% 的成本击败索尼、三洋等日本电池巨头。

在汽车领域,比亚迪逆袭国际以及国内合资汽车厂商流行的高度自动化和高度分工的生产方式,这也让比亚迪迅速抓住了中国汽车市场爆发的机会,成为闯入汽车领域的「野蛮人」。

从 2015 年到 2018 年,比亚迪连续四年获得「全球新能源汽车销量冠军」。

但故事的反面是,这种势头在近两年出现了翻转。

先是比亚迪的动力电池从领先到被反超。

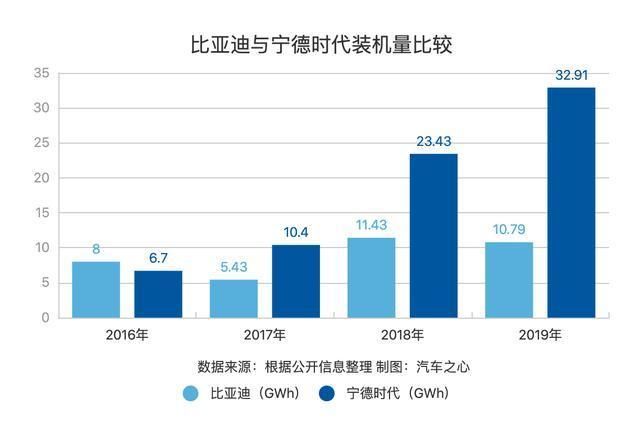

成立于 2011 年的宁德时代,在 2016 年时动力电池的出货量为 6.7GWh,相较比亚迪动力电池出货量的 8GWh,落后 1.3GWh。

但从 2017 年开始,宁德时代凭借与多家新能源车企合作,已经连续三年拿下全球动力电池出货量冠军。

根据韩国 SNE Research 今年 2 月公布的数据:

在 2019 年动力电池出货量前十的企业中:宁德时代稳居榜首,比亚迪则从 2018 年的第三名跌落至第四。二者之间差距越拉越大。

而后,特斯拉在 2019 年以全球销量 36.78 万辆的成绩终结了比亚迪「5 连冠」梦。

更让人尴尬的是,让比亚迪腹背受敌的宁德时代与特斯拉,在这个节点牵手合作:双方在今年 2 月签订了量产供货定价协议。

此前有人估算:特斯拉的订单将给宁德时代带来出货量 20% 的预期增长。

对「动力电池新贵巨头」宁德时代来说,原本供货名单里就有:本田、现代、丰田、戴姆勒、宝马、大众、路虎、雪铁龙等跨国车企。而拿下特斯拉的订单,宁德时代完成了对全球头部电动车企全覆盖。

面对这种境况,比亚迪要怎么办?

5、从自给自足到对外开放

宁德时代在销量上能够反超比亚迪,核心原因并不在产品和技术,而是商业模式。

在过去很长一段时间,比亚迪的电池只供应自家产品,这极大地限制了比亚迪核心零部件业务的规模化扩张。

如果比亚迪新能源汽车销量的增速不在,电池业务的市场份额也会随之下降。

外界认为,比亚迪意识到要需要对外发力动力电池是在 2017 年。

因为这一年,宁德时代以 12GWh 出货量超越比亚迪的 7.2GWh,获得行业第一的位置,此前比亚迪一直长期保持着出货量第一。

从 2017 年开始,比亚迪开始对外开放比亚迪自研的几乎全部的核心零部件,包括动力电池。

2017 年 5 月,比亚迪宣布将具有核心技术的动力电池业务进行拆分,向其他车企供货。随后,东风汽车、成都客车,以及新造车公司理想汽车等,都陆续成为比亚迪的客户。

2019 年年底,比亚迪几乎悄无声息地完成了 5 家弗迪系公司的布局。这 5 家子公司分别是弗迪电池、弗迪视觉、弗迪科技、弗迪动力、弗迪模具。

5 家企业中,弗迪电池的声响最大。

弗迪电池成立于 2019 年 5 月,曾用名为众迪锂电池有限公司,其前身比亚迪锂电池有限公司,早在 1998 年已经成立。

弗迪电池的第一个重磅产品就是「刀片电池」。

在今年 3 月的「刀片电池」发布会上,比亚迪副总裁兼弗迪电池董事长何龙对外放话:「几乎你能想到的所有汽车品牌,都在和我们探讨基于刀片电池技术的合作方案。」

听起来,比亚迪自谋出路的应对策略已经逐渐得到市场的反馈。

6、谁才是电池之王?

戴姆勒、丰田、特斯拉、比亚迪——这四家分散在全球各地的车企,早在十年前就有交集。

戴姆勒和丰田都曾是特斯拉的投资方。

2009 年,特斯拉还是一家名不见经传的小公司。戴姆勒曾向特斯拉采购首批 1000 个用于奔驰 Smart 的电池包,订单总价值 4000 万美元。

当年 5 月,戴姆勒又以 5000 万美元的投资获得了特斯拉接近 9.1% 的股权(2014 年戴姆勒从这笔投资中退出时,获益超过 7 亿美元)。

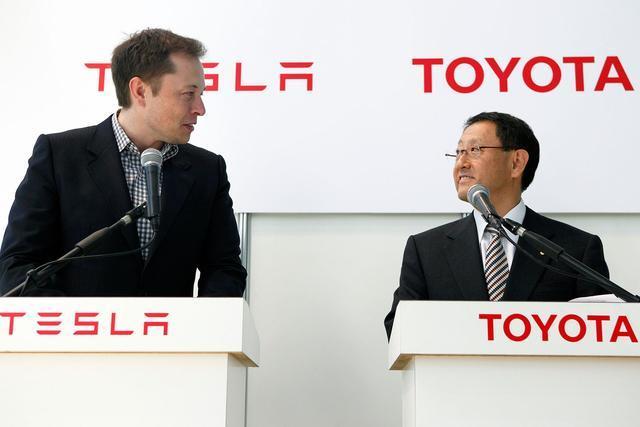

2010 年,丰田 5000 万美金入股深陷经营困难的特斯拉,并持有特斯拉 3% 的股份,还将加州的工厂以 4200 万美元较低价格卖给了特斯拉。

同年 10 月,丰田再向特斯拉投资 1 亿美元,并合力开发丰田 RAV4 电动版。最终由于分歧,以及双方都不愿意分享各自的核心技术等原因,让丰田放弃了这条路线。

而十年之后,如日中天的特斯拉,在中国市场,已经牵手宁德时代。

而与特斯拉有过交集的戴姆勒和丰田,在中国市场先后与比亚迪成立合资公司。

2010 年,戴姆勒与比亚迪成立的合资公司腾势。2020 年,丰田与比亚迪成立合资公司:比亚迪丰田电动车科技有限公司。

与全球数一数二的跨国车企合作,比亚迪均是提供技术支持的一方。

比亚迪有哪些能力?

一是集成了电池、IGBT、电机、电控、电子等核心技术的 e 平台;二是外界备受关注的刀片电池。

比亚迪最终的目的,是通过开放实现「技术外供」——聚焦电池技术,帮助车企造好电动汽车。

要想实现全方位的技术外供,产能是必要条件。

比亚迪动力电池的生产基地分布在惠州、深圳、青海和西安等地区。

其中,深圳宝龙工厂和惠州坑梓工厂产能合计 16GWh,青海西宁工厂产能 24GWh,合计产能为 40Gwh。

西安工厂正在规划中,按照已拟定的产能计划,预计到 2020 年底,比亚迪动力电池年产能将达到 60GWh。

刀片电池则在重庆的弗迪动力电池工厂生产,年产能为 20GWH。

宁德时代生产基地包括宁德章湾区(东桥/湖东/湖西)、宁德车里湾、溧阳基地、四川和青海基地、德国工厂,合计规划产能超过 200GWh。

截至 2019 年底,宁德时代已有产能近 50GWh,其中宁德基地已有产能 32GWh(规划总产能 64GWh),溧阳基地已有产能 9GWh(规划总产能 34GWh),青海基地已有产能 6.5GWh。

为了进一步扩大优势,宁德时代计划通过定增募资 200 亿元和发行债券 100 亿元,合计扩大产能 97GWh。

如果产能扩建项目完成,宁德时代产能将是比亚迪规划产能的 2.5 倍。对比起来,比亚迪还落后宁德时代一个身位。

宁德时代和比亚迪,分别是三元锂电池和磷酸铁锂电池技术路线的佼佼者。到底那条电池技术路线更优,目前尚无定论。

这也开始让人期待:未来谁才是电池之王?

某种程度上,哪家企业会成长为龙头,就能在动力电池供应链争夺中掌握话语权,也势必会影响未来新能源汽车的行业格局。

在电池领域深耕 26 年的王传福,能用他手上的牌,让比亚迪从电池王国蜕变为一个新能源帝国吗?

参考资料:

【1】比亚迪终于对宁德时代“动手”了

https://www.jiemian.com/article/4134250.html

【2】特斯拉的“宁德时代”

https://mp.weixin.qq.com/s/hEE2CnSCKyyoJSt1FCJ6Ow

【3】《王传福传:比亚迪神话》

【4】《比亚迪成就梦想:怎样运作IT、汽车和新能源》