1. 动力电池产业:政策驱动下高速成长的新兴产业

1.1 动力电池是新能源汽车重要组成部分

动力电池是指专用于新能源汽车上的电池,是新能源汽车出现之后的专有名词,与消费电子电池、储能 电池共同组成了电池的三大应用领域。按照电池的种类分,有铅酸电池、镍氢电池、锂离子电池、固态电池 等。锂离子电池天然具有能量密度高、占地小、长循环寿命等有点,是目前最重要的动力电池品类。电池的 分类和应用领域如表 1 所示。

锂离子动力电池作为应用最广泛的动力电池,一般根据正极材料的不同又分为三元锂离子动力电池、磷 酸铁锂锂离子动力电池、锰酸锂锂离子动力电池等。其中以磷酸铁锂作为正极材料的电池充放电循环寿命长, 但其缺点是能量密度、高低温性能、充放电倍率特性方面有一定不足,且生产成本较高;锰酸锂离子电池能 量密度低、高温下的循环稳定性和存储性能较差;而三元锂离子动力电池因具有综合性能和成本的双重优势, 逐渐被行业所关注和认同,超越磷酸铁锂锂离子电池和锰酸锂锂离子电池成为主流的技术路线。2019 年国内 动力电池市场装机量结构如图 1 所示。

动力电池是新能源汽车重要零部件之一,对新能源汽车的续航里程、整车寿命、安全性等关键指标具有 重要影响。动力电池在新能源汽车整车成本中占比接近 40%,是新能源汽车成本占比最大的部分。如图 3 所 示。

1.2 政策支持下,动力电池需求随新能源汽车销量快速增长

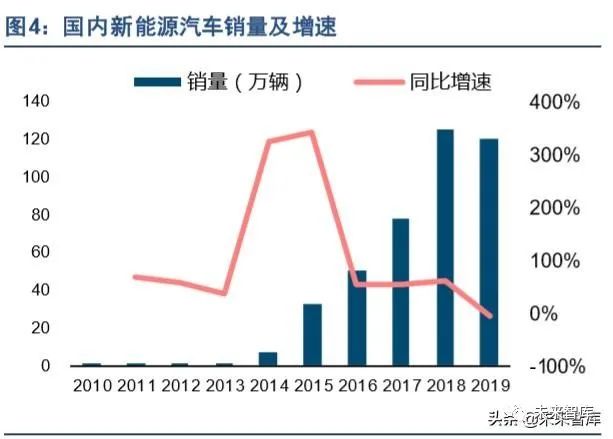

动力电池产业随着新能源汽车市场快速发展而不断壮大。据中国汽车工业协会数据,2013 年至 2019 年 中国新能源(3.650, 0.04, 1.11%)汽车年销量增长了 68.52 倍,而中国储能网、新产业智库等多方数据显示,作为重要配套零件的 动力电池年装机量在上述期间增长了 89.11 倍。如图 4、图 5 所示。

动力电池产业从无到有,从野蛮扩张到有序发展,离不开政策的支持、引导与规范。尤其是在早期起步 阶段,补贴政策是吸引企业进入的关键因素。一方面,补贴政策的刺激使得动力电池的需求逐步提升,产业 规模不断扩大;另一方面,动力电池产业内的政策驱动行业向规范化的方向发展。2001 年以来动力电池产业 政策如表 2 所示。

2. 产业链:动力电池环节在产业链处于较强势地位,产业集群效应明显

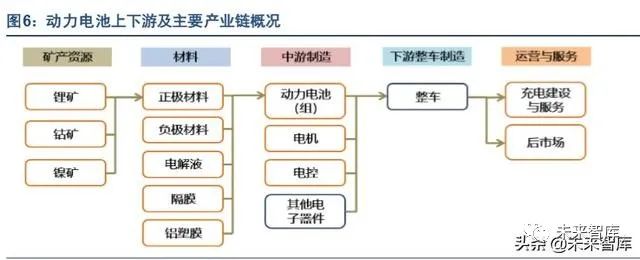

动力电池产业链是新能源汽车产业链上的一部分,整个产业链较长,上游可追溯到锂、钴、镍等矿产资 源端,中游是四大锂电材料及其他辅助材料,动力电池的下游是新能源汽车,整车之后是下游运营与服务等 环节。动力电池上下游及主要产业链概况如图 6 所示。

2.1 电池材料:四大材料行业呈现不同特征

动力电池性能与正极、负极、隔膜、电解液四大锂电材料关系密切,各环节特点各不相同。

2.1.1 正极材料:决定动力电池性能,竞争格局分散

2017 年国家发改委、工信部和科技部联合发布《汽车产业中长期发展规划》,提出:到 2020 年,动力 电池单体比能量达到 300Wh/kg 以上,力争实现 350Wh/kg,系统比能量力争达到 260Wh/kg。到 2025 年, 动力电池系统比能量达到 350Wh/kg。这样的动力电池单体能量密度目标对于磷酸铁锂离子电池而言几乎是 不可能达到的。因此,这也被看作高层对具有能量密度优势的三元锂离子电池的支持,此后使用三元正极材 料的三元动力电池逐渐成为主流,中汽协数据显示 2019 年国内动力电池装机中 65%是三元锂离子电池。但 是,2019 年 12 月工信部官网发布的《新能源汽车产业发展规划(2021-2035 年)》(征求意见稿)未再提及 对动力电池能量密度的指引。

不同正极材料的性能和优缺点对比如表 3 所示。

从电池角度测算,据中国储能网 2020 年 2 月 18 日转载盖世汽车网文章,引用韩国 SNE Research 统 计数据,2019 年全球动力电池出货116.6GWh,而中国汽车工业协会数据显示,2019 年中国装机 62.2GWh, 其中 40.5GWh 是三元,因为海外基本都用三元动力电池,所以 2019 年全球动力电池使用三元正极材料的比 例大概为 80.96%,中国三元正极材料的需求在全球占比大约为 42.90%。

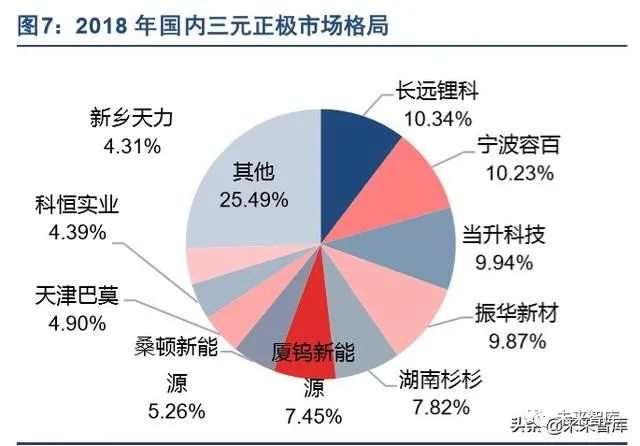

中国在较短时间内切换至三元技术路线,并做到三元材料全球需求占比超过 40%,快速增长的需求吸引 众多企业入局;同时也因为行业发展红利期,下游客户结构复杂,存在部分迎合补贴政策的低端车型对正极 材料质量要求不高,以成本为导向,致使三元正极材料门槛有所降低,技术不那么领先的企业也可以生存。这在一定程度上导致了国内三元正极材料市场较为分散的竞争格局。而海外市场则因为一直走三元技术路线, 并且拥有成熟的化工产业体系,兼之下游动力电池企业对正极材料企业质量要求严格,因而格局较为集中。

国内和国外正极材料行业竞争格局如图 7 和图 8 所示。

配套下游电池厂或引起正极材料行业业绩分化,或带动行业产能出清,格局走向集中。2019 年国内正 极材料厂商业绩逐渐出现分化,通过研究发现,客户结构良好的正极材料厂商具备更好的业绩增速。我们认 为,这一趋势将在未来得以延续。

短期磷酸铁锂需求或有回暖,短期看三元正极材料仍将是主流。从工信部发布的《新能源汽车产业发展 规划(2021-2035 年)》(征求意见稿)未提及能量密度要求、将技术关注点转向单车电耗等可以看出,监管 部门不再鼓励一味追求高能量密度。同时,面临补贴退坡压力,具备成本优势的磷酸铁锂材料将受到关注。新能源汽车头部企业特斯拉已经宣布与宁德时代(122.780, 2.38, 1.98%)合作采购无钴电池,路透社等媒体援引消息人士观点,无钴 电池是磷酸铁锂离子电池。因此短期看,磷酸铁锂电池材料需求或有所回暖。

2.1.2 隔膜材料:产业链中毛利率最高的环节

隔膜行业高毛利率主要与其较高的技术壁垒有关。动力电池隔膜企业生产的两项关键要素是稳定的设备 和成熟的工艺,设备一般需要提前从海外定制,而将设备调试至可以稳定生产、良品率高的状态一般需要花 费 3 年左右的时间,因此进入这一行业需要 3-4 年准备时间,这种投入及不确定性形成了进入行业的壁垒。也正因如此,隔膜行业拥有良好竞争格局,2019 年上半年国内企业恩捷股份(47.740, 2.63, 5.83%)和星源材质(27.380, 0.78, 2.93%)两家企业就占据了行 业接近 44%的市场份额。

四大锂电材料行业的平均毛利率水平如图 9 所示,2019 年上半年国内隔膜行业竞争格局如图 10 所示。

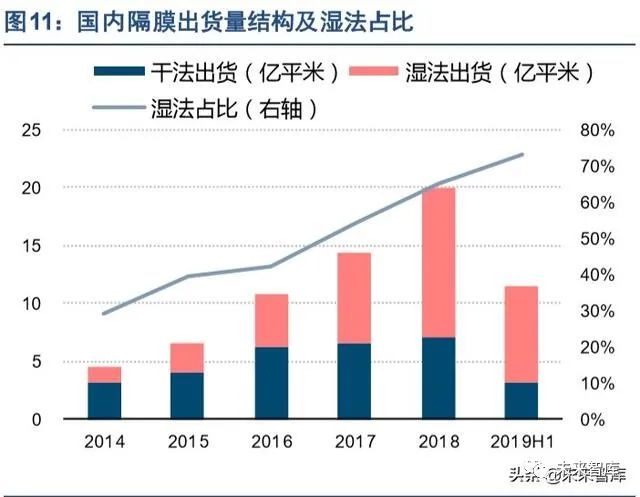

从技术路线角度讲,湿法隔膜已经取代干法隔膜逐渐成为主流。两种隔膜因为生产的过程和技术存在差 异,因此导致产品成本和性能存在差异。湿法隔膜因为更轻薄有助于能量密度提升。湿法隔膜不断替代干法 隔膜市场,如图 11 所示,2019 年上半年湿法隔膜比例已经达到 72.96%,如图 12 所示。我们认为,湿法隔 膜是未来主流方向,干法隔膜将以自身的成本优势更多应用于磷酸铁锂离子电池等领域。

在海外市场和客户方面有突破的企业或具有更强盈利能力。据公开资料和我们调研确认,海外动力电池 厂在采购价格方面高于国内企业,海外电池厂更看重质量。技术领先、产品质量上乘、与海外电池厂达成合 作关系的头部企业或将拥有更高的单位产品售价。同时,我们判断未来一段时间海外新能源汽车和动力电池 市场增速本就快于国内。因此,这类企业有望实现产品价格和需求量上的双重提升。国内与进入海外动力电 池产业链的隔膜企业如表 4 所示。

2.1.3 负极材料:盈利和格局较为稳定

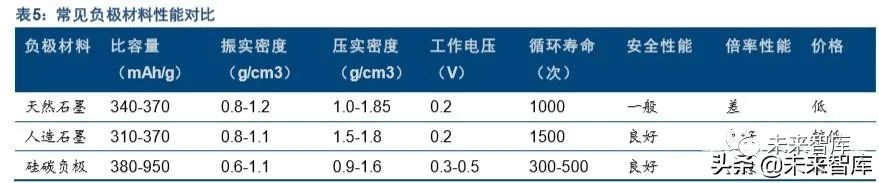

目前常用的负极材料主要是石墨类材料,包括天然石墨、人造石墨、硅碳负极、中间相碳微球等。不同 材料优势各不相同,人造石墨因其良好的倍率、循环性能以及较低的价格获得了更多市场份额。不同负极材 料的性能对比如表 5 所示。

技术路线方面,人造石墨占据了行业主流。当前主要使用的负极材料是石墨类材料,一般的天然石墨因 为价格低仍有部分需求,人造石墨因为良好的循环性能、倍率性能、安全性能,备受关注,已经成为当前负 极材料领域主流。数据显示,全国使用的负极材料中人造石墨的占比不断提升,2019 年已经达到 78.49%。如图 13 所示。硅碳负极是下一代负极材料,需要相应的高能量密度正极材料与之相匹配,并且硅碳负极面 临硅颗粒容易膨胀等问题。

国内负极材料行业毛利率常年维持在 30%左右。以行业头部企业贝特瑞、璞泰来(65.830, 3.93, 6.35%)、中科电气(6.730, 0.26, 4.02%)三家企业的 负极材料业务为研究对象,其负极材料业务综合毛利率自 2013 年以来一直维持在 30%-33%的区间。如图 14 所示。

行业集中度高,格局基本保持稳定。璞泰来和杉杉股份(10.940, 0.25, 2.34%)(两家企业业务披露较为充分)合计份额于2019 年上半年接近 32%,较 2018 年 32%左右的合计份额基本保持稳定。如图 15 所示。

负极材料行业稳定的状态与负极材料行业需求、技术较为稳定有关。现在动力电池使用负极材料的是石 墨,储备用于下一代的是硅碳混合负极。技术路线已经十分稳定,即使有技术进步也是在碳基材料上改进。 另外,动力电池使用的负极与此前的消费电子电池等领域的负极材料基本无差别,经过多年发展,行业格局 基本已经稳定,未来这一格局有望持续。

2.1.4 电解液:周期属性明显,格局较为集中

电解液由溶质和溶剂组成,六氟磷酸锂是关键原材料,电解液制备属于氟化工产业,产能投放周期较短, 行业盈利周期性波动特征明显,如图 16 所示。行业格局方面,天赐材料(21.020, 1.11, 5.58%)、新宙邦(37.870, 2.03, 5.66%)、国泰华荣合计占据超过 一半的份额,如图 17 所示。电解液最为重要的是配方。溶质、溶剂、添加剂的选择和配比是核心技术,传 统氟化工企业在这一领域具备竞争优势,天赐材料、新宙邦等企业不仅在国内处于领先地位,同时还进军海 外市场。

2.2 电池制造:产业聚集特征明显

2.2.1 动力电池环节在整条产业链中议价能力较强

动力电池在产业链中具有较高的议价能力。对于上游锂电材料供应商而言,因为供需格局和技术壁垒的 问题,一般会被动力电池厂商压低价格,因此毛利率较低。而对于下游整车厂而言,即将到来或者已经在实 施的政策带来的压力下,发展新能源汽车是刚性任务。虽然动力电池行业产能过剩,但更多的是结构性的过 剩,符合车厂需要、有一定竞争力的动力电池对车厂而言相对稀缺。比如近期有外媒报道,捷豹、奥迪等车 企因为 LG 欧洲工厂产能不足不得不推迟新车型量产计划,或降低产量预期。优质的动力电池企业无论是对 上游还是下游,都具有较强的议价能力,处于重要且较为强势的地位。我们从不同环节企业的毛利率水平可 以看出这一特征,如表 6 所示。

但新能源汽车补贴在逐步退坡,下游整车厂对产业链降成本需求提升。我们认为,未来动力电池环节毛 利率有一定下降可能,因为在动力电池成本中占比最大的正极材料环节毛利率下降空间已经不大,降低其他 环节的成本对动力电池成本下降帮助有限。因此我们认为动力电池降成本的空间主要在于自身工艺的提升, 通过工艺等方面的改进降低单位 Wh 动力电池的成本,同时压低自身毛利率使得动力电池环节毛利率回归产 业平均水平是较为合理的发展趋势。

2.2.2 动力电池产业链主要聚集在中日韩地区

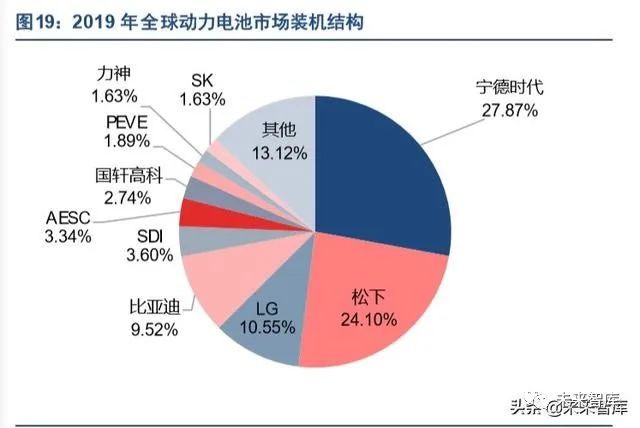

全球动力电池行业竞争格局已经较为集中。2019 年国内和全球动力电池行业前十厂商占据 86.88%的份 额。全球动力电池装机量前十的企业看,主要是中国、韩国和日本的企业,出货量前十动力电池企业所在国 家分布如图 18 所示。

据中国储能网 2020 年 2 月 18 日转载盖世汽车网文章,引用韩国 SNE Research 统计数据,2019 年全 球动力电池装机量合计 116.6GWh。装机量 Top 10 的企业中,中国企业有 5 家,合计占有全球 45.10%的市 场份额,在 Top10 装机量中占比 52%;韩国企业有三家,合计占有全球15.78%的份额,在 Top10 装机量中 占比 18%;日本有 2 家企业,合计占有全球 25.99%的市场份额,在 Top10 装机量中占比30%。如图 19、 表 7 所示。

动力电池供应商几乎都是中日韩企业,全球锂电产业链也呈现出明显的集群特征。包括上游正极材料、 负极材料、隔膜、电解液、锂电设备等产业均集中在中日韩地区。三个国家之间基本实现了动力电池产业链 的闭环。如表 8 所示。

上述全球主要动力电池的供应商中,除了优美科是比利时企业外,其他均是中日韩地区企业。动力电池 及其上游电池材料企业均集中于中日韩地区。

2.3 下游需求:市场空间广阔

无论国内市场还是海外市场,新能源汽车均处于成长期起步阶段,有望带动动力电池产业需求持续旺盛。

国内方面,据中国汽车工业协会数据,2019 年国内新能源汽车销量 120.6 万辆,在 2,576.9 万辆的汽车 销量中占比仅 4.68%,如图 20 所示。新能源汽车行业空间广阔,将带动动力电池需求持续增长。工信部官 网 2019 年 12 月 3 日发布《新能源汽车产业发展规划(2021-2035 年)》(征求意见稿),提出 2025 年国内 市场新能源汽车销量占比要达到 25%。市场成长空间巨大。

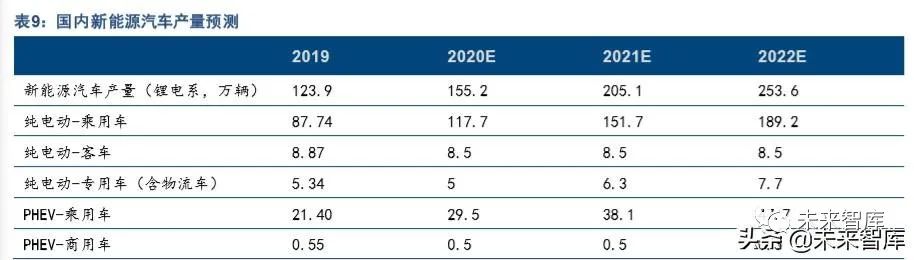

根据国内政府规划、外资新车型投放进度、双积分要求等,我们测算了 2020-2022 年国内新能源汽车产 量分别为 155.2 万辆、205.1 万辆、253.6 万辆。如表 9 所示。

放眼全球,在欧洲市场持续贡献增量的背景下,新能源汽车市场发展呈现加速之势,将为动力电池带来 大量需求。

根据《欧洲议会和理事会第(EU)2019/631 号条例》(下称“条例”)相关规定,条例规定,2020 年车 企新登记轿车中至少 95%需达到 95g/km 的 CO2排放控制目标,2021 年起所有新登记轿车的 CO2平均排放 需低于 95g/km。据该官网数据,2018 年欧盟和冰岛新登记的轿车平均 CO2 排放量为 120.4g/km,95g/km的新要求较其降低 21.1%,对应大约 4.1 升/100km 的汽油消耗或 3.6 升/100km 的柴油消耗,如图 21 和图 22 所示。碳排放法规的趋严将带来新能源汽车销量和动力电池需求的增长。

未来几年,国内市场和海外市场动力电池需求均处于 30%左右的中高速增长中,行业成长属性明显。在 国内计划出台的《新能源汽车产业发展规划(2021-2035 年)》的指导与欧盟最新碳排放法规的要求下,全 球新能源汽车市场将长期保持增长态势。随着部分国家规划禁售燃油车,整个动力电池产业需求有望持续增 长。

3. 全球化发展趋势明显,抓紧海外产业链机遇

随着欧洲最新交通减排法案的执行和国内动力电池产业政策的放开,新能源汽车和动力电池产业即将迎 来全球化发展的浪潮。海外市场将以更高的速度增长,国内产业链企业有望抓住机遇进入海外新能源汽车和 动力电池产业供应体系。

3.1 欧洲市场崛起,国内企业有望直接或间接参与全球化供应

如前文所述,欧洲或将成为全球最大的新能源汽车市场,为动力电池产业带来重要增量需求。Inside EVs 和 EV sales 数据表明,在 2020 年 1 月全球新能源汽车销量下滑 7%的情况下,欧洲市场逆势增长 121%, 领跑全球。2019 年和 2020 年 1 月全球新能源汽车销量地区结构如图23 和图 24 所示。

动力电池方面,Inside EVs 引用 Adamas Intelligence 最新报告中的数据表明,2020 年 1 月欧洲以 2.6GWh 的动力电池装机量领先于中国的 2.0GWh 装机量(与中国汽车工业协会公布数据略有出入)。

同时,美国通用汽车(GM)公布最新电动化战略,日本老牌节油车企丰田、本田等均做出相应的电动 化布局,我们认为海外新能源汽车市场将迎来高速发展时期。

因为动力电池产业供应体系主要集中在中日韩地区,中国产业链优质企业有望直接或间接进入海外车企 供应链。海外市场的繁荣一方面将带来第三方动力电池企业和零部件企业采购量的增加,另一方面将带来动 力电池产业的本土化推进,这是海外动力电池产业链投资机会的两个维度。

第三方采购角度看,已经进入海外新能源汽车产业链的企业有望迎来业务量的增长。主要包括直接参与 和间接参与,直接参与主要是宁德时代等企业直接供应相应车企,间接参与主要是指国内锂电材料企业通过 供应动力电池厂商进入海外车企供应链。国内动力电池产业公司在海外车企的供应链方面的参与情况如表 10 所示。

动力电池本土化生产的推进方面,欧洲动力电池厂商 Northvolt 产能建设或带来采购需求。Northvolt 于 2016 年成立于瑞典,当前可以生产圆柱和方形动力电池。据 Northvolt 官网报道,2019 年 3 月大众集团 已经开始着手和其他合作伙伴建立一个“欧洲电池联盟”,新的联盟将由大众集团和 Northvolt 共同领导。6 月 其官网报道称,大众集团联合高盛、宝马等集团一起向 Northvolt 提供贷款,位于瑞典的 16GWh 产能将于 2019 年 8 月开工建设,其截至 2030 年的在手订单达到 130 亿元。此外,大众集团和 Northvolt 也将成立合 资公司,在德国建设 16GWh 的产能,德国经济部长 2019 年 11 月 29 日表示,该项目已经向欧盟提交。据 星源材质 2020 年 3 月 28 日公告,Northvolt 的瑞典工厂预计 2021 年正式量产,德国工厂预计 2024 年正式 量产。Northvolt 还打算 2020 年新建一个电池材料回收试点,计划在2030 年通过回收解决 50%的电池材料 需求。星源材质 2020 年 3 月 17 日公告已与 Northvolt 签订战略合作协议,将向其供应隔膜产品。未来,随 着欧洲本土动力电池产能扩大,中国产业链优质公司有望获得更多订单。

3.2 海外动力电池企业入华,或带来本土化采购

动力电池产业全球化发展趋势不仅体现在中国企业参与全球市场供应,还体现在海外动力电池企业在中 国扩大产能。据媒体公开报道,LG 化学、三星 SDI、SKI、松下等动力电池厂均在中国重启或新建动力电池 产能,角逐中国市场。如表 11 所示。

海外动力电池巨头在华布局产能有望带来国内本土化采购。对于这些产能而言,国内一些优质供应商满 足其要求,同时具有供货响应周期、运输成本等多方面的优势,我们认为国内部分企业或将进入这些产能的 采购体系。

4. 技术进步势在必行,将推动产业再次发展

4.1 动力电池技术进步需求迫切

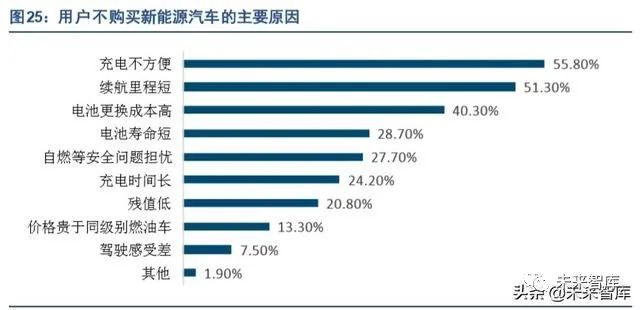

动力电池的安全性、续航里程、成本、寿命等是影响消费者购买新能源汽车的重要因素。据第一电动网 2020 年 1 月 15 日援引中国汽研(8.730, -0.06, -0.68%)、汽车之家及 CEVE 规程联合编写《2019 中国汽车技术发展与消费者洞察 研究报告——新能源汽车篇》内容,在制约用户购买新能源汽车的多个因素中,除了“驾驶感受差”外,多数 都和动力电池有关,如:续航里程短、电池更换成本高、电池寿命短、自燃等安全问题担忧,等等,如图 25 所示。

可见改善动力电池性能是提升新能源汽车消费意愿的关键所在。如果通过技术进步解决动力电池的能量 密度、成本、寿命、安全等方面的问题,消费者对购买新能源汽车的意愿有望提升,推动无补贴时代新能源 汽车和动力电池需求的提升。

动力电池产业的技术进步主要包括锂电材料层面和动力电池层面两个维度。

4.2 锂电材料:以提升能量密度与安全性为导向的技术进步

很大程度上讲,材料性能决定了动力电池产品的性能。以四大锂电材料为代表的底层材料技术进步对提 升动力电池能量密度、安全性能等有极为重要的作用。

4.2.1 铜箔轻薄化发展

根据铜箔厚度不同,可以分为极薄铜箔(≤6μm)、超薄铜箔(6-12μm)、薄铜箔(12-18μm)、常规铜 箔(18-90μm)和厚铜箔(>70μm)。铜箔作为锂离子电池的负极载流体,其厚度、性能对电池的重量以及 能量密度有较大影响。目前中国锂电铜箔以 8μm 为主,部分企业已经在推进 6μm 铜箔的量产和商业化应用。在控制其他因素(正负极材料、涂布厚度等)不变的情况下,1GWh 的动力电池使用的铜箔的面积一定的,8μm 铜箔改用 6μm 铜箔将减轻负极载流体 25%的重量,而换用 4.5μm 的铜箔则能减重负极载流体 43.75% 的重量,从而提升能量密度。如表 12 所示。

4.2.2 三元高镍正极与富锂锰基正极材料不断发展

为了实现动力电池更高的能量密度和新能源汽车更长的续航里程,具有更高能量密度的三元高镍正极 (镍金属含量高的镍钴锰酸锂/镍钴铝酸锂)等正极材料受到关注。近年来国内高镍三元正极材料的出货比例 有所提升,NCM622、NCM811、NCA 的销量合计占比已经从 2016 年的 12%增长至 2018 年 23.07%,这 在一定程度上促进了动力电池新能的提升,三元正极材料配比与放电容量关系如图 26 所示。

富锂锰基是 Li2MnO3和 LiMO2(其中 M 指的镍、钴等金属元素)组成的混合物,具有较高能量密度。三 元高镍材料和富锂锰基将分别实现 200mAh/g、300mAh/g 左右的比容量,带来动力电池在能量密度这一性 能上的极大提升。

4.2.3 进一步提升能量密度的下一代硅碳负极材料逐渐商用

硅碳负极技术储备逐渐成熟。当前产业化使用的负极材料无论是天然石墨还是人工石墨,其本质是碳元 素,比容量上限为 372mAh/g。而与碳的同族元素硅则拥有 4200mAh/g 的比容量,同样可以发生锂离子的脱 嵌反应,因而理论上可以被用做负极材料。但纯硅元素存在易团聚的缺陷,因此硅碳负极兼具了碳和硅的优 点,被视为下一代负极材料。国内企业贝特瑞走在行业前列,其硅碳负极已经通过三星公司认证,率先达到 产业化应用要求。硅碳负极的商业化应用为匹配下一代正极材料做好了准备。

4.2.4 隔膜材料涂覆材料创新提升动力电池安全性能

隔膜领域的技术进步则主要发生在涂覆材料上。目前动力电池所用隔膜的基膜主要是 PP(聚丙烯)和 PE(聚乙烯)材料,涂布膜的涂布材料成为影响隔膜的关键。传统隔膜所用的 PVDF(聚偏氟乙烯)、氧化 铝等涂层正在被新的技术替代,具备成本低、硬度低、磁性异物含量低、吸水率低等优势的勃姆石材料,正 在加速蚕食氧化铝的涂覆材料市场替代;同时,芳纶涂层有抗氧化、耐酸碱、阻燃等优点,破膜温度超过 260℃, 极大的提升了电池的安全性。新的隔膜涂层或将提升动力电池安全性能。

4.3 动力电池:电芯结构与 Pack 结构的创新

从动力电池层面讲,技术进步主要在于电芯和 Pack 的结构创新上。电芯结构创新主要指从锂离子电池 体系向固态电池体系的过渡,Pack 结构创新主要指 CTP(cell to pack)等新型成组技术。

4.3.1 固态电池的商业应用处于不断探索之中

动力电池自燃主要是电解液中可燃物燃烧所致,固态电池直接使用固态电解质,极大改善了动力电池的 热稳定性能,固态电池产业化之路也在不断探索中。中科院宁波材料技术与工程研究所官网 2016 年 12 月 7 日发布文章称,宁波材料所固态锂离子电池团队姚霞银副研究员领导的小组设计了一种新型的固态电池结构, 实现了金属锂负极在固态电池中应用,并且倍率性能优异,如图 27 所示。

固态电池产业化之路也一直在进行中。据赣锋锂业(42.730, 1.09, 2.62%) 2017 年 12 月 6 日公告,公司拟设立子公司浙江锋锂 新能源科技有限公司投资建设第一代固态锂离子电池研发中试产线,另据赣锋锂业 2018 年 7 月 29 日公告, 2018年6月底,公司第一代固态锂离子电池技术指标已经达到:单体容量10Ah,能量密度不低于240Wh/kg, 1000 次循环后容量保持率大于 90%,电池单体具备 5C 倍率的充放电能力。此外,清陶发展官网报道,其 已经推出了高安全性、高能量密度、柔性化等固态电池产品,能量密度可达 400Wh/kg 以上。固态电池的应 用将从根本上解决动力电池的安全问题。

4.3.2 去模组化的 Pack 创新

2019 年以来,以宁德时代和比亚迪(56.630, -0.49, -0.86%)两家动力电池龙头企业相继发布在动力电池领域的成组技术创新,宁 德时代推出 CTP(Cell to Pack)技术,而比亚迪则推出了刀片电池技术。

据高工锂电网报道,宁德时代曾于 2019 年 9 月 10 日法兰克福国际车展上,宁德时代展出了 CTP 高集 成动力电池开发平台,通过减少电池模组组装环节,由电芯直接集成到电池包,使得电池包整体利用率提高 15%-20%,零部件数量减少 40%,生产效率提升 50%。据电车汇、连线新能源等媒体报道,在 2020 年 1 月 11 日召开的中国电动汽车百人会论坛(2020)上,比亚迪董事长介绍了磷酸铁锂刀片电池,称其寿命长 达 8 年 120 万公里,成本还可以节约 30%,电池体积比能量密度将提升 50%。

宁德时代和比亚迪的上述新技术的原理共同点在于,通过去模组化减少不必要结构件的用量,实现轻量 化,从而提高体积密度和能量密度。当前应用到电动车上的动力电池是以 Pack 的形式装载的,Pack 是由多 个模组(module)组成的,每个模组是由小的电芯(cell)组成的。宁德时代通过大模组化减少了单个 Pack 的模组数量,使用套筒链接的方法减少了原有连接件对空间的占用,实现了体积密度的提升,也因为链接方 式的优化是用更少结构件从而间接提升了能量密度。而比亚迪则通过电芯层面的创新设计达到这一目的,其 方法是增加单个电芯的长度使其呈现刀片状,减少单个模组中的电芯数量,再结合大模组化实现 Pack 中结 构件等零部件减量,从而实现整体轻量化,以及体积密度、能量密度的提升。两家动力电池企业使用各自方 法形成的 Pack 结构如图 28 和图 29 所示。

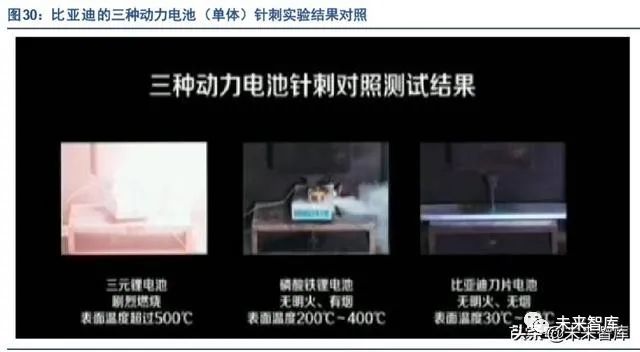

据汽车之家 2020 年 3 月 24 日报道,比亚迪实验室对其生产的三元锂离子电池、磷酸铁锂离子电池、刀 片电池(磷酸铁锂)分别按照 GB/T 31485-2015 的针刺试验方法开展针刺实验。实验结果表明,方形三元锂 离子电池在针刺过程中温度迅速升高,促使材料分解,气体冲开泄压阀,并有明火,随后发生爆炸,表面温 度超 500℃;方形磷酸铁锂动力电池在针刺实验中温度升高,内部产生气体重开泄压阀,但无明火,表面温 度 200-400℃;刀片电池(磷酸铁锂)在针刺实验中无明火、无烟,无大量气体,表明温度仅 30-60℃。如 图 30 所示。磷酸铁锂刀片电池的技术极大地改善了动力电池安全性能,并提升了能量密度和体积密度。

材料的微观创新加上电池结构的中观创新,具备性价比和安全性地动力电池产品不断涌现,有望较大程 度地提升新能源汽车消费意愿,带动动力电池需求增长,部分有前瞻布局的中游材料和动力电池企业有望在 激烈竞争中胜出。

5. 相关标的

如海外市场发展顺利,已进入海外新能源汽车产业链的电池及材料供应商有望受益,如宁德时代、比亚 迪、恩捷股份、星源材质、容百科技(31.100, 0.80, 2.64%)、璞泰来等。