国内平板显示产能占全球将超50%,龙腾光电募资15亿元投入金属氧化物TFT-LCD生产线。

当前全球显示面板市场竞争愈发激烈。TFT-LCD产品可分为非晶硅TFT-LCD、低温多晶硅TFT-LCD、金属氧化物TFT-LCD三大类。其中非晶硅TFT-LCD由于技术成熟、性价比高等优势,是液晶显示面板市场的主流产品;而低温多晶硅TFT-LCD和金属氧化物TFT-LCD由于相对更优的显示性能,分别在中高端手机和高端笔记本电脑、平板电脑等中小尺寸产品市场占据一定的市场份额。

本篇主要介绍在中小显示面板领域中的公司——龙腾光电,作为2020开年首家科创板受理的公司,已经取得了超过行业巨头京东方的高毛利率,并且超过行业均值10%以上。公司成立于2005年7月12日,主要从事薄膜晶体管液晶显示器(TFT-LCD)的研发、生产与销售,专注于中小尺寸显示领域。产品按终端应用可划分为消费显示与专业显示两大类别,主要应用于笔记本电脑、手机、车载和工控显示系统等终端领域。

首先我们从行业整体状况入手,感受下目前的市场竞争情况。

根据IHS数据,2017年全球平板显示产业产值高达1,243.04亿美元,2018年产值有所下降,但仍高达1,144.26亿美元。TFT-LCD技术在平板显示产业中占绝对优势,2018年TFT-LCD产值占比77.67%,预计2022年将占据65.25%的市场份额。

当前全球平板显示行业基本被日、韩、中国台湾和中国大陆占领。其中,日本是最早实现TFT-LCD产业化的国家,技术积累深厚,代表厂商为JDI、夏普。1995年后韩国面板厂商凭借高额的政府补助迅速占领市场,主要企业有三星电子和LGD两大巨头。中国台湾则是依靠日本转移技术发展壮大,代表有友达光电、群创光电、瀚宇彩晶。中国大陆厂商则是依托巨大的下游需求市场,在政府支持下快速兴起,出现了京东方、华星光电、深天马、中电集团、惠科、维信诺、龙腾光电等企业。

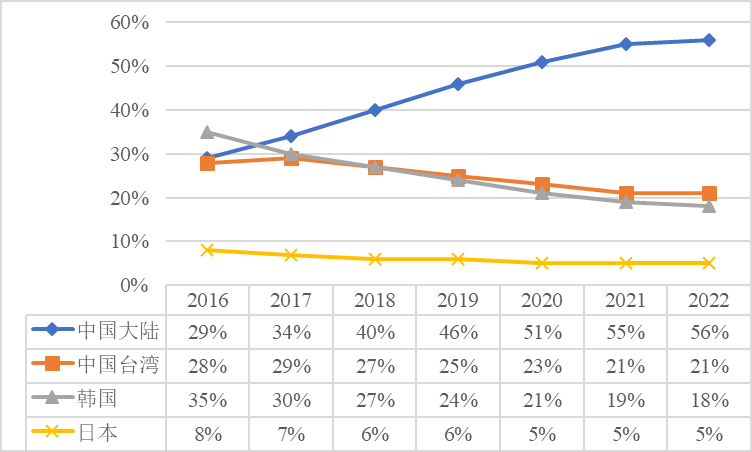

此外,需要关注的趋势是,全球显示面板产能正在快速向中国大陆转移。2012年后政府开始大力支持平板显示产业,加上国内生产成本低等优势,根据DSCC统计,2018年大陆的平板显示产能已占全球40%,预计2022年将达到56%。另外,5G也在推动更广泛多元的显示器应用落地,在当前全球产能快速增加、面板供过于求的状态下,5G技术将会为行业带来新的需求,2019年下半年来,行业供需已经出现改善,面板价格有所回升。

全球各地区平板显示产业产能占比变化(数据来源DSCC)

平板显示行业集中度较高,因此在技术路线方面,这些公司基本都采取了差异化竞争的策略。行业巨头拥有多条涵盖高低世代各类基底材料技术TFT-LCD及AMOLED生产线,具备各技术全领域产品生产能力,比如三星电子、LGD、京东方。友达光电和群创光电两家中国台湾企业具有较大的TFT-LCD产能,但在AMOLED技术领域投入较少。其余如深天马、龙腾光电等企业则是通过深耕一种或几种显示技术,在特定的细分产品领域形成差异化竞争优势。

具体到龙腾光电所在的中小尺寸显示领域,该市场下游产品包括智能手机、笔记本电脑、平板电脑和车载显示等应用,三星、京东方这种行业巨头仍占据绝对优势。在智能手机、笔记本电脑市场里,两家在2018年分别占领20%左右的市场份额。

龙腾光电是我国大陆最早从事TFT-LCD生产制造的企业之一,公司专注在中小显示领域,充分发挥了小规模产线产品配置灵活、切换速度快的相对优势,目前已经在笔记本电脑、手机等消费电子显示领域取得了一定市场份额,并将车载、工控等专业显示领域作为下一波增长点。

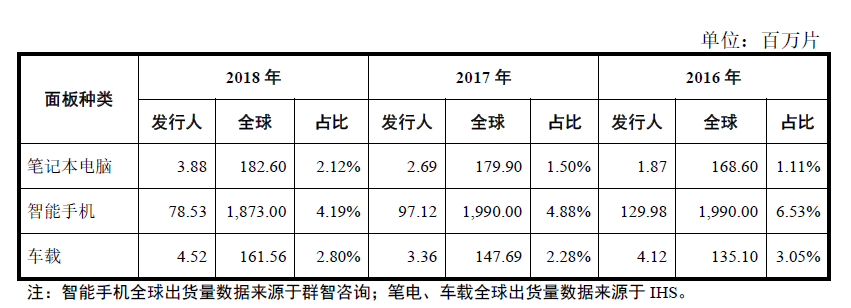

龙腾光电主要产品市场份额

接下来我们看下公司的经营情况。

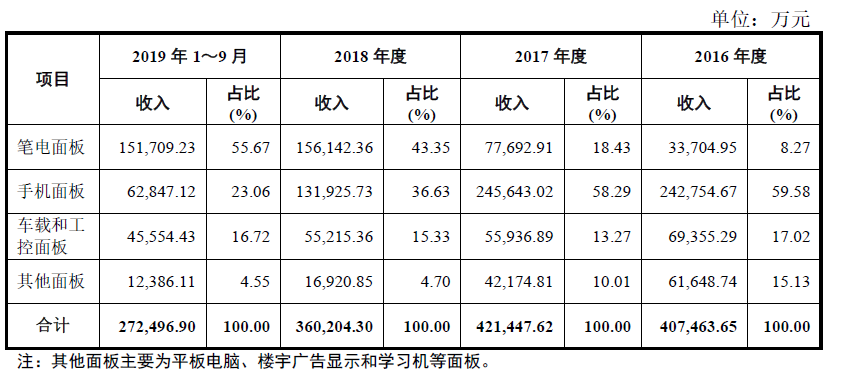

根据招股书,2016-2018年,公司总营收分别为42亿元、43亿元、37亿元。主营业务占总营收97%以上,其中以笔电面板和手机面板营收为主。可以看出,笔电面板占营收比重处于增长状态,手机面板则出现了大幅下降。对应到接下来的毛利率上,会出现同样的趋势,具体数据见下。

龙腾光电主营业务收入

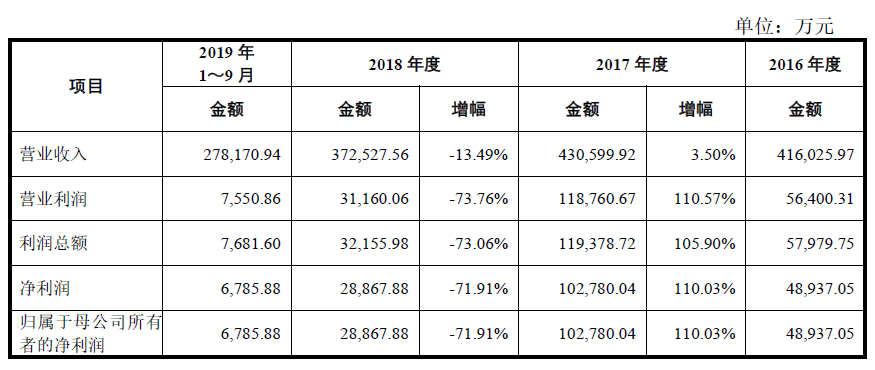

龙腾光电财务情况

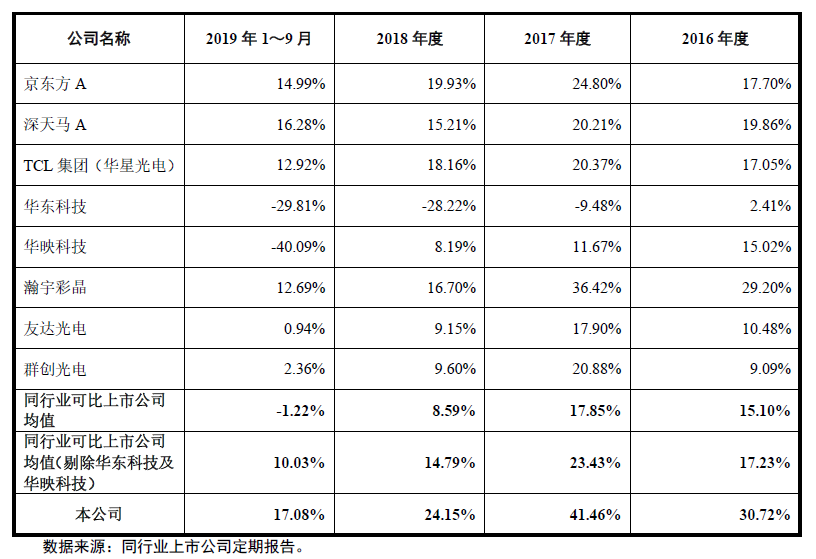

根据招股书,2016-2018年,公司毛利率分别为30.72%、41.46%、24.15%,远超过行业平均。

能够做到这点主要是因为公司尽管在行业中产能规模较小,但依靠良好的成本管控、高效的产线运营和灵活的产品组合,并采用HVA宽窄视角防窥、金属网格On-cell触控技术等差异化高附加值技术提高了产品附加值,保持了较好的盈利能力,存在明显的差异化优势。

可比公司毛利率

如果将毛利率构成拆开来看,手机面板及笔电面板是公司毛利的主要来源,2016-2018年,手机面板的毛利占比分别为94.42%、80.25%、53.67%;笔电面板的毛利占比分别为-5.21%、3.38%、30.47%。

在这里会发现公司第一大毛利率来源——手机面板的毛利率在持续下降,跌幅已超过40%。主要原因在于手机面板的单位成本大幅下降导致售价下调,官方解释为由于部分设备于2016年底折旧完毕,导致2017年度公司单位制造费用中的折旧费较前一年度显著下降。

而作为第二大毛利率来源的笔电面板则保持了年均将近5倍的增长,这是由于公司推出了HVA宽窄视角防窥屏和金属网格On-cell触控屏,产品的销量持续增长的同时获得了较高的溢价。

龙腾光电主要产品毛利率

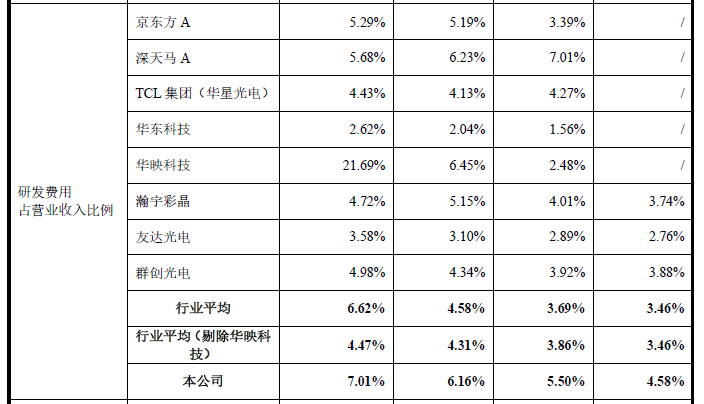

结合以上的市场竞争情况,以及公司近几年营收、净利润处于放缓的状态,公司在研发层面的投入一直很大。招股书显示,2016-2018年,研发费用也是远超行业均值,以及行业头部京东方。

龙腾光电研发费用

尽管公司已经形成一定的技术壁垒,但依然面临以下几方面的风险:

客户集中度偏高。根据招股书,2016-2018年,公司逐渐拿下行业头部用户,目前惠普已经成为公司第一大客户,2018年占总销售额22%,2019年1-9月占总销售额超32%;联想、传音 也都是公司的主要客户。总体来看,2016-2019年9月,公司前五名客户销售额占总销售额比重快速上升,从37.35%增长到62.61%。公司面临客户集中度高的风险。

2016-2019年9月,公司各期末存货余额分别为36,436.77万元、62,758.70万元、94,198.58万元和86,944.51万元,呈现上升趋势。同时存货跌价准备占存货余额的比例分别为9.30%、8.40%、6.85%及7.17%,整体来看,存货跌价准备占存货余额的比例较高。这里要注意到电子消费产品生命周期短、加上平板显示行业供需波动的影响,公司可能面临存货减值的风险。

子公司亏损严重。截至2019年9月30日,母公司累计未分配利润为4,023.90万元,合并报表累计未分配利润为-8,228.61万元,合并报表存在未弥补亏损的原因在于子公司龙腾电子累计未弥补亏损金额较大,龙腾电子主要经营液晶模组加工业务,金融危机期间面板产业低迷,龙腾电子亏损较严重。

2016-2018年,公司净利润跌幅超40%。受到平板显示行业周期性波动影响,目前总体上处于供过于求的状态,这使得产品价格出现波动或者一定程度的下降,影响了公司盈利。

结合以上市场趋势和公司面临的风险,公司正在募资投入研发,15亿元全部用于改造现有的TFT-LCD生产线,把现有部分非晶硅TFT-LCD生产线改建为金属氧化物TFT-LCD生产线。

金属氧化物面板产品相较于原非晶硅面板产品,具备高分辨率、低功耗、窄边框等优势,结合公司的HVA宽窄视角防窥技术、金属网格On-cell触控技术、负性IPS液晶面板技术等,更好地满足高端化、差异化的市场需求,增强公司产品的核心竞争力。此外,金属氧化物TFT-LCD作为新型显示器件,已经被列入国家战略新兴产业的重点发展方向。