众所周知,动力电池是新能源汽车的核心部件,成本占整车的40%。随着中国新能源汽车补贴的下降,动力电池企业作为核心供应商在被迫降价的同时,也要面对上游原材料成本的压力。

高工产研锂电研究所GGII数据显示,2017年底动力电池价格较2017年初下滑20%~25%:磷酸铁锂动力电池组价格从年初的1.8~1.9元/Wh下降到年底的1.45~1.55元/Wh;三元动力电池组价格从年初的1.7~1.8元/Wh下降到年底的1.4~1.5元/Wh。

三元正极材料成本居高不下

作为最关键部分,正极材料一方面成本占比最大,是动力电池成本下降的主要突破方向;另一方面,正极的选择也决定了电池的性能情况,如稳定性、能量密度等。

动力电池原材料成本占比

数据来源:璞泰来招股说明书、IIT、光大证券研究所

2017年中国四大关键材料(正负极材料、隔膜、电解液)产值610亿元,同比增长62%。正极材料产值占比最大,达71.5%。同时,正极材料产值增幅最大,主要系2017年电解钴涨幅超过100%,碳酸锂价格涨幅超过30%,使正极材料价格大幅上涨。

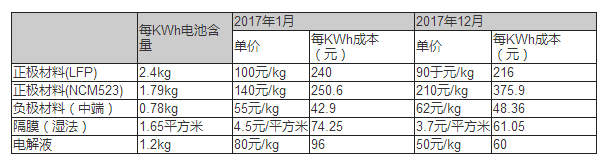

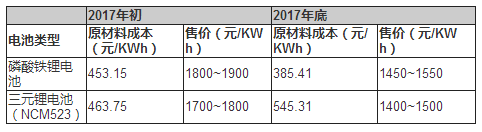

2017年动力电池原材料成本变化

数据来源:鑫椤投资、光大证券研究所

2017年底较年初,磷酸铁锂电池原材料成本从453.15元/KWh下降到了385.41元/KWh,降幅近15%;三元锂电池原材料成本从463.75元/KWh上涨到了545.31元/KWh,涨幅达17.6%。

原材料为什么这么贵?

1.正极材料

正极材料占电池总成本的30%~40%,其性能直接决定了动力锂电池容量上限,是产业链的核心部分,其价格走势的影响最大

近两年,三元正极价格仍在高位,磷酸铁锂正极有一定下降。未来随着高能量密度的要求,三元电池占比不会降,这意味着正极材料的价格还将维持。申万宏源的研究报告页显示,作为原材料的电解钴价格从2016年以来就基本单边上扬,近期虽有所回落,但还在40万元/吨左右。

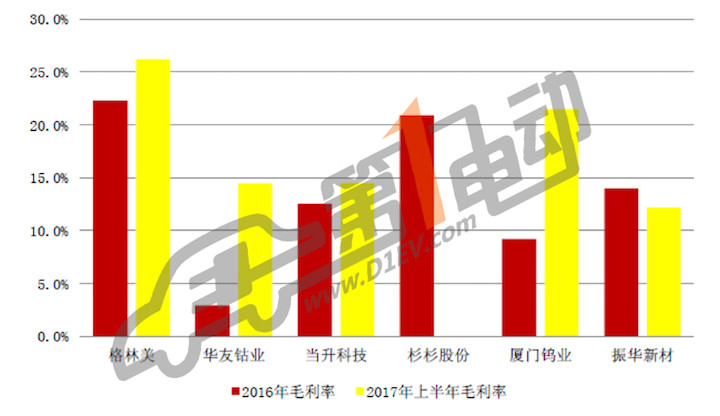

而从整个产业链角度看,一方面上游资源涨价阶段,议价能力极强,且盈利情况非常好;同时下游电芯企业竞争激烈,降价压力巨大;因此中游正极厂商将面临成本上升、销售价格承压的双重压力,整体盈利困难,东风证券研究所的研究结果显示,2017 年各正极公司毛利率水平均处于较低水平。业内平均毛利率为10~20%左右。拥有上游资源优势的公司如格林美的毛利率可达20%以上。

部分公司三元材料毛利率

资料来源:东方证券研究所

2.负极材料

根据鑫椤资讯的统计,自新能源汽车大规模推广的2015年以来,只有2016年略微下降,进入2017以后就都在高位。

负极材料产品技术、市场已经十分成熟,龙头的规模、资本实力优势愈发凸显。高工产研锂电研究所(GGII)调研显示,2016全年国内负极材料产量11.83 万吨,同比增长62.5%,2015 年中国负极材料产量7.28 万吨,同比增长42.7%。其中,动力电池带动人造石墨需求增长迅猛。从产品角度看,石墨碳类负极材料容量已做到360mAh/g,已经接近372mAh/g 的理论克容量,产品技术已经十分成熟。负极产量前三企业市占率过半,龙头规模优势凸显。从竞争格局来看,排名国内负极材料的前三位置的企业分别为贝特瑞、上海杉杉和江西紫宸(公司全资子公司),2016 年,此三家公司国内市场市占率超过55%,规模、客户优势突出。

市场集中度较高,人造石墨已经成为目前锂电负极材料的主流,受益技术革新,碳纳米管、石墨烯等新型负极材料的研究也逐渐开始,目前已有部分实现小批量生产。

3.电解液

电解液是四大材料中唯一一个产值出现下滑材料,因为其主要原材料六氟磷酸锂价格从2017年年初35万/吨一路下跌至15万/吨,使电解液的价格从7.5~8.5万/吨下降至4~6万/吨。

4.隔膜

隔膜是锂离子电池组件中技术含量较高的部分,受三元锂电快速发展带动,湿法工艺有望成为主流。未来的隔膜产业龙头需要具备强大的研发力量、有效专利、资金实力、高端装备以及创新技术。隔膜平均价格从2016年的4.2元/平方米,下降到3.5元/平方米左右。

被压榨的企业利润

综上所述,动力电池原材料价格总体并未呈现大幅下降趋势,这让动力电池价格下降的幅度不高。2017年,各动力电池企业毛利迅速下降,最重要原因就是价格下降而原材料成本坚挺。我们完全可以通过2017年国内动力电池价格走势,对2018年的市场行情做简单预测。

纵观2017全年,磷酸铁锂电池原材料成本小幅下降,三元锂电池原材料成本涨幅明显,若算上产品生产成本(人力、能耗等),动力电池企业的毛利润将收到不同程度的挤压。若按照20%的降幅保守估计,2018年底,磷酸铁锂电池的售价可能将到达1160~1240元/KWh,而三元锂电池(NCM523)的售价可能将到达1120~1200元/KWh的水平。

上游原材料价格相对坚挺,下游主机厂压价,动力电池市场竞争激烈、淘汰进程加速的局面业已形成,在一线企业通过技术、规模和价格优势不断蚕食市场份额的大背景下,弱势企业面临被淘汰的命运似乎已是注定。 实际上,从2017年前三季度国内动力电池的投资扩产项目来分析,加码动力电池投资的要么是已经有一定规模的企业,要么是有大资本支持的新面孔,规模较小的电池企业扩产步伐明显放慢。

未来一定是强者愈强的时代,在激烈的价格战下,2018年底动力电池产品的实际价格可能会比预测中的更低。牺牲利润抢占市场,在烽烟四起的战场上,行业洗牌大幕即将拉开。