资料来源:整车出厂合格证数;分析制图:电动汽车观察家

一、综述:11月装机量同比连续四月同比下滑

11月份车用动力电池装机量为6.29GWh,同比下滑25.38%,环比增长54.55%;1-11月,动力电池累计装机52.47GWh,同比累计增长18.94%,增长幅度进一步收窄。

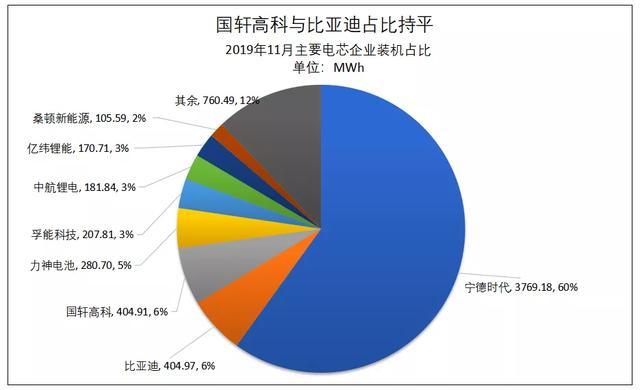

11月,第二名比亚迪装机仅404.97MWh,同比大幅下跌69.9%,环比也下滑13%,已经与第三名国轩高科(404.91MWh)的装机量十分接近,这也意味着比亚迪跌落第二梯队。国轩高科出货量大增,特别值得注意的是磷酸铁锂装载在乘用车上的增长不少。宁德时代(含上汽时代)的市场份额进一步扩大,其单月装机量占比已经达到60%。

安徽利维能5月份一期投产,11月份第一次配套整车企业,配套产品为江铃新能源的易至EV3。第一次利维能配套5辆车,装机量仅为0.15MWh。

往年11月份,为了抢补贴,车企都会大量生产车辆,电池装机量随之增长,但是今年受到大环境影响,这一情况并不明显,整体增长幅度还低于2017年。

我们来看下,11月份的行业、企业和不同技术路线的具体表现。

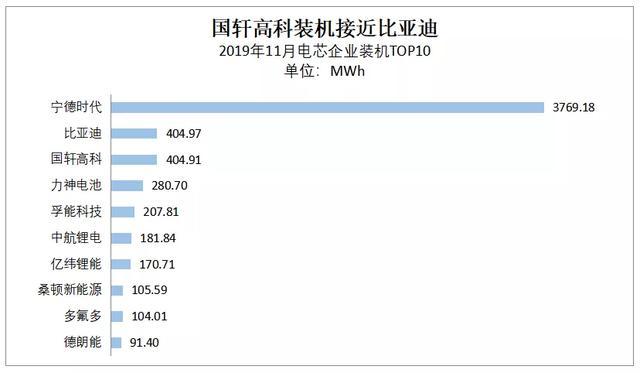

二、企业分析:11月比亚迪跌落至第二梯队,宁德时代市占率再创新高

11月份,宁德时代装机仍然同环比下滑,但其市场份额为60%。比亚迪正式跌落至第二梯队,市场占比仅为6%,与国轩高科基本持平。

11月,装机量top10名次微幅调整。国轩高科由10月份的第5位,增长到第3位。力神电池由第3位下降至第4位;孚能科技由第9位上升至第5位;多氟多和德朗能出现在榜单TOP10。

资料来源:整车出厂合格证数;分析制图:电动汽车观察家 注:宁德时代数据包含上汽时代

1、11月宁德时代装机正增长,市占率达60%

11月,除宁德时代外,其他头部企业装机量集中度有所降低。前5名的市场份额由上月84%下降到81%,前10名的市场份额下降0.9个百分点,至91%。

11月份,宁德时代装机3.77GWh,同环比转正,分别增长4.7%和67.9%,市场占比达到60%,“一超”地位相当稳固。

具体来看,11月份,宁德时代在乘用车配套方面有增有降,其中增长比较突出的有东风E70、e-GOLF、EQC 400 4MATIC、吉利的GE11、悦达起亚的K5、上汽通用的VELITE 6以、传祺AION L第二代逸动EV,以及爱驰U5;下降的有广汽三菱的祺智EV。商用车方面,环比增长突出的企业有中车、中通、广通等。

资料来源:整车出厂合格证数;分析制图:电动汽车观察家 注:宁德时代数据包含上汽时代

2、 国轩高科环比大增162.4%

国轩高科是长期季军保持者,11月几乎与亚军比亚迪装机量持平。2019年至今,国轩高科只有三个月跌出前三,在第四、五名。11月份,国轩高科大幅增长再次进入前三强。

国轩高科现有产能 16GWh,规划产能达 35GWh,是以磷酸铁锂为主的企业。进入2019年后,国轩高科基本装机量的90%都是磷酸铁锂电池。国轩高科磷酸铁锂电池在能量密度方面不断取得突破,单体电芯能量密度已提升至 190Wh/kg,配套乘用车系统能量密度突破 140Wh/kg,并已成功研发出能量密度达 302Wh/kg,循环次数超过 1,500 次的软包三元电芯。

11月份,国轩高科装机量为404.91MWh,是除5、6月份以外的,第三高月份。

分产品来看,国轩高科的增长主要表现在对奇瑞的配套环比增长较快。乘用车方面,其对北汽新能源EC3配套环比增长近5倍;对奇瑞eQ1的配套开始放量,增长近28倍;对奇瑞X70EV环比增22倍,对江淮iEVA50环比也有大幅增长;商用车方面对北汽福田商用车及吉利四川商用车、奇瑞商用车、山西秦星以及浙江飞碟配套环比大幅增长。

分电池种类来看,北汽新能源EC3今年8月配套国轩高科磷酸铁锂电池,但从10-11月开始已经切换为国轩高科的三元锂电池。

不过,11月份,国轩高科磷酸铁锂电池对奇瑞eQ1装机量的大幅增长。此外,江淮的iEV6E和iEVA50配套量也增加明显。

商用车方面,11月,国轩高科纯电动客车和纯电动专用车磷酸铁锂电池的装机量也增长明显。

1-11月国轩高科电池配套情况(单位:MWh)

资料来源:《电动汽车观察家》根据整车出厂合格证数统计

3、比亚迪跌落第二梯队

第二梯队电池企业仍然是配套乘用车企业较多的,整体排名相对靠前;仅依靠商用车的企业排名起伏较为明显。

由于11月份商用车的产量进一步攀升,主要装载商用车的电池企业装机量有所起色。此外,积极开拓用户的企业装机情况相对较好。

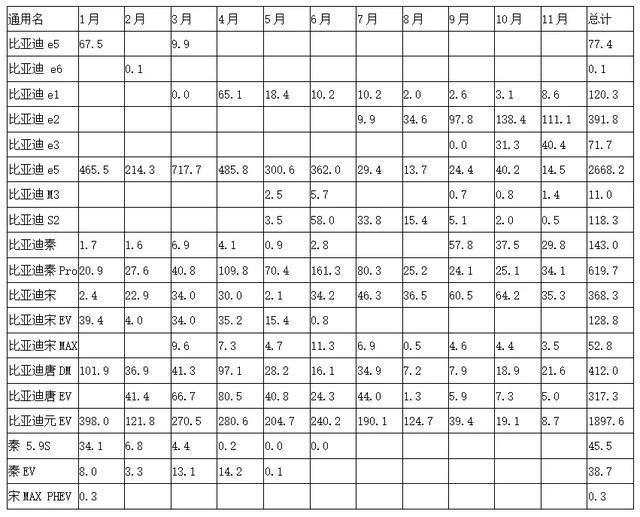

分企业来看,11月份,比亚迪装机量由10月份的468.38MWh,下降至404.97MWh,同比降69.9%,环比下降13.5%;1-11月,比亚迪累计装机9.61GWh,累计同比下滑0.4%。连续下滑的比亚迪不知能否在明年扭转颓势。

分产品来看,比亚迪仅有几款乘用车环比增长,例如比亚迪e1、比亚迪e3、比亚迪秦Pro以及比亚迪唐DM,其余10款车型的装机量都出现环比下滑态势。尤其被寄予众望的比亚迪e2环比下降幅度最小,但也达到19.7%。即使客车增长较快,但也独木难支。

自供电池,在市场下滑的情况下,弊端开始显现,自身新能源汽车增长放缓甚至下滑,都会直接拖累电池装机情况。

1-11月比亚迪乘用车装机情况(单位:MWh)

资料来源:《电动汽车观察家》根据整车出厂合格证数统计

孚能排名上升至第5位。孚能配套量的增长主要由于其对北汽新能源ET3、一汽奔腾B30EV400,以及欧拉iQ配套量的增长。尤其对一汽奔腾B30EV400配套量近两月增长很快,11月环比增长达428%;欧拉iQ配套环比增长达367%。

近期孚能科技在进一步扩展海外客户。戴姆勒发布声明称,其已与孚能科技签订协议,将从后者采购电动车所需锂离子电芯。目前,孚能科技正在德国规划一座生产工厂,随后,还将在美国和中国规划电池工厂,从而帮助梅赛德斯-奔驰提升电动车的产能。未来孚能科技的配套量有进一步增加的趋势。

多氟多的增长主要由于对eQ1配套量的增长,不过其在商用车领域的配套有所下滑。

朗德能进入TOP10,主要是由于对零跑S01和东风E11K的配套量大幅增长。

塔菲尔的增长主要源于对河南速达生产的SA01、菱智M5EV以及新特启能GEV1环比大幅增长。商用车方面,配套量不太稳定,11月新增对唐骏欧铃的配套,但整体量仍然较小。

瑞浦能源方面,对π1Pro和中车配套量环比增长较大;目前来看,该企业的配套车企车型仍然比较少。

此外,利维能在11月份开始为整车企业配套,第一款车为易至EV3,未来还将有增长潜力。

安徽利维能今年5月份,第一期建成投产。该企业电池项目将分2期完成,设计年产能10GWh,其中一期项目总设计产能5GWh,包括5条三元软包电池产线、5条圆柱锰酸锂、磷酸铁锂电池产线,主要应用于乘用车、电动自行车、电力储能等领域。

11月TOP20企业装机情况(单位MWh)

资料来源:《电动汽车观察家》根据整车出厂合格证数统计 注:宁德时代数据包含上汽时代

从累计数据看,整个产业仍然呈现漏斗形,头大尾长。1-11月,累计装机量超过1GWh的企业达到6家:宁德时代以累计装机27.6GWh,排名第1,累计占比达52.5%;比亚迪以9.61GWh,排名第2,累计占比达18.3%。第1、2名的差距有持续加大的趋势。

市场累计占比2%-5%的企业有3家,分别为国轩高科、力神电池、中航锂电和亿纬锂能。仅有7家企业占比达到1%-2%以上,分别为孚能、鹏辉、卡耐、比克、多氟多、欣旺达和捷威动力。

1-11月TOP20企业累计装机情况(MWh)

资料来源:《电动汽车观察家》根据整车出厂合格证数统计

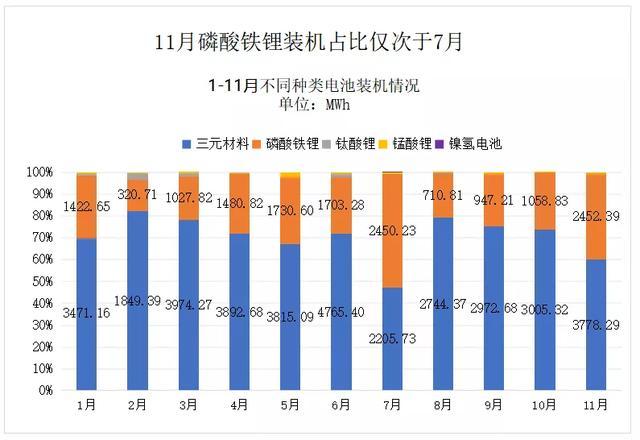

三、材料体系:磷酸铁锂占比继续增长

11月份磷酸铁锂电池的市场占比为39%,10月份这一数据为26%。

11份磷酸铁锂电池装机量2.45GWh,同比下降20%,环比增长132%,主要是客车装机量有所恢复导致。三元材料装机量为3.78GWh,同比下降26%,环比增长同样26%,这主要是乘用车市场恢复所致。

11月份,锰酸锂装机量为57.78MWh,同比下滑53%,环比增长474%。

磷酸铁锂、钛酸锂、锰酸锂电池多在商用车领域使用,因此上述材料大幅波动一般与商用车的产量有关。

资料来源:整车出厂合格证数;分析制图:电动汽车观察家

分车型来看,三元纯电动乘用车依然是市场占比最高的车型。11月份,上述车型装机2.77GWh,同比下降29.8%,市场占比为44%。

三元插混乘用车市场占比第三高,装机量为935.37MWh,占比达到14.9%,同比增长78.3%。其次为磷酸铁锂的纯电动专用车和乘用车,市场占比分别为8.9%和2.8%。

锰酸锂纯电动乘用车同比增长最快,达到486.4%,不过市场占比仅为0.1%。由于锰酸锂电池装机基数较小,因此仍属于小众产品。

按主要车型统计不同电池材料装机情况(单位:MWh)

资料来源:《电动汽车观察家》根据整车出厂合格证数统计

四、能量密度:11月德朗能电池能量密度依然夺冠

《电动汽车观察家》根据整车出厂合格证对电芯的单体能量密度进行分析,并作出动力电池电芯能量密度排行。11月,软包电池上榜数量最多,但圆柱电池德朗能电池单体能量密度最高,达到257.40Wh/kg(1C充放测算,本文提及的其他电芯能量密度同样以此标准)。

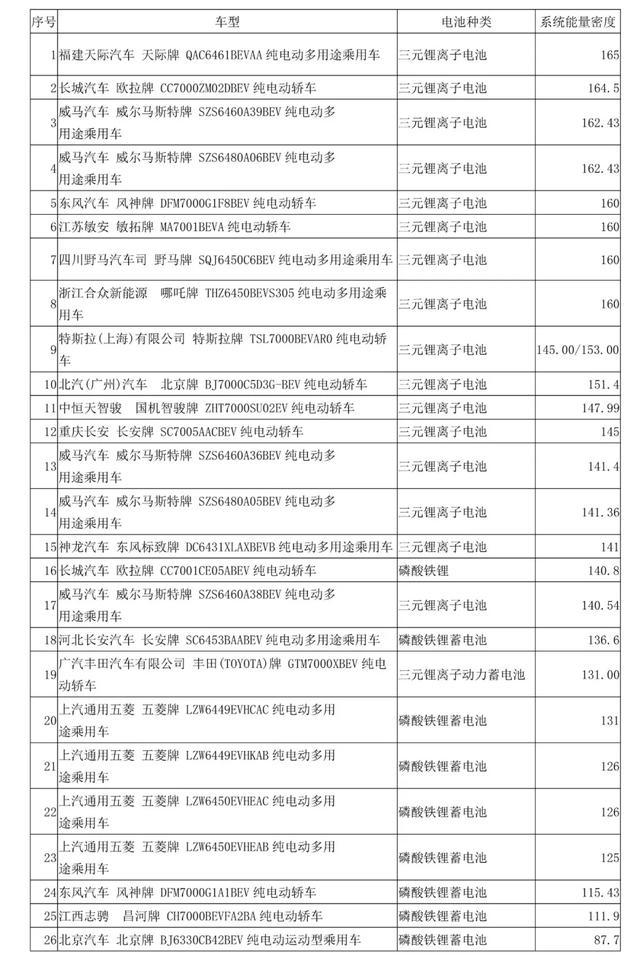

此外,《电动汽车观察家》根据《新能源汽车推广应用推荐车型目录(2019年第11批)》整理了乘用车系统能量密度,天际牌QAC6461BEVAA纯电动多用途乘用车系统能量密度达165Wh/kg。相比10月份,最高系统能量密度有所提升。

1、德朗能电池单体系统能量密度最高,达257.40Wh/kg

电池能量密度TOP20电池中有12款软包,6款圆柱电池、2款方形电池。整体来看,能量密度排名从高到低是圆柱、软包和方形。利维能第一次配套整车企业,以244.77Wh/kg排名第6。

11月国内生产的新能源汽车动力电池单体能量密度TOP20

资料来源:《电动汽车观察家》根据整车出厂合格证数计算整理

2、天际牌 QAC6461BEVAA纯电动多用途乘用车系统能量密度达165Wh/kg

新能源汽车推广应用推荐车型目录(2019年第11批)纯电动乘用车系统能量密度进一步提升。

根据2019年补贴政策,纯电动乘用车动力电池系统的质量能量密度不低于125Wh/kg,125(含)-140Wh/kg的车型按0.8倍补贴,140(含)-160Wh/kg的车型按0.9倍补贴,160Wh/kg及以上的车型按1倍补贴。

根据《新能源汽车推广应用推荐车型目录(2019年第11批)》,仅从系统能量密度来看,超过160Wh/kg的车型有8款,分别为天际汽车、长城欧拉、威马、东风风神、江苏敏安、四川野马和合众哪吒品牌,能够获得1倍补贴。

其中有,9款车在140(含)-160Wh/kg可以获得0.9倍补贴;8款车系统能量密度在125Wh/kg-140Wh/kg之间,可以获得0.8倍补贴,另有3款产品系统能量密度低于125Wh/kg,不能获得补贴。

新能源汽车推广应用推荐车型目录(2019年第11批)纯电动乘用车系统能量密度排行榜(单位:Wh/kg)

资料来源:根据新能源汽车推广应用推荐车型目录(2019年第11批)整理

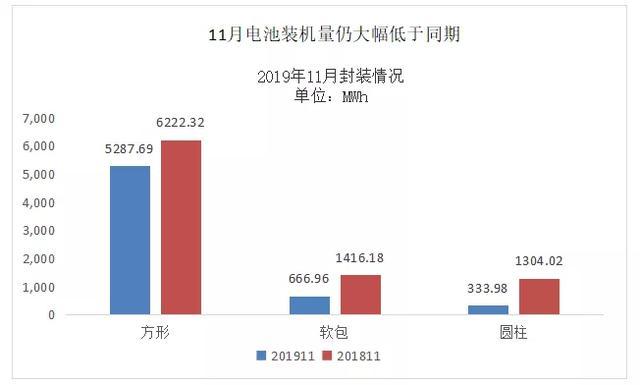

五、电池封装:软包环比增长最大

《电动汽车观察家》根据整车出厂合格证数统计发现,11月份,圆柱电池装机333.98MWh,同比下滑幅度最大,达到74.4%;但环比增长幅度较大,达到128%。软包电池装机666.96MWh,同比大幅下跌52.9%;环比增长达133%。方形电池装机5.29GWh,同比下滑幅度最小,为15%;但环比增长也达到45%。

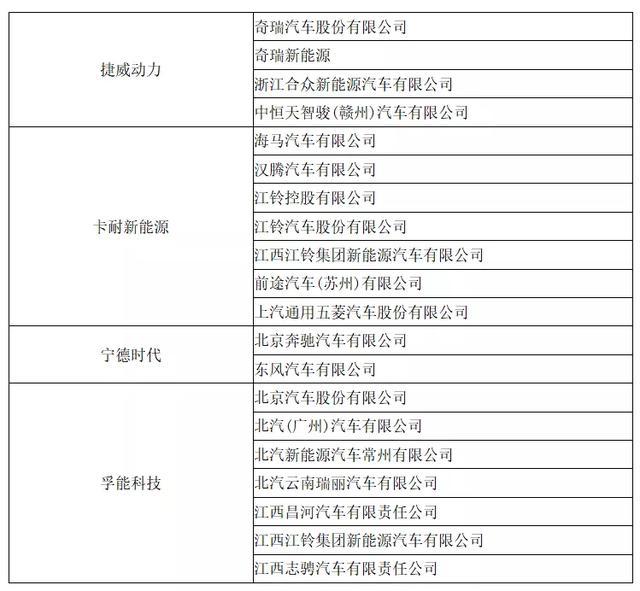

部分软包电池典型企业及配套情况

资料来源:《电动汽车观察家》根据整车出厂合格证数计算整理

资料来源:《电动汽车观察家》根据整车出厂合格证数计算整理

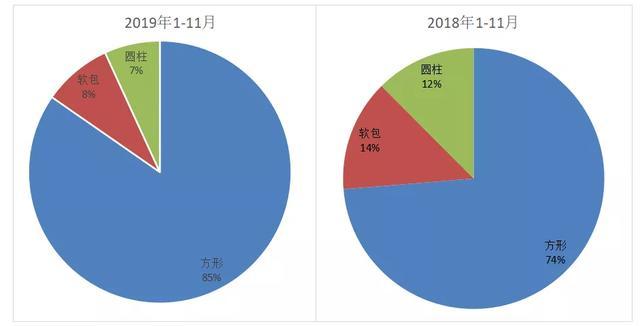

从今年累计市占率来看,方形电池还在不断挤压圆柱和软包电池的市场份额。2019年前11月,方形电池占比达到85%,圆柱和软包电池市占率分别为7%和8%。去年同期,方形电池占比仅为74%,圆柱和软包占比分别为12%和14%。

六、11月份畅销车配套情况

《电动汽车观察家》整理了中汽协公布的11月份排名前10 的畅销新能源车型电池配套情况。

11月新能源汽车销量车型销量排行榜

资料来源:根据中汽协数据整理

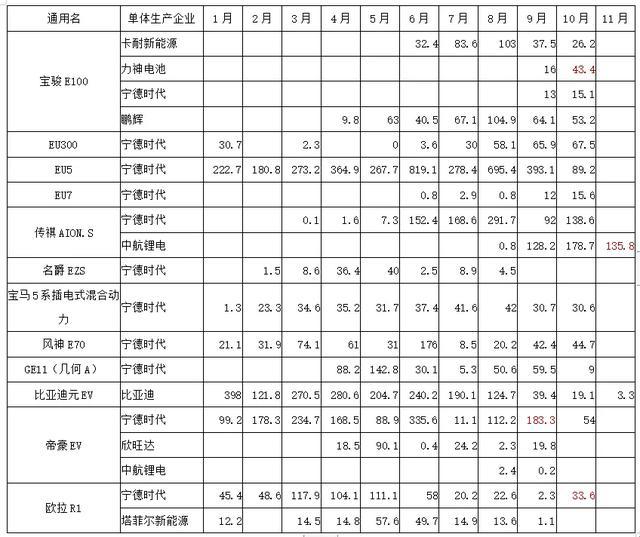

可以看到,吉利几何A、宝马5系插电式混合动力以及风神E70的配套电池都是宁德时代。宝骏E100力神的配套量最大。

宝骏E100的配套企业有卡耐、力神、宁德时代和鹏辉能源4家。10月份,力神配套量最大,达到43.4MWh。

传祺AION.S主要由宁德时代和中航锂电配套,其中中航锂电自8月份开始配套,增长迅速,取代宁德时代成为主要配套电池企业。11月份,仅有中航锂电配套135.8MWh。

奔腾B30EV400主要由孚能科技、桑顿新能源和星恒电源配套,其中桑顿新能源配套量最大,11月达93.2MWh。

11月新能源畅销车型配套情况(单位:MWh)

资料来源:根据中汽协数据整理

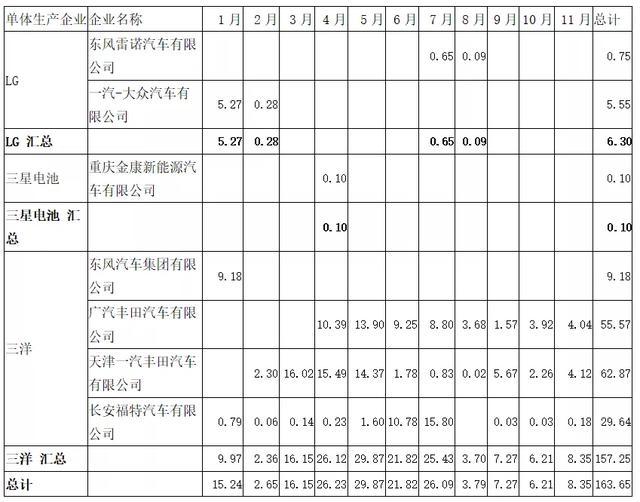

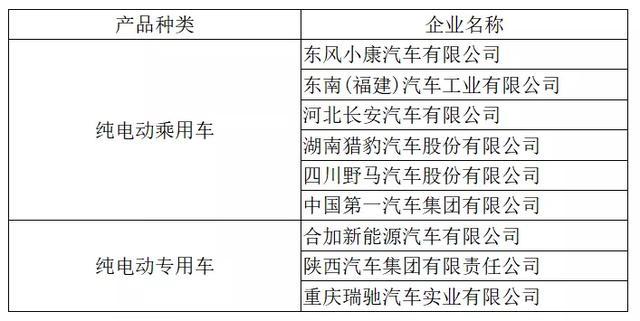

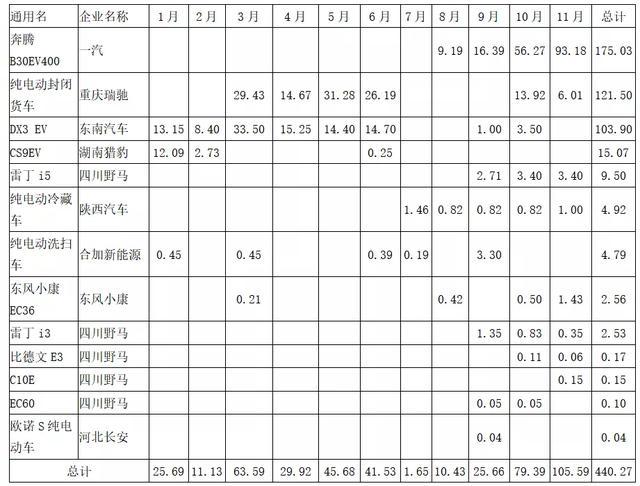

七、外资企业配套情况

整体来看,11月份外资配套量增长较快。其中三洋的配套量最高,配套量达8.35MWh,占比达到所有外资配套的100%,主要配套广汽丰田LEVIN和一汽丰田卡罗拉 双擎E+。11月份,LG化学和三星都没有装机。其中,三星仅在4月份有装机。

2019年1-11月外资企业配套情况(单位:MWh)

资料来源:《电动汽车观察家》根据整车出厂合格证数计算整理

八、供应关系案例分析:桑顿新能源和广汽乘用车

1、桑顿新能源供应关系

截至2019年11月,桑顿新能源共配套9家企业,6家乘用车企业,3家商用车企业。其中,对一汽奔腾B30EV400配套量最大。

2019年1-11月桑顿新能源配套企业情况

2019年1-11月桑顿新能源装机配套具体情况(单位:MWh)

资料来源:《电动汽车观察家》根据整车出厂合格证数计算整理

《电动汽车观察家》统计了2019年1-11月数据发现,桑顿新能源主要有5款电池,其中SEPNi11100302P-50Ah配套量最大,为175MWh。

1-11月桑顿配套电芯尺寸统计

数据来源:《电动汽车观察家》根据整车出厂合格证数计算整理

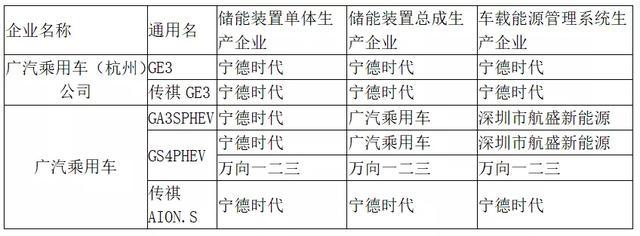

2、广汽乘用车供应情况

广汽乘用车的供应商相对比较固定,单体主要是宁德时代和万向一二三2家单体企业,电池总成为宁德时代、广汽乘用车和万向一二三,管理系统主要是宁德时代、航盛新能源和万向一二三。

2019年1-11月广汽乘用车配套情况

数据来源:《电动汽车观察家》根据整车出厂合格证数计算整理。

来源:第一电动网